2024年,中国汽车流通市场呈现逐步回升态势,新能源车市场快速增长。但由于总体产能提升较快,燃油车面临持续萎缩的局面,导致供给较大,燃油车需求不足带来的巨大压力。尤其是市场竞争激化带来终端价格严重倒挂的状态,即使2024年表现较好的豪华品牌细分市场,也呈现了新车盈利萎缩,靠汽车金融保险等衍生业务维持低毛利的被动局面,面临着资金流动性极度紧张的突出问题。

当前汽车经销商的新车销售出现大面积亏损,普遍存在现金流赤字经营和资金链断裂风险加剧的情况,已难以摆脱生存的困境。现阶段面临的两大主要问题:一是消费不振和厂家批发量的双重压力使得经销商库存维持高位,为降低资金压力和融资成本,经销商被迫低价抛售求生;二是“价格战”使得进销倒挂严重,经销商卖得越多亏得越多,同时又面临融资到期履约困难压力,经销商面临经营回款断流,资金链断裂风险陡增。目前经销商现有流动资金维持时间已被压缩至极限。

对比美国经销商的盈利结构看,中国经销商的销售毛利偏低,市场竞争压力偏大,二手车盈利尚未有效提升,生存状态有较大的改善空间。

期待相关部门尽快行动起来,研究出台汽车经销领域阶段性金融纾困政策措施,包括:一、相关部门尽快组织汽车经销领域金融环境专项调研,梳理百强汽车经销商集团、区域龙头经销商集团和中小汽车经销商等经营主体的金融需求,研究制定汽车经销领域融资支持政策,引导金融机构在依法合规和风险可控前提下加大对汽车经销领域的支持力度,从而进一步增强金融服务流通的功能;二、金融机构与汽车经销商共同推动汽车市场稳定,对现有贷款不抽贷、不断贷、不压贷,允许以灵活方式进行展期和延续,同时,逐步增加对经销商的授信额度,拓宽贷款使用范围,鼓励政策性银行对汽车经销商设立授信专项政策。

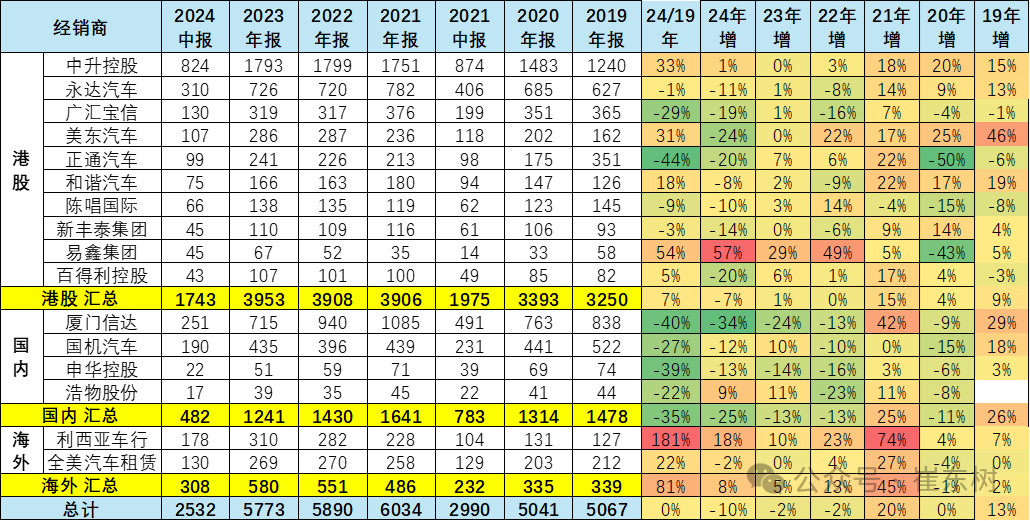

1、汽车经销商集团规模

2024年中国汽车经销商总体营业收入处于下滑之中,市场需求低迷的压力巨大。2023年像正通、和谐、百得利等都出现了营业收入环比2022年较大增长的良好表现。其它的大型家商包括中升汽车集团等都出现了相对较稳的走势。

2024年从营业收入来看,我们的经销商主力集团压力较大,而从美国来看,美国的主力经销商集团也保持着营业收入持续增长的特征。

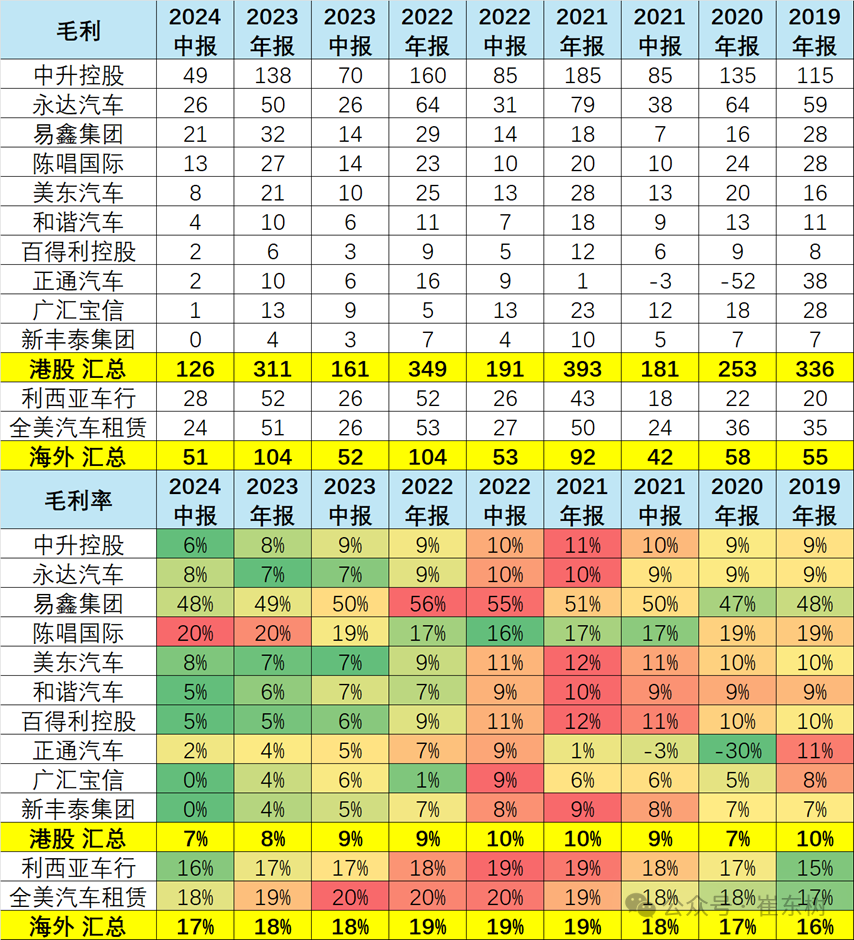

2、汽车经销商集团毛利

中国经销商集团2024年的毛利率平均为7%左右水平,较2023年的8%下降了1个百分点,相对2019年的10%也出现了下降3个点。

美国经销商的毛利率是中国经销商的两倍以上的水平。美国经销商目前毛利率平均在17%左右,与前几年基本保持在相对稳定的状态。

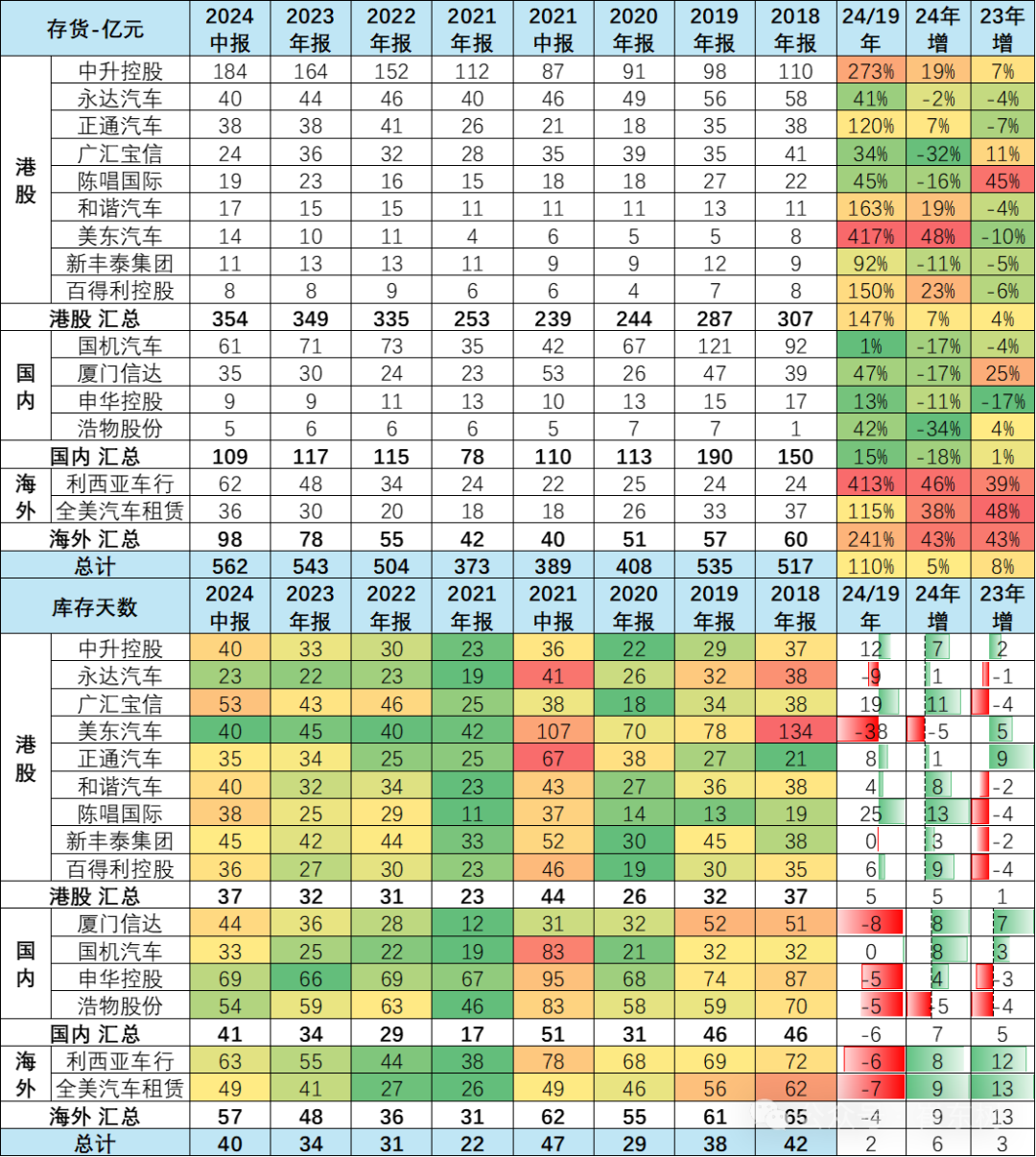

3、经销商库存天数变化

从经销商的库存变化特征来看,总体说中国经销商的库存相对2021年出现了明显上升。

由于上市经销商油车为主,2024年中国主流传统经销商的库存天数在37天左右水平,相对于2022年大幅上升,较2021年和2020年的低库存缺货时的库存稍有增长,但相对于2019年2018年的正常库存,仍然处于相对中低位的水平。

而美国经销商的库存从过去65天降到57天。总体来看也出现明显下降,但是相对中国经销商的库存明显属于偏高的状态。

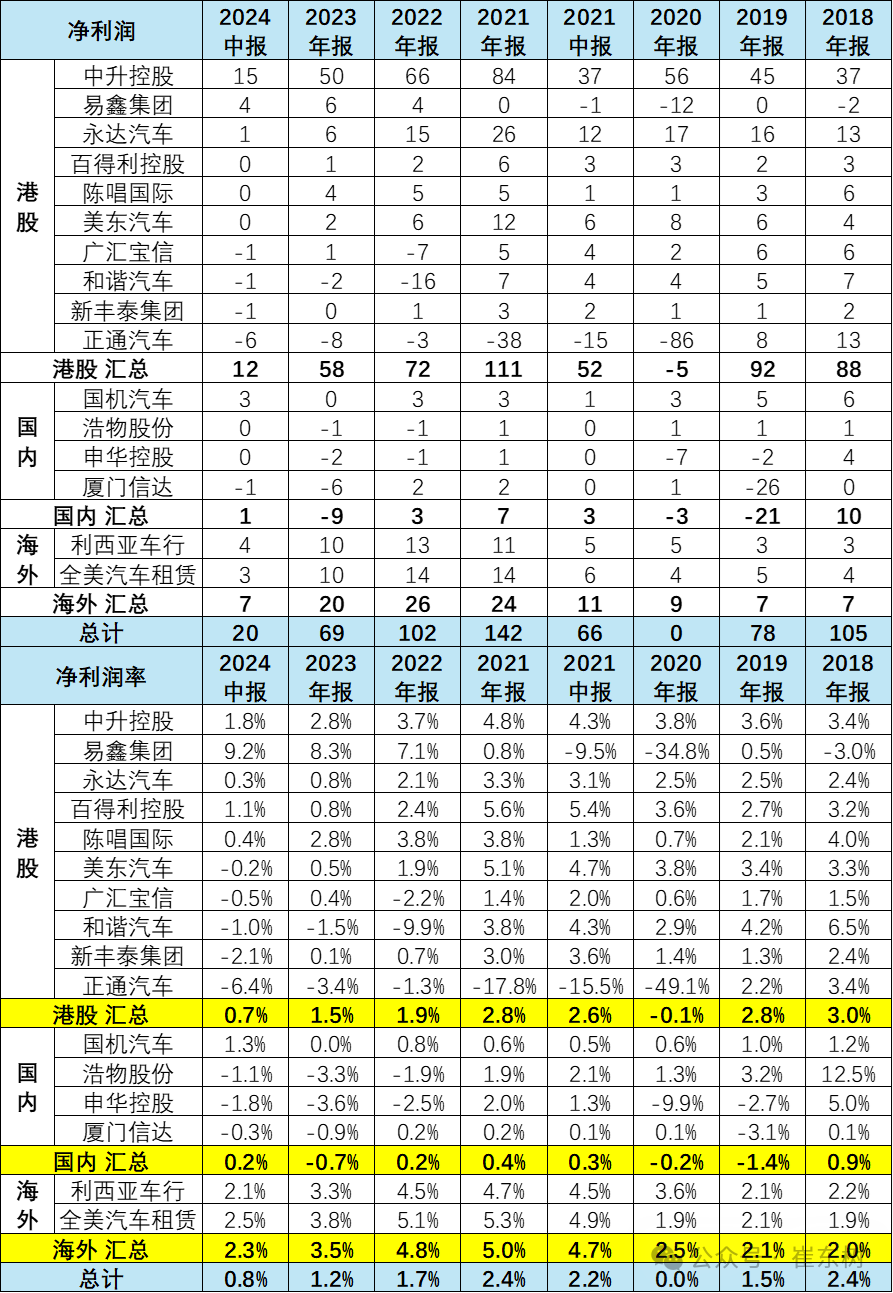

4、净利润变化

中国经销商净利润率从2018年的3%降到0.7%,其中2020年降到1%的水平。尤其是从2022年以来,中国经销商的净利润率在2%左右。而近几年呈现中国经销商的盈利出现明显的压力,今年降到0.7%。

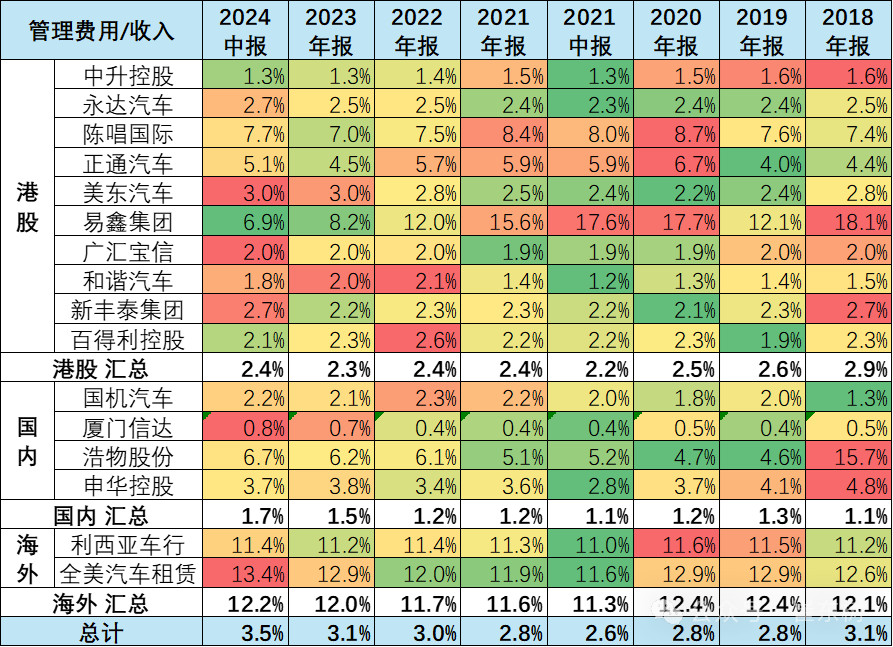

5、管理费用相对稳定

中国经销商的管理费用目前在销售收入占比在2.5%左右水平,近期保持相对稳定,2024年2.4%的水平。其中部分大型经销商的管理费用率还出现了明显下降的情况,像中升从1.6%降到1.3%的水平,永达上升到2.7%左右的水平,而像美东等保持在3%左右。

主力经销商的管理费用率差异还是比较大的,最高的像正通达到5.1%,而最低的像中升只有1.3%。

6、财务费用稍有上升

中国汽车经销商集团的财务费用率出现了明显上升特征,从1.0%上升到1.2%,其中最优秀的主力集团从0.7%上升到1%的水平,出现了明显的上升。

像美东和部分的优秀经销商集团都出现了财务费用率的上升,由于合资品牌的经销商库存偏高等导致企业盈利压力大。

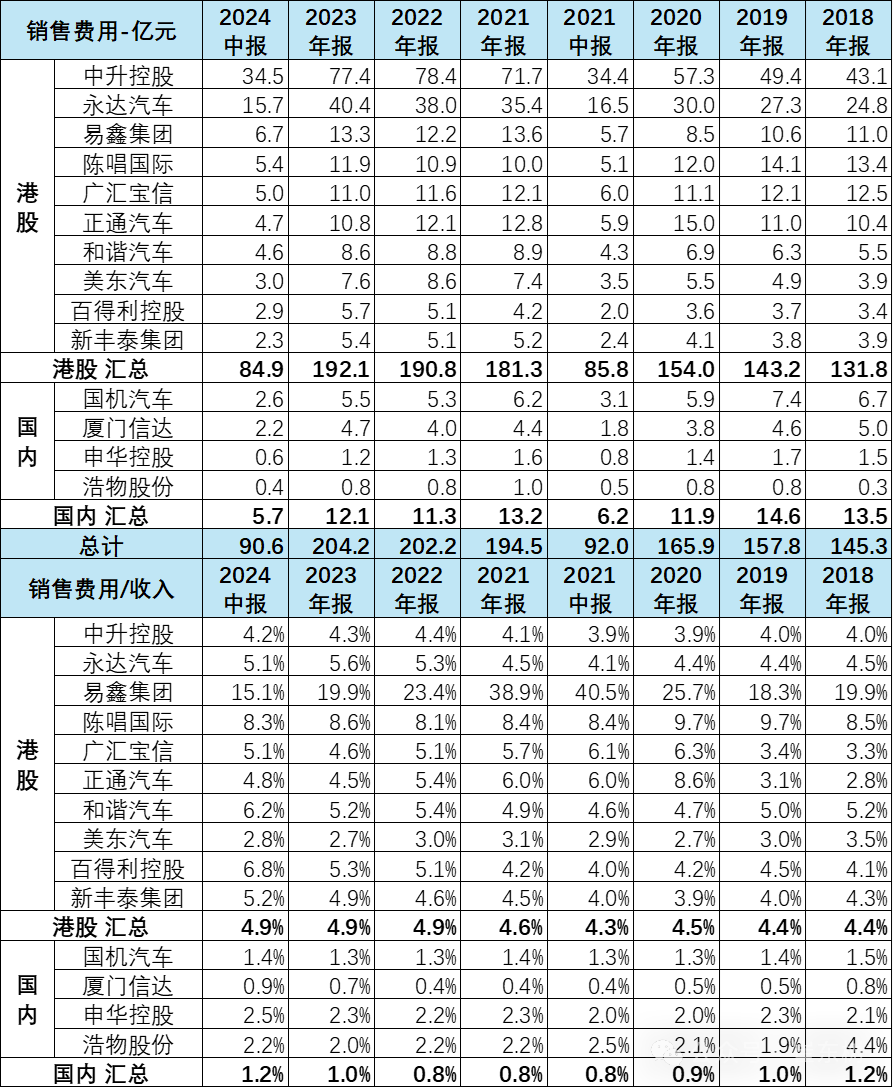

7、销售费用率上升明显

从销售费用率的角度看,港股主力经销商集团的销售费用率出现明显的上升趋势,从2018年和2019年的4.4%上升到2024年的4.9%的水平,上升了0.5个百分点,幅度还是比较高的。

经销商集团的销售费用率出现了明显上升,尤其像中升集团从4%上升到4.2%;永达集团从4.5%上升到5.1%;广汇宝信也从3.3%上升到5.1%;而美东稍有下降。其它经销商集团都出现了明显的小幅上升的特征,所以经销商集团的销售费用率上升是影响企业效益的重要因素。

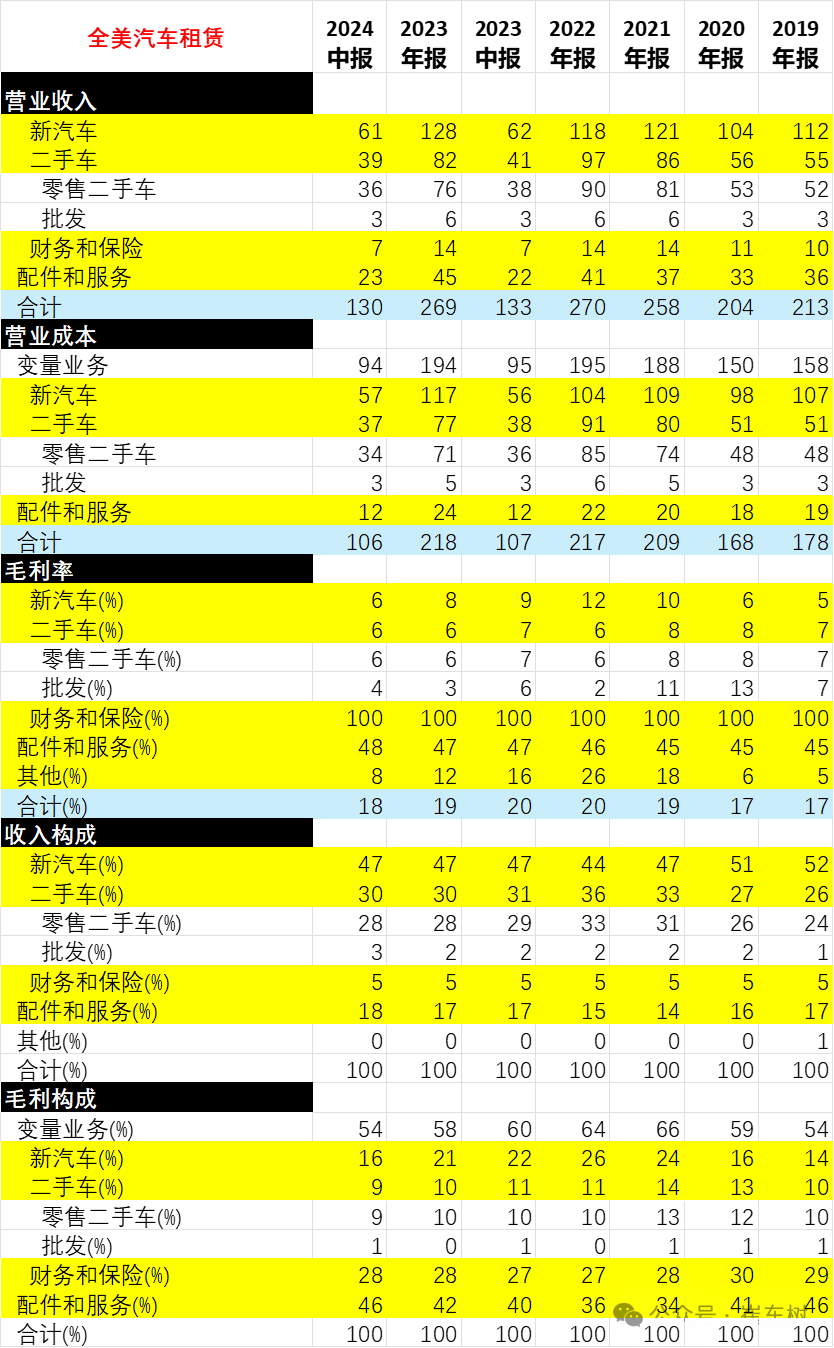

8、美国经销商的盈利特征-全美汽车租赁

由于中国经销商集团并没有完整披露新车、二手车的盈利的状态,而对比像全美汽车租赁等这些美国汽车集团,可以看到他们的毛利的构成。总体来看,新车销售业务等占到16%,而财务和保险占到28%,配件占到46%。也就是说从毛利的构成来看,配件和服务占以及财务和保险占到毛利的74%,而总体来看表现是相对比较优秀的情况。

美国经销商销售业务的毛利率比中国远高出较大的比例,配件和服务跟中国的毛利率是相近的,而财务与保险的盈利比较高,因此美国经销商盈利是多元均衡发展的。

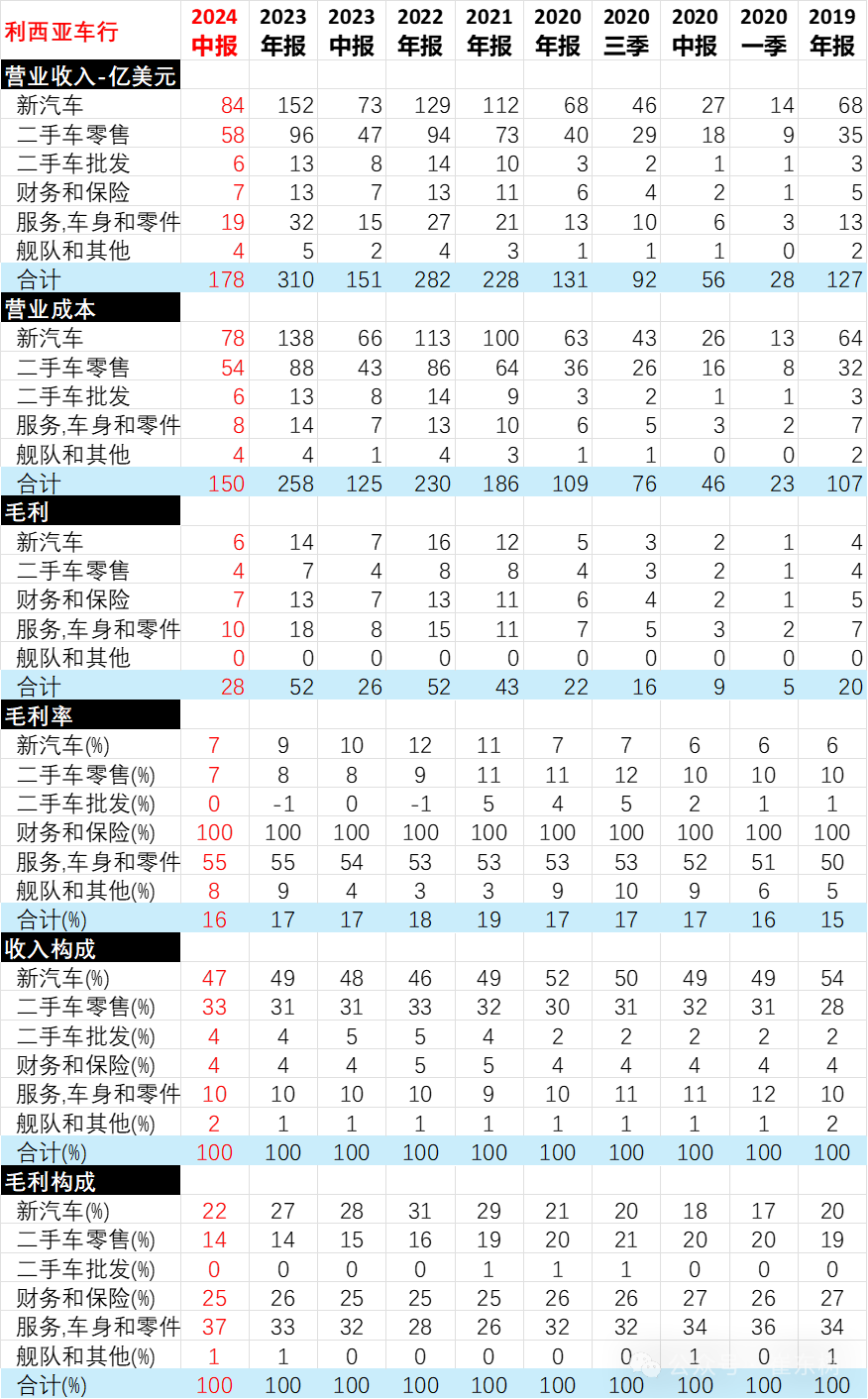

9、美国经销商的盈利特征-利西亚车行

美国经销商上市公司的利西亚车行的表现也是较好的。利西亚车行的毛利的构成是新车销售占比22%,财务、保险占比25%,服务占比37%,二手车占比14%,形成了相对较为均衡的特征,其中美国利西亚车行的新车的毛利比较高,这是核心利润的支撑,所以中美对比来看,还是新车的毛利构成是影响企业效益的重要因素。

加载中,请稍侯......

加载中,请稍侯......