新能源汽车具备“电动化+智能化”的双重特征,随着新能源汽车不断发展,市场渗透率不断提高,电动化进程也将加快。

在新能源汽车的组成中,动力电池是新能源汽车的核心零部件,占新能源整车制造成本的40%左右。

10月15日,动力电池板块集体大涨,杉杉股份、新宙邦涨幅超9%,其他股票也有不同程度的上涨。

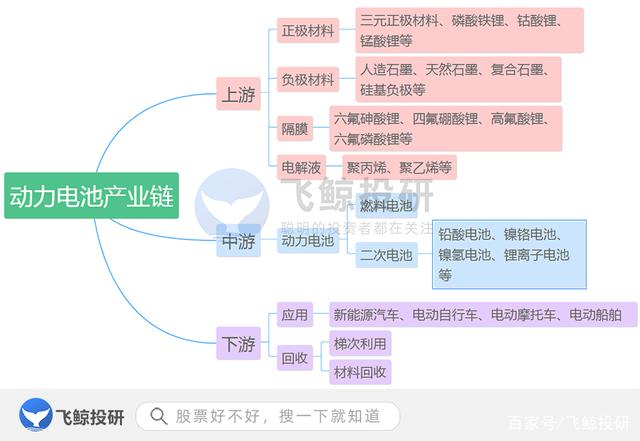

一、动力电池产业链

动力电池是为工具提供动力来源的电源,多为二次蓄电池,由正极、负极、隔膜、电解液和外壳组成。

上游包括正极材料、负极材料、隔膜和电解液。在动力电池的成本结构中,正极材料成本占比约40%,隔膜占比20%左右,负极材料和电解液成本均占比约15%。

中游的动力电池主要包括燃料电池和二次电池,二次电池有铅酸电池、镍铬电池、镍氢电池和锂离子电池。市场上主要技术路线有铅酸电池技术、镍氢电池技术、燃料电池技术和锂离子电池技术等。

下游一方面是动力电池的应用领域,即新能源汽车、电动自行车、电动摩托车、电动船舶等移动设备。特别是在新能源汽车行业的应用,新能源汽车的快速发展对动力电池在量和质上的需求不断增长。

另一方面是动力电池的回收,主要有梯次利用和材料回收两种方式。MarketsandMarkets研究机构数据显示,2030年全球动力电池回收行业规模将达181亿美元,我国是最大的回收市场之一。

二、动力电池行业分析

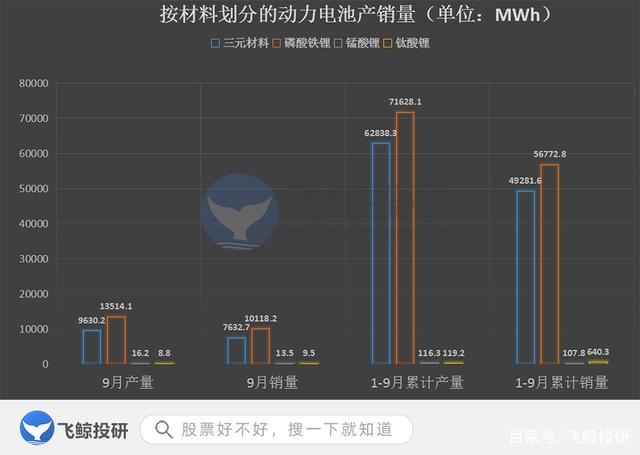

中国汽车动力电池产业创新联盟数据显示,2021年1-9月,我国动力电池累计产销分别为134.7GWh和106.8GWh,产量累计同比增长195.0%,销量累计同比增长176.9%。

正极材料:

正极材料的发展经历了三个阶段:2005-2011年,受消费电子驱动,正极材料主要使用钴酸锂;2014-2015年,新能源汽车的发展使得对磷酸铁锂的需求猛增;2016年至今,新能源汽车对长里程需求增加,三元材料成为市场需求主导材料。

正极材料存在多种技术路线,行业格局分散,随着技术的改善与标准化,行业整合速度和市场集中度将不断提升。

目前正极材料领域产能主要集中在杉杉股份、贝特瑞和容百科技。

负极材料:

负极材料的技术路线主要以天然石墨、人造石墨为主,硅基负极和复合石墨是新型技术路线。国内负极材料领域竞争格局较为集中。

贝特瑞、璞泰来、杉杉股份的负极材料出货量依次排名前三,三家企业合计市场份额占54%。

电解液:

电解液行业属于寡头市场。

天赐材料、新宙邦、国泰华荣多年来稳居行业第一梯队,市场份额不断提升。2020年中国电解液出货量占比前三分别为:天赐材料占比29.3%、新宙邦占比17.6%、国泰华荣占比14.7%。

锂电池隔膜:

国产隔膜发展起步晚,整体落后于发达国家,中高端隔膜进口依赖性大。随着国产替代的发展,具有先进隔膜生产技术的国产供应商的市场份额不断增加。

2020年中国锂电池隔膜出货量排名前三分别为:恩捷股份占比34.9%、星源材质占比18.8%、中材科技占比11.2%。

动力电池:

相较于磷酸铁锂、锰酸锂等材料,三元材料因其能力密度更高、续航里程更长的优势快速发展。

2020年中国新能源汽车三元电池占新能源汽车动力电池的58.2%,三元动力电池装机量排名前三的企业分别为:宁德时代占比42.2%、LG化学占比16.2%、比亚迪占比13.6%。

2020年中国新能源汽车磷酸铁锂电池装机量占动力电池的36.7%,磷酸铁锂动力电池装机量排名前三的企业分别为:宁德时代占比59.0%、比亚迪占比17.4%、国轩高科占比12.6%。

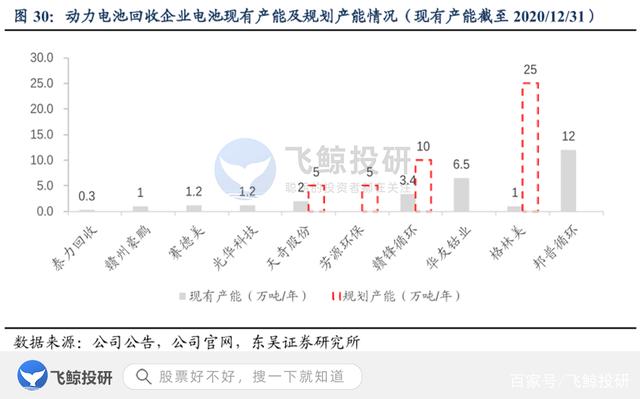

动力电池回收:

中国的动力电池回收市场潜力巨大。新能源汽车产量的增加推动力锂、钴等原材料价格的上扬。而我国的钴资源仅占全球钴资源的1.14%,且大多数不具备开采价值,资源供应几乎全部依赖进口。在锂、钴等原材料价格上涨的趋势下,动力电池回收的价值得以凸显。

目前,动力电池回收领域的龙头有宁德时代(旗下的邦普集团成为中国最大的废旧电池循环基地)、格林美等。

三、动力电池行业发展趋势

动力电池总体标准是低成本、长续航和安全性。未来可能向两个方向发展:一是混搭化,二是标准化。

将三元锂电池和磷酸铁锂电池混搭的电池包兼具了高能量密度和高安全性,同时一些企业也在积极探索其他类型电池的“混搭”,例如宁德时代正在研发的钠、锂电池包。

标准化是相对成本和“换电”需求而言的。一方面,电芯标准化能有效降低10%的电池成本。另一方面,标准化能充分发挥第三方换电企业的作用,解决消费者“充电排队、充电等待”的痛点。

以宁德时代为例,其开发了钠、锂电池混合共用的AB电池解决方案,兼具高功率、低温性能的优势。

钴是锂电池和三元电池重要的正极材料,而我国钴储量仅占全球的1%。宁德时代以普鲁士白作为钠离子电池的正极材料,一旦大范围落地,将缓解对钴的需求压力。

宁德时代作为A股市值上万亿企业中唯一一家科技型企业,市盈率却高达153倍。其他万亿级企业大多是以相对低的估值赢得较高的市值规模,例如茅台的市盈率不到50倍,工行、农行等国有银行市盈率在5倍左右。

宁德时代的高估值反映出市场对其成长性的看好。钠离子电池2023年将形成基本产业链,虽然现在还未大范围落地,但对其发展还是有所期待的。

还有大量在建设期的电池产能……

加载中,请稍侯......

加载中,请稍侯......