在汽车产业供应链上,吉利一直保持着进击姿态,这家汽车公司不断延伸着自己的资本脉络,以确保供应链稳定。

天眼查App显示,9月24日,山东吉利欣旺达动力电池有限公司成立,法定代表人为叶智林,注册资本1亿元,经营范围包括电池销售;汽车零配件批发;电子产品销售;电池制造等。股东信息显示,该公司由浙江吉润汽车有限公司、欣旺达电动汽车电池有限公司、吉利汽车集团有限公司共同持股。

这并非吉利布局的第一家动力电池公司,早从2014年开始,吉利就通过收购、合资、自建电池厂的方式,一步步打通并掌控了动力电池研发体系,搭建起属于自身的动力电池供应系统。

像吉利这样操作的车企还有很多。新能源汽车市场潜力巨大,动力电池作为新能源汽车的核心零部件,其研发设计和量产规划于车企而言至关重要。尤其今天的芯片荒已不同程度地扼紧了各大车企的咽喉,确保零部件供应充足、将断供风险降至最低是一家合格车企必做的功课。

特斯拉、比亚迪、大众、长城等主流车企早已渗入动力电池市场,与宁德时代、LG化学等动力电池龙头企业一同构建着动力电池市场等竞争格局。

如果说入局汽车芯片领域尚不太现实,那么将电池生产链条攥在手中,车企们势在必行。

生存之战:动力电池需求远超预期,主机厂构建多元供应体系

碳减排压力之下,新能源汽车市场增长速度加快,带动动力电池产业链发展超预期。2021上半年全球新能源汽车销量约225.2 万辆,同比增长151%。根据韩国能源市场份额分析机构SNE Research数据,今年上半年全球车载动力电池装机量共计114.1Gwh,较去年同期增长1.5倍。

动力电池市场潜力巨大。三大评级机构之一的标普全球评级最新预计,到2025年,包括纯电动汽车和插电式混合动力汽车在内的轻型电动汽车的动力电池需求有望在2020年的基础上增长8倍。2020年的动力电池需求约为139GWh。

然而,需求的井喷也给供给端带来巨大压力。天风证券今年8月的研报显示,动力电池缺口较大,全球电动汽车或长期面临“电池荒”。目前锂电池缺口较大,且新产能的投资建设周期长,一般需要1-2年,因此缺口或将长期存在。根据SNE Research的预测,到2023年,全球电动汽车对动力电池的需求达406GWh,而动力电池供应预计为335GWh,缺口约18%;到2025年,这一缺口将扩大到约40%。

为稳定供应链,车企们选择与各大电池制造商们捆绑合作。除了基本的电池采购,它们也根据不同的研发设计需求、产能需求选择入股电池企业,或与供应商们合资建厂、联合研发生产电池。

特斯拉、大众、宝马、通用、沃尔沃等海外车企相继选择宁德时代进行动力电池方面的合作,而一汽、上汽、广汽、东风、长安、吉利等多家车企则与宁德时代达成了合资合作关系。

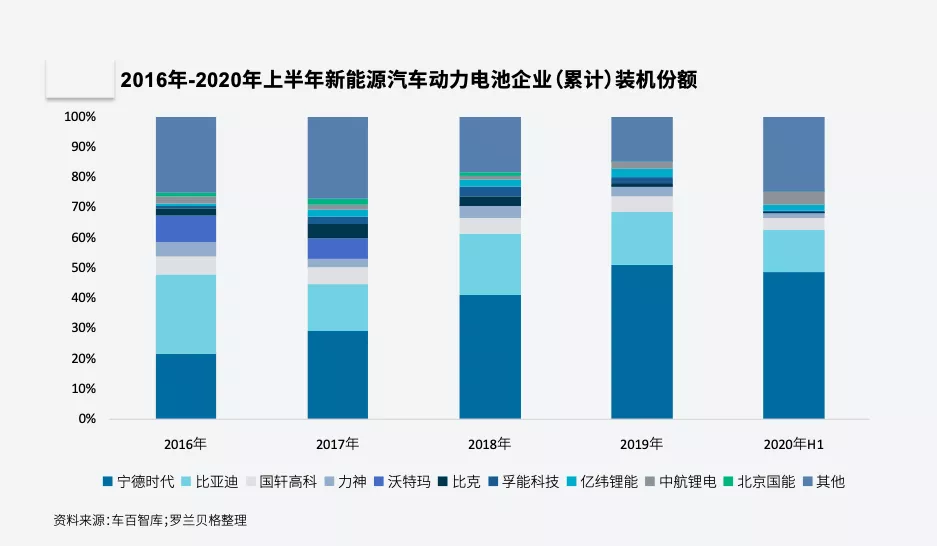

目前,动力电池领域排名前三名的公司分别是宁德时代、LG新能源和松下。宁德时代依靠政策补贴红利乘风而上,稳占行业第一。根据中国汽车动力电池产业联盟发布的数据,2021年1~7月,国内动力电池装机量CR3达到72%,龙头企业宁德时代占比接近50%。而2020年宁德时代对吉利、长城、蔚来、小鹏、理想等车企的供应占比都超过了60%。

车企们需要像宁德时代这样的巨头电池制造商,同时,他们又极力避免对头部电池供应商的过度依赖,不仅选择多个供应商确保电池供应的稳定性,还采用自建工厂、自主研发的方式以期削弱头部电池供应商在产业链中的话语权。

就在上周,大众汽车集团(中国)位于安徽合肥的电池系统工厂已正式开工建设。该工厂是大众汽车集团在华首个独资电池系统工厂,初始年产能可达到15~18万组高压电池系统,将全部用于大众安徽MEB工厂生产的纯电动车型。

特斯拉更是深度参与电池供应体系的典型车企。这家电动汽车公司在深度捆绑宁德时代、LG和松下三家电池供应商的同时,也在寻求与其他二线供应商的合作。更关键的是,特斯拉从未停止研发电池技术,打造一个全球电池供应链。

多个消息称特斯拉即将于明年第二季度在部分车型上采用比亚迪的“刀片电池”。有数据显示,比亚迪刀片电池相比宁德时代CTP磷酸铁锂电池包的成本要低出15%,这无形中给宁德时代带来压力。

在自研方面,三电部件中,特斯拉的电芯逐渐由与松下联合研发方案向自研正负极甚至制造工艺转变;电机从与富田联合研发向自研新一代永磁同步开关电机转变;电控与BMS部分则一直是特斯拉核心掌握的关键技术。

特斯拉多渠道采购与自研相结合的方式帮助其始终占据产业链利润高地,堪称供应链垂直整合与高自研度的典范。这种方式一定程度上也推动着其他车企们对电池技术乃至电芯的自主研发。

近年来,国内自主品牌纷纷研发自己的动力电池技术,如长城的大禹电池技术、岚图的“琥珀”“云母”两大电池系统。更多厂家意图完全控制动力系统的生产链条,决心自产电芯。近日据外媒报道,戴姆勒内部人士透露,这家德国豪华汽车制造商欲启动电芯自产计划。而宝马、大众、沃尔沃、Stellantis、通用、现代、福特、保时捷等车企都在通过收购、注资等方式实现电芯自产,构建一条多元化的供应体系。

野心扩张:入局动力电池产业,抢占上游市场利润

尽管初衷是为了确保供应稳定,但从主流车企们布局动力电池领域的规划程度来看,它们的胃口远非止步于此。

前文所述,各家主流车企最早从6、7年前就开始布局动力电池产业,特斯拉、大众、吉利、长城等主机厂电池自研发自产的能力从起步走向成熟,如此持续、巨额的成本投入,远虑必有深谋。

这些造车领域的巨头们不缺资金与技术,也更懂得汽车产生需要怎样的电池相匹配,它们不可能看着宁德时代这样的巨头一步步做大,垄断全行业的话语权。除了保障自己的电池需求,面对具有巨大增长空间且利润丰厚的动力电池市场,主机厂们也希望在这一领域分到一杯羹。

以比亚迪为例,以电池起家的比亚迪,去年开始再次做起了电池生意。比亚迪在去年年初成立了五家“弗迪系”公司,其中重庆弗迪电池工厂已经正式启动投产运营,主要用于生产“刀片电池”。弗迪电池未来将外供刀片电池给福特、一汽、现代等主机厂。

作为一家二线电池厂商,比亚迪在电池生产方面目前共拥有深圳宝龙、惠州坑梓、西安高新、青海西宁、贵州贵阳、重庆璧山、长沙宁乡、安徽蚌埠等8大生产基地,刀片电池已投产及规划中的产能合计达到135GWh,超过今年上半年全球车载动力电池装机量。

在电池供应链发展较为迟缓的欧洲市场上,车企们也开始与电池巨头争抢蛋糕。

2020年欧洲新能源汽车销量大幅增长至125万辆,比2019年涨了一倍多,直追中国市场销量(136.7万辆);2020年美国新能源汽车销量为33.2万辆,高增长的销量面前,欧美市场正在努力追赶中国,加速动力电池供应链的布局是其中重要一环。

像LG、三星、SK、孚能科技、宁德时代等电池企业已先后在欧洲设立工厂、布局产能,而欧洲本土的造车们不满足于选用非欧洲品牌的动力电池,也纷纷下场投资动力电池。

大众汽车集团今年首次举办“电池日”活动,活动上,大众宣布从2023年开始,将计划推出统一的棱柱电池Unified Cell。它将陆续被安装在集团旗下所有汽车品牌的电气化车型上,目标是到2030年,将有80%的车型都使用Unified Cell提供动力。

大众还宣布了建设6家欧洲电池工厂,总产能240GW的目标。

除了大众,雷诺、沃尔沃这些正在转型中的车企也在锐意布局电池工厂,一大批欧洲本土电池企业正在依托欧洲强大的汽车制造业以及欧洲政府的大力支持开始崛起。

瑞典电池企业northvolt

不过,车企在动力电池生产上仍存在一些问题。

相较于电池供应商,受限于电池上下游供应链的整合能力、成本把控与规模效应等因素,车企很难有能力与龙头企业抗衡。

天风证券认为,对主机厂而言,电池完全外采会降低对供应链的把控能力,而完全内供则有可能面临技术不成熟以及产能不足的问题,也不利于产品竞争力的保持。因此车企们即使有自建工厂、抢占市场的野心,在这一过程中仍需要电池企业的帮助。未来在主机厂采购动力电池时,会形成自研自产和外部采购动力电池对抗竞争、共同进步的局面。

开源证券认为,中短期来看,全球动力电池的竞争格局将是 LG 化学、宁德时代的双寡头格局,但从长期来看,众车企的自我研发与布局或使全球动力电池行业将呈现三梯队格局。其中,宁德时代、LG 化学等龙头电池企业为第一梯队;主流车企自建电池厂、合资电池厂组成第二梯队;其他电池厂商组成第三梯队。

加载中,请稍侯......

加载中,请稍侯......