1 借自动驾驶东风,激光雷达迎高速发展期

1.1 政策护航,自动驾驶发展提速

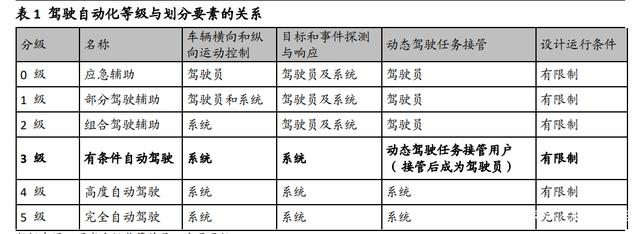

我国自主的汽车驾驶自动化分级标准出台。自动驾驶是全球汽车技术及产业的 重要发展趋势,在政策和市场的双擎牵引下,我国汽车驾驶自动化技术发展迅速, 在此背景下,2021 年 8 月 20 日,我国发布了《汽车驾驶自动化分级》,明确了自 动驾驶的分级标准,该标准在 2022 年 3 月 1 日起实施。

该标准基于驾驶自动化系统能够执行动态驾驶任务的程度,根据在执行动态驾 驶任务中的角色分配以及有无设计运行范围限制,将自动驾驶分成 0 级至 5 级,0-2 级为驾驶辅助,系统辅助人类执行动态驾驶任务,驾驶主体仍为驾驶员;3-5 级为 自动驾驶,系统在设计运行条件下代替人类执行动态驾驶任务,当功能激活时,驾 驶主体是系统。各等级具体概念如下:

0 级驾驶自动化(应急辅助,emergency assistance)系统不能持续执行动态驾驶任 务中的车辆横向或纵向运动控制,但具备持续执行动态驾驶任务中的部分目标和事件 探测与响应的能力。

1 级驾驶自动化(部分驾驶辅助,partial driver assistance)系统在其设计运行条件 下持续地执行动态驾驶任务中的车辆横向或纵向运动控制,且具备与所执行的车辆 横向或纵向运动控制相适应的部分目标和事件探测与响应的能力。

2 级驾驶自动化(组合驾驶辅助,combined driver assistance)系统在其设计运行条 件下持续地执行动态驾驶任务中的车辆横向和纵向运动控制,目具备与所执行的车 辆横向和纵向运动控制相适应的部分目标和事件探测与响应的能力。

对于 2 级驾驶自动化,驾驶员和驾驶自动化系统共同执行全部动态驾驶任务, 并监管驾驶自动化系统的行为和执行适当的响应或操作。

3 级驾驶自动化(有条件自动驾驶,conditionally automated driving)系统在其设 计运行条件下持续地执行全部动态驾驶任务。

4 级驾驶自动化(高度自动驾驶,highly automated driving)系统在其设计运行条件 下持续地执行全部动态驾驶任务并自动执行最小风险策略。

5 级驾驶自动化(完全自动驾驶,fully automated driving)系统在任何可行驶条件 下持续地执行全部动态驾驶任务并自动执行最小风险策略。

我国自动化驾驶发展保持良好势头,ADAS 渗透率有望进一步提升。根据 IHS Markit,2021Q1 我国 L2 新车搭载率为 13.1%,根据 IDC,2022Q1 我国 L2 级自动驾 驶在乘用车市场的新车渗透率高达 23.2%,2022 年一季度渗透率同比提升 10 个百分 点。2020 年 11 月我国发布《智能网联汽车技术路线图 2.0》,文件明确指出,2025 年我国 PA(部分自动驾驶)、CA(有条件自动驾驶)级(即上文提到的 1 级、2 级)智能网联汽车销量占当年汽车总销量比例超过 50%,C—V2X(以蜂窝通信为基 础的移动车联网)终端新车装配率达 50%,我们认为市场驱动及政策驱动下我国自 动驾驶发展有望进一步提速。

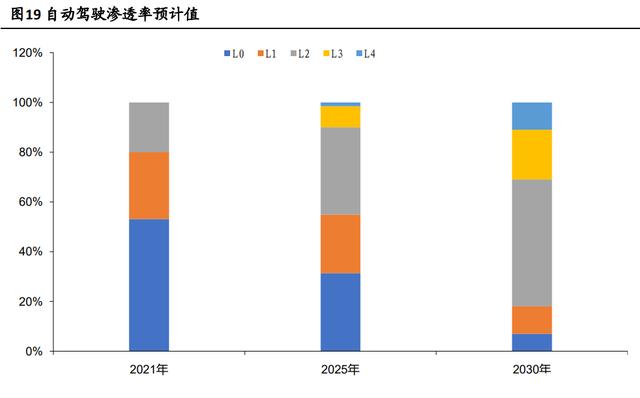

L3 是自动驾驶的飞跃,未来 5 年将迎来飞速发展期。自动驾驶等级的划分基准 是驾驶自动化系统能够执行动态驾驶任务的程度,L3 级为分水岭,L3 及以上的自动 驾驶当功能激活时,驾驶主体是系统。根据 Roland Berger,2020 年美国/欧洲/中国 三大市场,L3 级别自动驾驶渗透率为 0%,预计 2025 年将分别提升至 9%/14%/4%, 2021 年-2025 年是 L3 级别自动驾驶实现从无到有的快速发展期。全球范围内 L3 级 辅助驾驶量产车项目处于快速开发中,2020 年 12 月奔驰旗下混合动力 S 级系列和 纯电动 EQS 车型通过德国联邦机动车运输管理局批准,获得全球首个有条件 L3 自动 驾驶国际认证,2022 年 5 月 17 日起,奔驰将开始在 S 级和 EQS 车型上提供 Drive Pilot 作为选配功能,Drive Pilot 获批可以在德国总长约 1.3 万公里的高速公路上有条 件使用,最高速度不高于每小时 60 公里。

1.2 感知路线大讨论:纯视觉派 vs 激光雷达派

前文提到,当自动驾驶发展到 L3 时,驾驶责任人在于系统而非驾驶员,在 L1 或者 L2 驾驶辅助系统下,我们要求驾驶员始终眼睛注视前方,用驾驶员的眼睛做作 为感知的安全冗余,也就是说需要驾驶员做支持,但是在 L3 下,需要各类传感器代 替人类的眼睛起到感知融合和安全冗余的作用。目前存在两种感知路径,一是以特 斯拉为代表的“摄像头+深度学习神经网络+计算机硬件”的“视觉感知派”,一种 是认为激光雷达才是高级别自动驾驶未来的激光雷达派。

激光雷达派最主要的论点是激光雷达在提高道路行人安全方面更具优势。激光 雷达的基本原理是通过向目标物体发射媒介并接收反射的回波,通过计算发射与接 收之间的时间差得出目标物体的距离和位置。根据 Velodyne,激光雷达的优势体现 在:

1)基于雷达和摄像头的系统无法提供轨迹或 3D 数据,而激光雷达可以捕获高 清晰度的三维信息,通过为车辆描绘更详细的周围环境,提供更高级别能力来保护 道路行人;

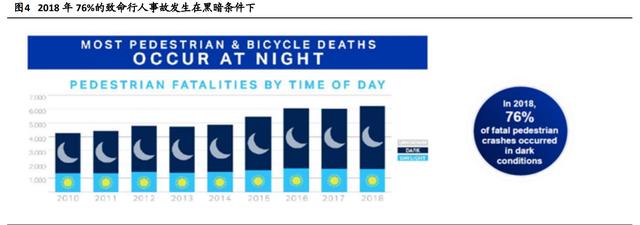

2)激光雷达可以在各种照明条件下工作运行,包括白天、黄昏和夜间。摄像 头在遇到黑暗环境时性能会受到影响,数据显示,大多数行人和骑行者的受伤和死 亡时间发生在黄昏到黎明之间。

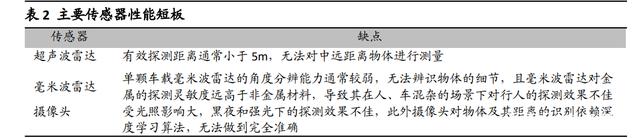

一方面,纯视觉方案对芯片算力和软件算法有极高要求,需要长期大量数据积 累积用以训练模型,特斯拉在该领域已建立起其他厂商短时内无法逾越的高壁垒; 另一方面,单一传感器在特定应用场景下具备性能短板,因此激光雷达方案成了诸 多车企当下的优先选择。

综上,激光雷达被认为是 L3 以上自动驾驶的核心传感器,渗透率有望提升。激 光雷达兼具测距远、角度分辨率优、受环境光照影响小的特点,且无需深度学习算 法,可直接获得物体的距离和方位信息。这些相较于其他传感器的优势,可显著提 升自动驾驶系统的可靠性,因而被大多数整车厂、Tier1 认为是 L3 级及以上自动驾 驶必备的传感器。我们认为在自动驾驶的发展驱动下,车载激光雷达的渗透率有望 提升。(报告来源:未来智库)

2. 行业发展现状

激光雷达在高级辅助驾驶领域的应用是近年来市场关注的热点,多家激光雷达 厂商在美股实现上市,2022 年起,多款搭载激光雷达的乘用车上市,搭载激光雷达 成为智能车的主要卖点之一。本节我们主要想回答两个问题:1)从应用端看,为 什么 ADAS 用激光雷达在 2022 年出现了一个小规模爆发;2)从供给端看,行业处 在什么样的发展阶段。主要结论如下:

根据我们的不完全统计,2022 年共有 19 款搭载了激光雷达的乘用车上市,我 们认为技术进步、成本下降是推动激光雷达“上车”的重要因素:1)近年来激光 雷达总体沿着机械式-半固态-固态的形式发展,固态激光雷达在尺寸、规模化生产 以及产品稳定性上都更具优势,更容易实现前装搭载;2)以往激光雷达动辄几万 元的价格对汽车产业而言难以接受,目前满足车载前装需求的车规级智能固态激光 雷达价格相较以往实现了大幅下探,已达到消费者承受能力范围内的价格水平。

但同时也应该看到,智能驾驶仍处在从 0 到 1 的早期快速发展阶段,虽然车企 在 2022 年集中推出了一批搭载了激光雷达的车型,但车载激光雷达的实际使用效果 还需要市场的检验。

从供应端看,目前行业集中度较低,各种技术路线并存。

2.1 应用端:蛰伏多年,渐露头角

2.1.1 开发周期长,车载领域应用推进缓慢

激光探测技术发展由来已久,车载激光雷达起步较晚。激光雷达的发展起源于 激光器的发明,激光探测技术开始发展,主要应用于科研及测绘项目。2000 年以前 激光雷达的商业化技术处于起步阶段,在车载领域应用有限。2004 年开始的美国国 防高级研究计划局无人驾驶挑战赛(DARPA Grand Challenge)推动了无人驾驶技术 的快速发展并带动了激光雷达在无人驾驶中的应用,2005 年 Velodyne 推出的 64 线 激光雷达在 DARPA 挑战赛中得到广泛关注,随后激光雷达车规化发展逐渐起步, 2010 年 Ibeo 同 Valeo(法雷奥)合作进行车规级激光雷达 SCALA 的开发,2017 年实 现量产。

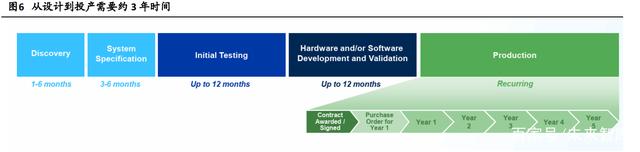

激光雷达首先应用在无人驾驶、工业机器人领域,虽然探测性能优越,但在 ADAS 领域的应用推广较为缓慢,车载激光雷达开发周期长。法雷奥中国 CTO 顾剑民 博士表示,SCALA 第一代激光雷达从 POC 项目立项开始到最后上车搭载 SOP,花了 7 年时间,激光雷达的开发流程、验证流程非常漫长。Velodyne 在投资者关系 PPT 中同样提到,从开发立项到正式生产之前需要大约 3 年时间。

2.1.2 技术进步+成本下行,车载激光雷达加速渗透

从激光雷达本身的技术发展看,多家企业熬过了漫长的开发周期,产品性能、 尺寸等可以符合整车厂需求,部分厂商的产品已经通过了车规检验。

激光雷达的参数指标很多,最值得关注的是测距能力、点频。

1)测距能力是指激光雷达每束激光能够单点测远的距离,测远能力越强,距 离覆盖范围越广,留给系统进行感知和决策的时间越长;Luminar 的主打产品半固 态 1550nm 激光雷达 Iris 在 10%的反射率下最远可探测 250m。

2)点频指的是单位时间内激光雷达所能发射的激光数量,点云数量越多,在 保证分辨率的同时,系统感知环境的“刷新率”也越高,反应更快。禾赛科技的 AT128 每秒超 153 万点频, 与市场常见的半固态激光雷达相比,AT128 代表了行业一 流的点频水平。

我们认为技术进步、成本下降是推动激光雷达“上车”的重要因素。

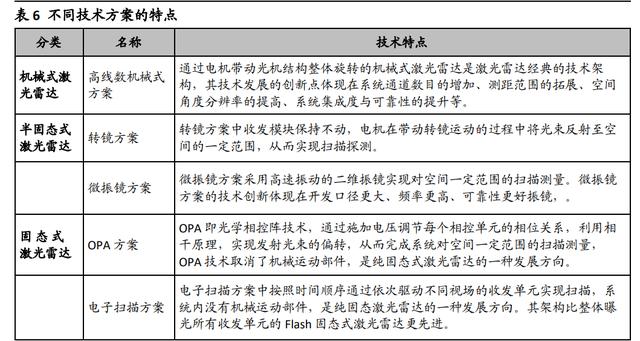

根据技术架构的差异,激光雷达主要分为机械式、半固态式以及固态式,近年 来激光雷达的技术不断迭代,但总体沿着机械式-半固态-固态的路径发展,随着激 光雷达由机械式向固态式发展,主要带来两个变化:1)体积缩小;2)成本降低。

“机械式-半固态-固态”按照收发模式、扫描模式是否固定来划分:

机械式:激光雷达的收发模块和扫描模块在做 360 度的运转;

半固态:激光雷达的收发模块固定不动,扫描模块、扫描装置(可以是一个棱 镜,也可以是一个转镜)在旋转;

固态:不再包含任何机械运动部件,具体包括相控阵(Optical Phased Array, OPA)方案、Flash 方案等。

根据法雷奥,机械式-半固态式-固态式的路径演变带来的积极影响如下:

1)体积缩小。机械式激光雷达体积较大,难以做到前装,终端客户很难接受 装在车顶的花瓶式的激光雷达;半固态或者固态最小可以做到名片盒大小,可以非 常容易地把激光雷达融入到汽车的造型当中。

2)成本降低。机械式激光雷达,比如多线激光雷达,拥有多个激光的收发模 块,在激光雷达下线匹配过程中需要一一进行匹配或者调试,对激光雷达的生产周 期有非常长的影响,成本也会相应的提高。半固态/固态不存在类似的问题,特别是 纯固态,由芯片直接收发激光雷达,不需要所谓的匹配调试,从机械式到半固态到 固态成本处于下降趋势。

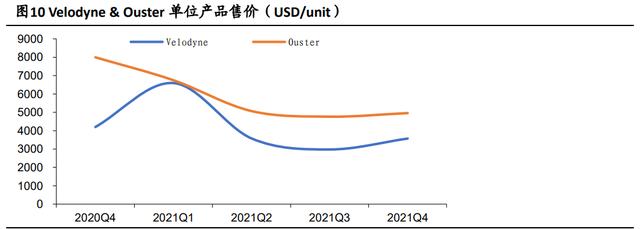

随着技术升级迭代,车载激光雷达成本处于成本下降通道中。 Velodyne 最初开发的激光雷达售价约为 7.5 万美元,成本高企是先前车载激光雷达 推广受阻的重要原因。RoboSense(速腾聚创)联合创始人兼执行总裁邱纯潮在 2022 年 4 月接受央视财经采访时表示,以往激光雷达动辄便会达到几万元的价格区 间,这对汽车产业而言难以接受。如今满足车载前装需求的车规级智能固态激光雷 达,其价格相较以往实现了大幅下探,已达到消费者承受能力范围内的价格水平。

我们梳理了两家激光雷达厂商 Velodyne 及 Ouster2021 年单季度的收入、出货量 指标,以“收入/出货量”表征单位产品售价,两家公司的产品并非完全应用于 ADAS,有一定比例产品应用于工业机器人、robotaxi 等,因此并不能完全反应车载 激光雷达的售价,但可以看到,两家公司的产品单价同比都出现较大幅度下降。

综上,车载激光雷达的发展已经经过了一段时间的铺垫,L3 级别自动驾驶依靠 传感器作为系统的“眼睛”,激光雷达相较于其他传感器具有测距远、角度分辨率 优、受环境光照影响小的优势,可显著提升自动驾驶系统的可靠性,加之成本下 降,激光雷达成为诸多整车厂的选择。

2.1.3 “量产元年”:多款搭载激光雷达的车型在 2022 年上市

2022 年有多款搭载激光雷达的车型上市,因此 2022 年也被部分人称为激光雷 达“量产元年”。根据我们的不完全统计,一共 19 款搭载了激光雷达的车型将在 2022 年开启交付。从时间上看,小鹏率先拉开搭载激光雷达量产车的序幕,小鹏 P5 在 2021 年 Q4 开启交付,配置两颗大疆 Livox 览沃生产的激光雷达,2022 年下半年 理想、蔚来、哪吒等厂商有多款搭载了激光雷达的车型将开启交付。

2.2 供应端:群雄逐鹿,蓬勃发展

2.2.1 竞争格局:以初创公司为主,行业集中度低

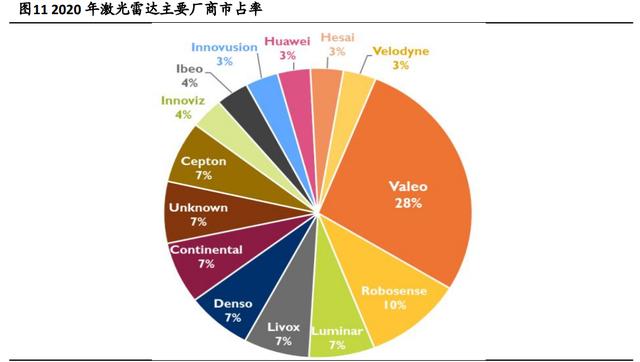

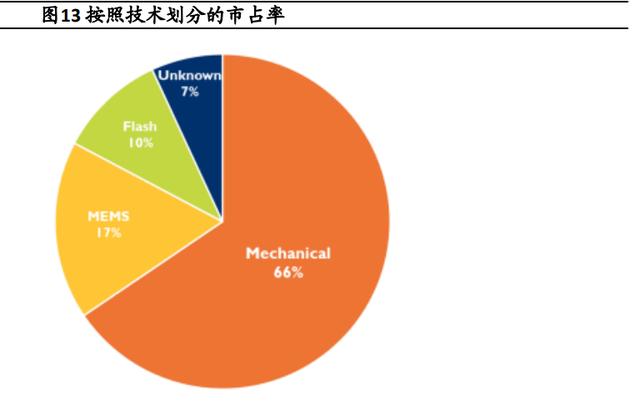

根据 yole 发布的报告,截至 2020 年激光雷达市场市占率最高的企业为 Valeo (法雷奥,占比 28%),其次是 Robosense(速腾聚创,占比 10%),其余厂商的市 占率都在 10%以下,行业集中度低。法雷奥起步较早,2017 年就为奥迪 A8 供应激 光雷达,截至 2021 年年底,法雷奥已生产超过 15 万颗激光雷达,在量产能力上具 备绝对优势,此外法雷奥在 2021 年 11 月发布了第三代激光雷达,预计 2024 年投放 市场。

我们将按激光雷达厂商进行了重新汇总(不完全统计),同样可以看到目 前的竞争格局较为分散,行业集中度低,单以车型划分,国内激光雷达厂商市占率 超一半。

2.2.2 资本关注度高,多家企业实现上市

初创公司发展迅猛,多家企业实现上市。在汽车智能化发展的大浪潮下,激光 雷达的资本关注度提升,相关企业迎来飞速发展期,2020 年下半年 Velodyne、 Luminar 实现上市,2021 年 Ouster、Aeva、Innoviz 实现上市。国内领先的激光雷达 厂商如禾赛科技、速腾聚创等虽未上市,但同样受到资本青睐,速腾聚创的投资方 包括比亚迪、宇通、香港立讯有限公司、德赛西威等,禾赛科技的投资方包括小米 集团、高瓴创投、美团等。

2.2.3 目前技术路线:百花齐放

激光雷达主要包括激光发射、扫描、接收和信息处理四大系统,每个系统下的 技术路径都具备多样性。

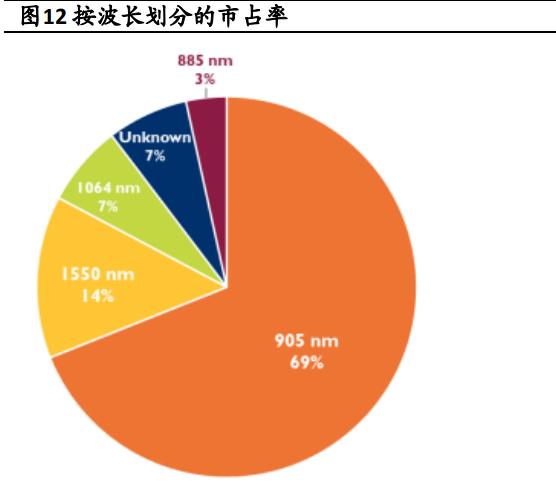

从选用的激光波长看,目前最主流的是 905nm,但有 Luminar 等公司选用的是 1550nm,波长直接影响测距,但也影响成本;

从收发模式、扫描模式的技术架构看,可以分为机械式、半固态、固态式,激 光雷达厂商一般以机械式起步,普遍在往固态式发展。

从测距方法上看,主要可以分为飞行时间(Time of Flight,ToF)测距法、基于 相干探测的 FMCW 测距法、以及三角测距法等,其中 ToF 与 FMCW 能够实现室外阳 光下较远的测程(100-250m),是车载激光雷达的优选方案。ToF 是目前市场车载 中长距激光雷达的主流方案,可以进一步细分成脉冲式(Pulse)及相位式(phase shift)两种。ToF 测距法的原理是通过直接测量发射激光与回波信号的时间差,基于 光在空气中的传播速度得到目标物的距离信息,具有响应速度快、探测精度高的优 势;FMCW 测距法的原理是将发射激光的光频进行线性调制,通过回波信号与参考 光进行相干拍频得到频率差,从而间接获得飞行时间反推目标物距离。FMCW 激光 雷达具有可直接测量速度信息以及抗干扰(包括环境光和其他激光雷达)的优势。

各技术路径的选择要综合考虑性能以及成本,目前激光雷达难言真正“量 产”,我们认为不同的技术路径还将继续共存。(报告来源:未来智库)

3. 发展展望

前文我们提到部分激光雷达厂商已经经历过了漫长的开发周期,部分企业已获 得定点订单,少数企业初具量产能力,我们认为车载激光雷达能否真正实现规模化 应用还有赖于产品性能的进一步提升(车规检验)以及成本的进一步下降。

3.1 发展展望:降本增效

激光雷达的降本增效还在持续推进中。前文提到,激光雷达的技术在不断迭代 中,激光雷达厂商正在自我革新,比如起步较早的 Velodyne 产品原先以机械式激光 雷达为主,正积极推进固态激光雷达的转型,已推出两款全自研固态激光雷达; Innoviz 推出了新一代产品 Innoviz Two,相比于 Innoviz One 成本降低 70%,但性能更 进一步,场视角由 115°*25°提升到 120°*40°,同时测距更远。

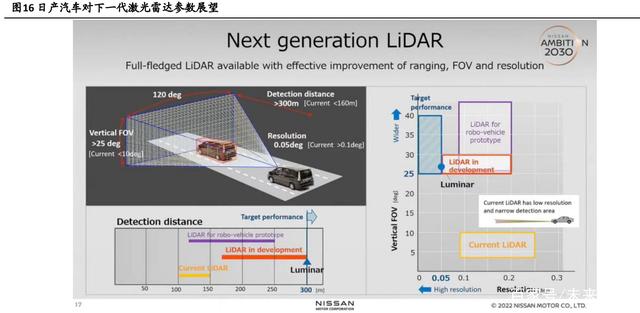

为满足更广泛应用场景、更高级的自动驾驶,激光雷达性能仍需进一步提升。 2022 年 4 月,日产汽车公布了全新驾驶辅助技术研发的最新进展,合作的激光雷达 公司为 Luminar。日产汽车表示,下一代激光雷达旨在能够在时速 130 公里的情况下 发现静止的车辆,并安全进行避让,以 130km/h 计算,激光雷达的感知距离要达到 300m、分辨率达到 0.05deg,然而,目前激光雷达的主流水平依然处于探测距离为 160m、分辨率为 0.1deg。

虽然激光雷达单价已经下滑,车载激光雷达的应用也实现了从 0 到 1 的突破, 但要实现大规模应用,激光雷达售价还需进一步下降。以小鹏P5系列的550E、550P 为例,550P 的售价为 19.99 万元,550E 的售价为 19.29 万元,550P 与 550E 的配置 基本相同,差异在于 550P 相较于 550E 增加了两颗大疆览沃的激光雷达,但单价增 加 7000 元,消费者是否愿意为激光雷达买单还有待进一步观察。

进一步降低生产成本是激光雷达厂商共同追求的目标。我们将主要降本途径整 理如下:

1)集成化。车规激光雷达降本主要解决两类关键零部件的问题:收发元器 件、扫描结构,Innoviz Two 相比于 Innoviz One 成本降低 70%,主要原因在于对扫描 系统做了大幅改进,减少了关键部件的数量。禾赛科技和速腾聚创均公开表示,通 过激光雷达方案的芯片化、模块化设计,实现产品结构的高度集成,可以缩减元器 件数量和生产制造流程,此外当实现了高度集成化和高度自动化装配工艺时,品质 也更容易得到保障。

2)优化生产方式。在生产方式的优化上,不同的厂商根据自己所在国家的产 业链分工情况做出了不同选择,Velodyne 选择的是多元化供应链体系来提高生产能 力和利润率,在海外设厂,利用泰国较低的人力成本等优势来降低生产成本,侧重 产业链协同;禾赛科技选择投入大量资金自建工厂,把公司最先进的激光雷达制造 和测试技术都集中在一个专门为规模化交付激光雷达所打造的智造中心里,实现生 产过程上的集成化。

3.2 市场空间测算

我们预计 2025 年全球车载激光雷达市场规模为 51.44 亿美元,根据 yole 的报告 LiDAR for Automotive and Industrial Applications 2021,2020 年规模为 2649 万美元, 由此得到车载激光雷达 2020-2025 年的 CAGR 达 140%。我们的测算方法为:市场规 模=激光雷达出货量 X 单颗价值量,其中激光雷达出货量=全球乘用车销量X L3 及以上 渗透率*单车激光雷达搭载量。主要参数预计如下:

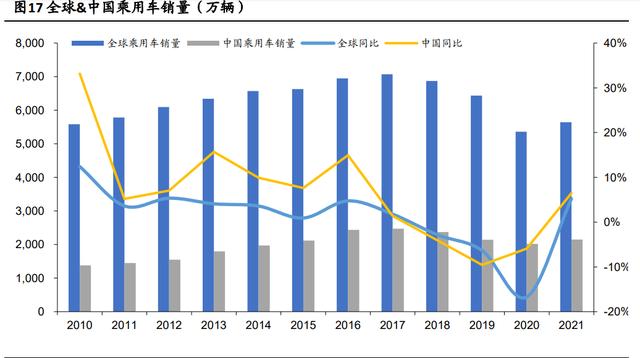

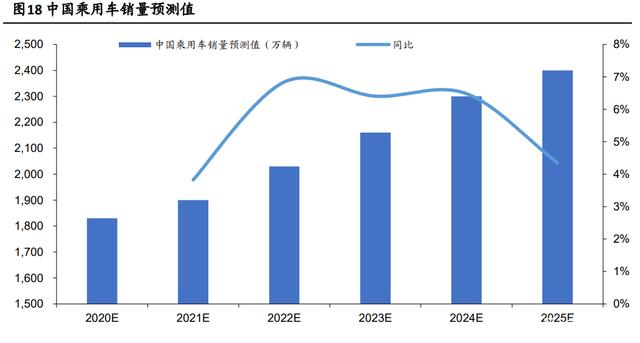

1)全球乘用车销量:根据国际汽车制造商协会,2021 年全球乘用车销量为 5640 万辆,同增 5.22%,2021 年中国乘用车销量为 2148 万辆,同增 6.46%,疫情影 响逐步消除,消费逐步复苏;根据中国乘联会,2022 年-2025 年中国乘用车销量同 比增速预计分别为 6.8%、6.40%、6.48%、4.35%,考虑到历史年份中国销量增速高 于全球销量增速,我们将乘联会对中国乘用车销量增速调减一个百分点后作为全球 乘用车销量同比增速的预测值,得到 2025 年全球乘用车的销量值预计为 6859 万 辆。

2)L3 及以上渗透率:根据 IHS Markit 对中国自动驾驶渗透率的预计,2021 年 下半年开始大规模搭载 L2 技术的新车上市,且已经出现适用于 15 万以下汽车低成 本的 L2 级搭载方案,L2 占比有望较快提升,L3 因为技术及政策原因,预计 2025 年 才会有一定规模上市,2025-2030 增速高于 2021-2025 年,预计 2025 年 L3 及以上的 占比达到 10%,我们假定全球 2025 年 L3 及以上的占比同样为 10%。

3)单车激光雷达搭载量:根据目前已推出的车型看,单车搭载激光雷达数量 在 1-4 颗之间不等,考虑到成本问题,以及未必所有的 L3 级别的自动驾驶感知方案 都采用激光雷达方案(也可能采取纯视觉方案),因此我们预计 2025 年 L3 级别的 乘用车平均单车搭载的激光雷达数量为 1.5 颗。

4)单颗激光雷达价值量:Luminar 首席执行官 Austin Russell 在 2021 年年底接 受采访时曾表示公司已经将激光雷达系统的成本降至 1000 美元(用于自动驾驶应 用),Innoviz 联合创始人兼 CEO Omer Keilaf 在 2022 年 3 月的“GTM2022—全球自 动驾驶线上论坛”上表示 Innoviz Two 的单价在 500 美元左右,Innoviz Two 是 Innoviz 推出的新一代产品,成本较 Innoviz One 下降 70%,具备代表性,综合考虑下我们预 计 2025 年行业平均单价为 500 美元。

4. 产业链及主要厂商梳理

4.1 激光雷达产业链

激光雷达行业的上游产业链主要包括激光器、探测器、FPGA 芯片、模拟芯片供 应商,以及光学部件生产和加工商;下游应用领域包括无人驾驶汽车、高级辅助驾 驶、服务机器人等。

除光学部件外,激光雷达上游供应厂商基本以海外为主,具体如下:

(1)激光器和探测器

激光器和探测器是激光雷达的重要部件,国外供应商的产品的成熟度和可靠性 上有更多的实践经验和优势,国内供应商近些年发展迅速,产品性能已经基本接近 国外供应链水平,并已经有通过车规认证(AEC-Q102)的国产激光器和探测器出 现。

激光器方面,国外主要供应商包括 OSRAM、AMS、Lumentum 等;国内包括深 圳瑞波光电子有限公司、常州纵慧芯光半导体科技有限公司等;探测器方面,国外 主要供应商包括索尼等,国内包括成都量芯集成科技有限公司、深圳市灵明光子科 技有限公司等。

(2)FPGA 芯片

FPGA 芯片通常被用作激光雷达的主控芯片,国外供应商如赛灵思、英特尔的产 品性能相比国内供应商大幅领先。但 FPGA 不是激光雷达主控芯片的唯一选择,也 可以选用高性能单片机(Microcontroller Unit,MCU)、数字信号处理单元(Digital Signal Processor,DSP)代替,供应商仍以海外为主。

(3)模拟芯片

模拟芯片用于搭建激光雷达系统中发光控制、光电信号转换,以及电信号实时 处理等关键子系统。国外供应商是行业的领导者,国内供应商起步较晚,产品与国 外存在一定差距,尤其车规类产品差距会更大。

(4)光学部件

光学部件方面,激光雷达公司一般为自主研发设计,然后选择行业内的加工公 司完成生产和加工工序。光学部件国内供应链的技术水平已经完全达到或超越国外 供应链的水准,且有明显的成本优势,已经可以完全替代国外供应链和满足产品加 工的需求。

4.2 激光雷达主要厂商

前面提到激光雷达目前还处在较为初级的竞争阶段,厂商众多且行业集中度比 较低,因此我们仅对部分有代表性的厂商进行梳理,海外我们梳理的标的为法雷奥 (最早实现量产)、Luminar(市值最高)、Velodyne(最早上市的激光雷达公 司);国产我们梳理两家市占率靠前的厂商:速腾聚创、禾赛科技。

4.2.1 速腾聚创

根据 Yole Développement 发布的 LiDAR for Automotive and Industrial Applications 2021,RoboSense(速腾聚创)全球市场市占率为 10%,排名中国第一、世界第二。

速腾聚创产品技术包括 MEMS 与机械式激光雷达硬件,硬件融合技术,感知软 件等。合作伙伴覆盖全球各大自动驾驶科技公司、车企、一级供应商等,产品已广 泛应用于自动/辅助驾驶乘用车&商用车,无人物流车,机器人,RoboTaxi, RoboTruck,RoboBus, 智慧交通新基建等细分领域。

截至 2021 年底,速腾聚创已获得比亚迪、广汽埃安、威马汽车、极氪、路特斯 科技、嬴彻科技、挚途科技等企业多个量产车型项目的定点订单。速腾聚创联合创 始人兼执行总裁邱纯潮在接受央视财经访谈时表示,未来 2 年内将有 40 余款车型搭 载速腾聚创的激光雷达,速腾聚创将在 2022 年第三、四季度实现大规模量产。

2021 年 3 月,速腾聚创落成国内首条车规级固态激光雷达产线,同时与立讯、 德州仪器等产业链头部企业积极推进战略合作,深度融合上下游产业资源,不断扩 大量产规模,2022 年预计将达百万台产能。

4.2.2 禾赛科技

禾赛科技于 2014 年创立于中国上海,致力于做“机器人的眼睛”,是全球自动 驾驶及高级辅助驾驶(ADAS)激光雷达的领军企业。

禾赛在光学、机械、电子、软件等激光雷达核心领域有着卓越的研发能力和深 厚的技术积累,在全球范围内拥有数百项专利,其自研芯片、功能安全、主动抗干 扰等技术打破了行业多项记录。同时,禾赛具备强大的车规级规模化生产能力,年 产能百万台的“麦克斯韦”超级智造中心将于 2022 年全面投产。禾赛的客户包括全 球主流自动驾驶公司和顶级汽车厂商、一级供应商、机器人公司等,遍及全球 40 个 国家、90 多个城市。公司累计获得包括小米、美团、博世、百度、光速、高瓴、 CPE、启明等机构超过 5 亿美元的融资。

4.2.3 法雷奥

法雷奥是汽车一级供应商,2021 年实现营收 172.62 亿欧元,同增 5%,实现归 母净利润 1.75 亿欧元,同增 116%。

法雷奥在激光雷达行业起步较早, 2010 开始研发面向量产车的激光雷达产品 SCALA,并在 2017 年实现量产。截至 2022 年 2 月底,法雷奥已累计生产超过 16 万 颗激光雷达,是市场上唯一一家实现车规级激光雷达大规模量产的供应商。

法雷奥在 2021 年 11 月发布了 SCALA 第三代,预计在 2024 年投产,与第二代激 光雷达相比,更高阶的性能:分辨率提高 12 倍,探测距离增加 3 倍,视野范围扩大 2.5 倍。

4.2.4 Luminar

Luminar 于 2020 年 12 月登陆 NASDAQ 上市,截至 2022 年 4 月 30 日,Luminar 市值达 43 亿美元,是市值最高的激光雷达公司(不含法雷奥,法雷奥产品涵盖范围 较广)。2021 年 Luminar 实现营收 3194 万美元,同增 129%,净利润-23,799 万美 元。

Luminar 的技术路线看点在于:产品使用 1550nm 激光器、InGaAs 探测器、以及 扫描转镜;已布局算法感知软件方案。1)光源方面,IRIS 采用价格较昂贵的 1550nm 光纤激光器,在实现高功率密度(以实现较远的探测距离)的同时保证人眼安全,此 外,由于常见的硅基材料不能接收 1550nm 的波长,探测器需要使用更昂贵的铟镓 砷材:2)扫描结构方面,Luminar 将两个一维振镜组合,分别实现 X 轴和 Y 轴两个方向 摆动。

Luminar 当前仍处于“高投入、高增长”的初级成长期,2019-21 年累计净亏损 约 7 亿美元。截止 21 年底,Luminar 在手订单已超过 20 亿美元,同比高增 61%,并 将在未来几年逐步转化为实际收入。

4.2.5 Velodyne

Velodyne 于 2020 年 9 月登陆 NASDAQ 上市,截至 2022 年 4 月 30 日,Velodyne 市值为 3.73 亿美元。2021 年 Velodyne 实现营收 6,192 万美元,实现净利润-21,224 万美元。

作为老牌的激光雷达企业,Velodyne 此前的激光雷达主要研发产品为机械式激 光雷达,从 2006 年到 2017 年一度是多线数旋转激光雷达市场的最主要提供方。 Velodyne 正积极转型,在 2021 年广州车展上正式推出了两款全自主研发的固态激光 雷达,Velarray H800 和 Velarray M1600,以及相对应的软件解决方案 Vella。

Velodyne2021 年共出货超过 1.5 万件传感器(其中固态激光雷达 2400 件),累 计出货量超过 6.7 万件。2021 年第四季度售出 4,900 多件传感器单元,创单季度销 售纪录,其中固态激光雷达传感器销售 900 多件。

Velodyne 拥有自主产线,但逐渐转向第三方代工的模式,已与 Fabrinet、 Nikon、Veoneer 签署代工协议。

加载中,请稍侯......

加载中,请稍侯......