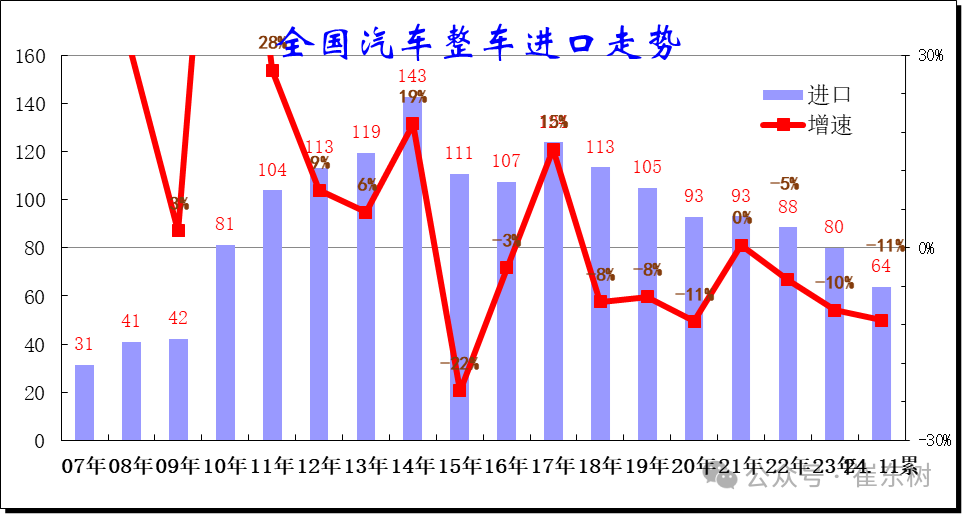

中国进口车进口量从2017年的124万台持续以年均8%左右下行,到2023年仅有80万台。2024年1-11月汽车进口64万台,同比下降11%。11月进口汽车6万台,同比下降27%,环比10月增38%。随着国产车的崛起和国际品牌本土化加速,近几年汽车进口持续低迷,1-11月持续3年负增长。

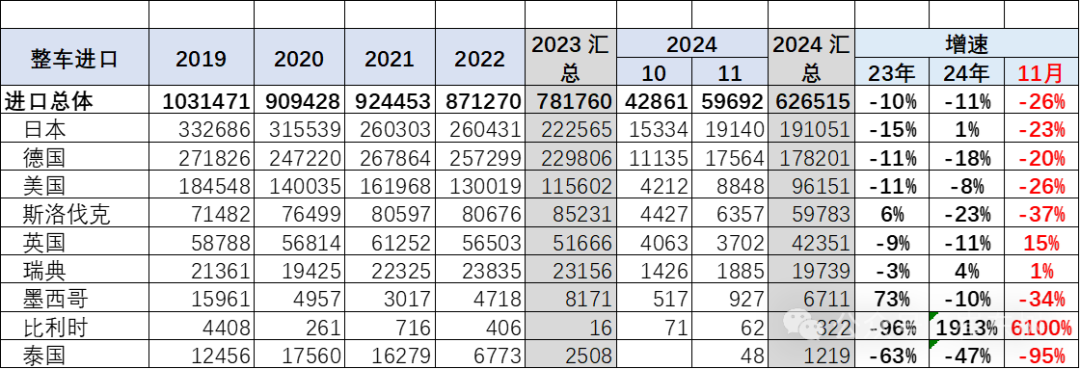

11月进口车增长压力较大。2024年11月进口最高的前10国家是:日本19265辆、德国17653辆、美国8944辆、斯洛伐克6357辆、英国3702辆、瑞典1957辆、墨西哥927辆、奥地利416辆、匈牙利305辆、意大利189辆。11月同比去年11月增量最大的是英国468辆、比利时135辆、瑞典37辆、印度25辆、越南8辆。

2024年1-11月进口车最高的是日本193016辆、德国179331辆、美国99970辆、斯洛伐克59783辆、英国42356辆、瑞典20533辆、奥地利10228辆、匈牙利7643辆、墨西哥6749辆、韩国4523辆。今年进口增量最大的是日本3029辆、匈牙利2899辆、中国2628辆、瑞典862辆、比利时624辆。

随着中国汽车产业的不断强大,电动化转型改变了市场需求结构,燃油车需求持续萎缩,进口燃油车需求也出现明显下降。随着国际关系的不断复杂,还是要未雨绸缪建立更多的复杂的进口模式,维持进口车合理规模。

一、中国汽车进口总体走势

1、汽车进口增速特征

在2014年进口车达到143万台峰值后下行,2016-2017年进口增速稍有企稳改善,2018年以来持续下滑。

2023年进口规模锐减,全年进口仅有80万台,同比下降10%。目前2024年的月度进口量维持在月均5万台左右水平,持续萎缩压力较大。

2024年11月进口汽车6万台,同比下降27%,环比10月增38%,这是近期少见的11月巨大下滑;1-11月汽车进口64万台,同比下降11%。随着国产车的崛起和国际品牌本土化加速,近几年汽车进口持续低迷,1-11月持续3年负增长,如果熨平波动,则是连续7年的负增长。

2021年进口车市场走稳,全年进口量93万台,同比持平。2022年汽车进口量达到88万台,同比下降5%,相对于2020年进口量下降较大。2023年进口车进口79.9万台,同比降10%。

近期国际关系复杂,7-8月加大进口车规模防范风险的影响在9-11月减少进口后的库存压力有所消除。

2、整车进口月度走势

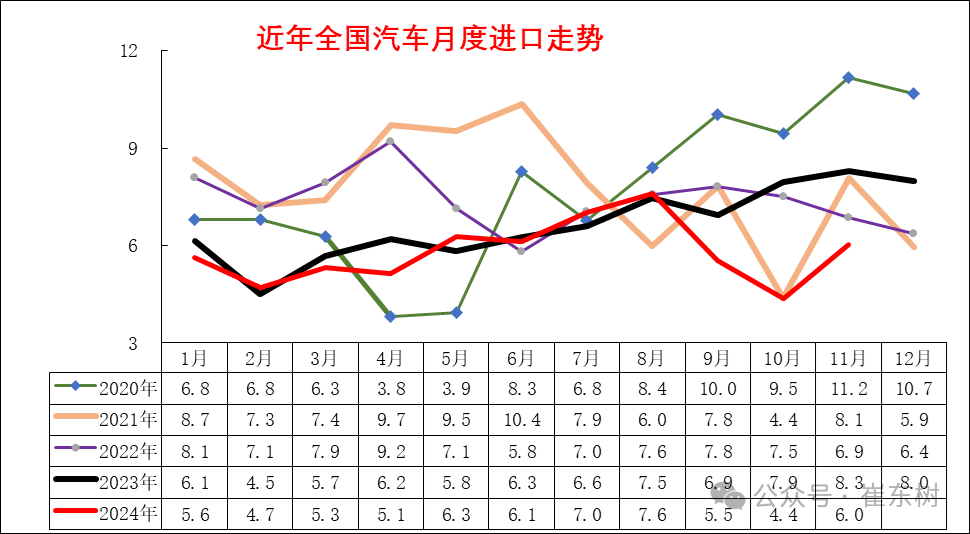

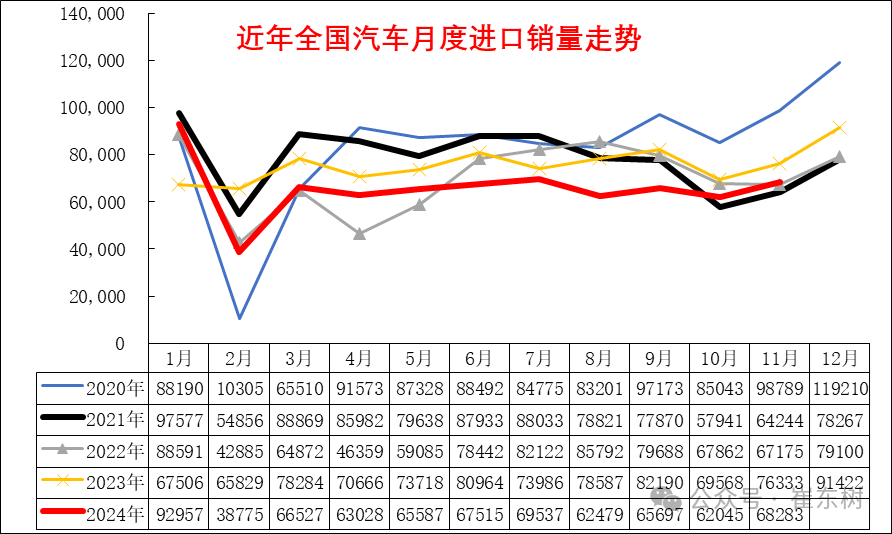

疫情后的进口乘用车恢复正常走势。从月度走势看,近几年的进口仍呈现恢复增长特征,与国产车的走势基本相近。

2024年呈现正常季节走势,1-4月进口较2023年同期偏弱,5月进口走势回暖,6-8月恢复较好。2024年2-8月持续环比走强,9-11月剧烈下滑,高端消费压力较大,很多经销商等待加税的去库存。

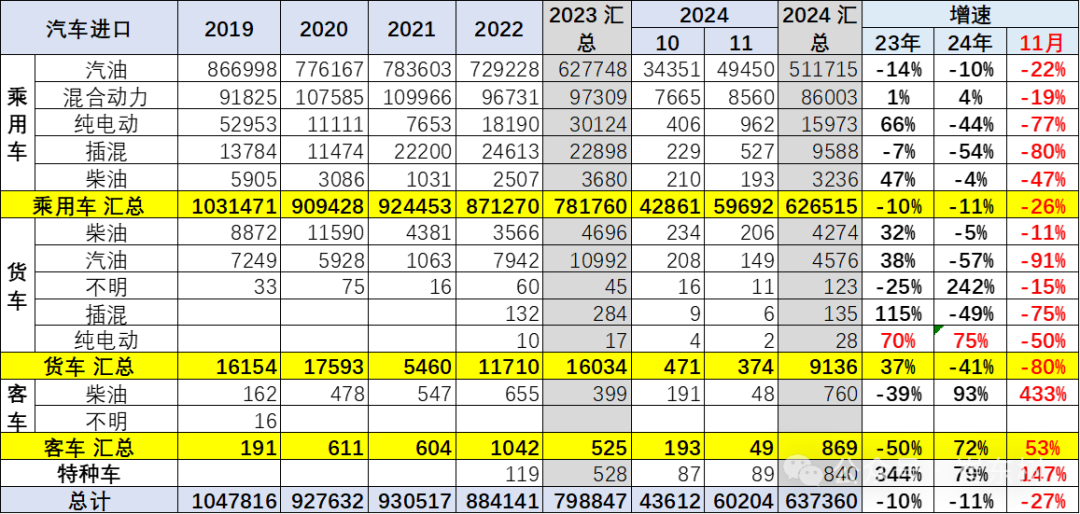

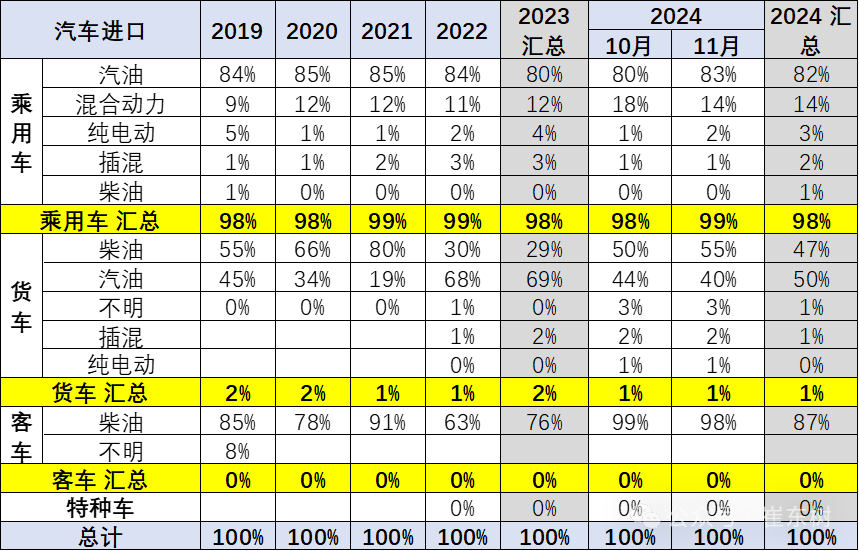

3、汽车整车进口结构特征

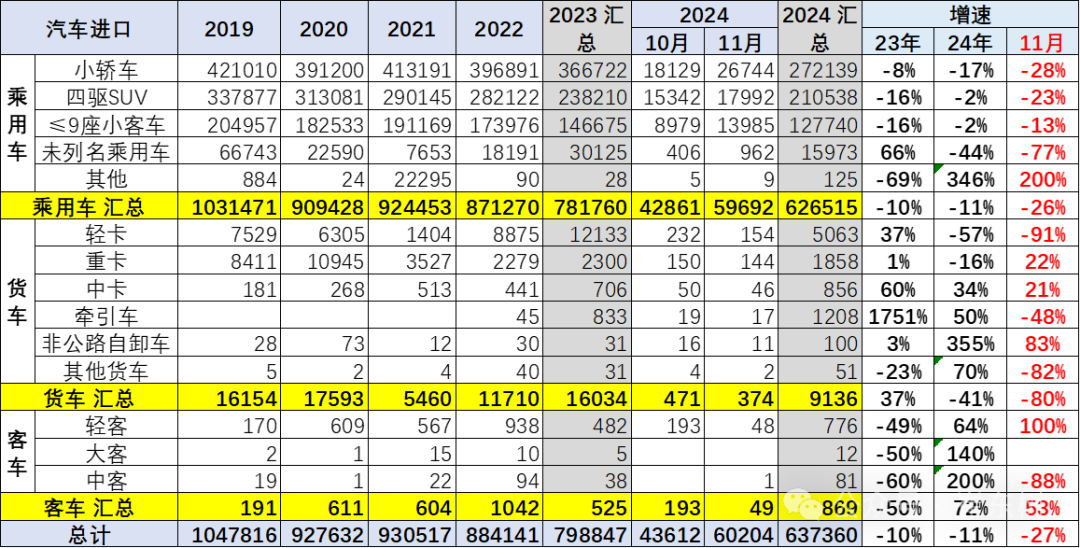

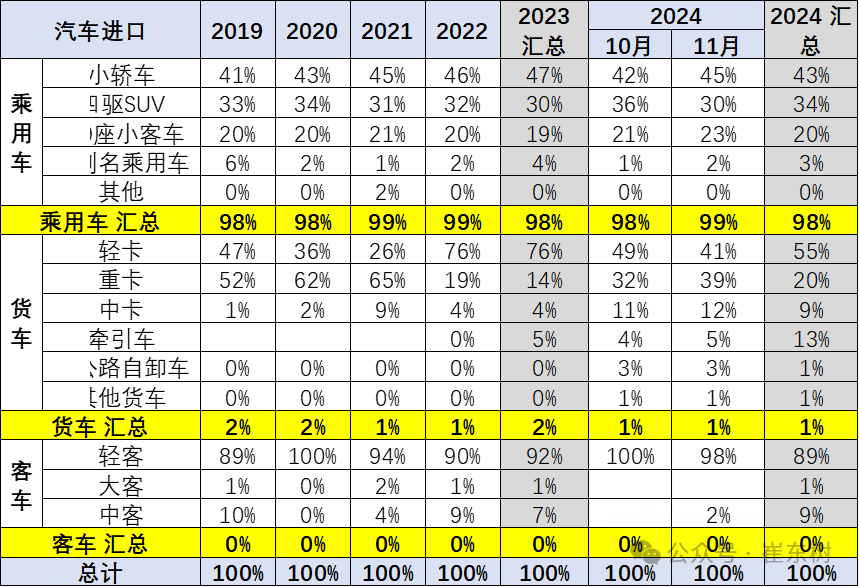

2017-2019年的进口车市都是相对稳定的。2023年进口整车80万台,相对2022年下滑较大。2024年1-8月乘用车进口下滑减慢,9-11月开始进一步体现压力。目前乘用车的11月相对量进口小于需求,传统的卡车进口较一般,去库存特征明显。

今年汽车进口结构中的乘用车占到98%的绝对主力地位,其中2024年1-11月进口轿车27.2万台、占比43%,进口四驱SUV进口21.1万台、占比34%,而新能源车的未列名机动车进口1.6万台、占比2.5%。2024年的商用车进口表现一般,尤其是年初卡车进口回升较大,但5-11月牵引车和中卡等均不强。

乘用车进口占汽车进口的98%,如果包含轻卡中的皮卡,则乘用车数量占比更高。今年进口车主要是4驱SUV的进口占比恢复增长

4、新能源汽车整车进口结构特征

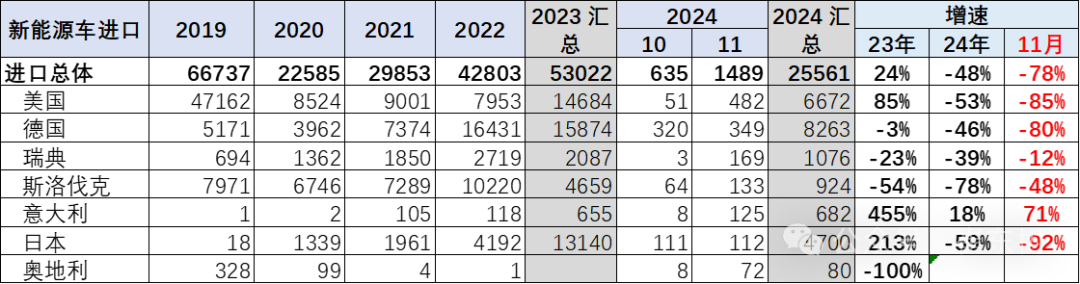

近几年进口新能源乘用车实现持续高增长,2024年出现剧烈下滑。11月进口纯电动的乘用车962台降77%、插混527台降80%。1-11月进口纯电动乘用车15973台降44%,插混乘用车9588台降54%,进口新能源乘用车表现较弱。

乘用车的传统燃料进口车市场下滑较大,卡车中柴油车占比回升,而汽油货车的占比下降,与牵引车需求相关。2024年的高端汽油皮卡进口表现缓慢。

近期新能源乘用车市场表现相对较强,进口纯电动车市场也表现相对较好。

11月进口新能源车占比达到3%,1-11月进口乘用车新能源进口占比达到5%,纯电动较去年有小幅下降,燃油乘用车仍是绝对主力。货车中的汽油车比例仍是较高的,但柴油车提升较好。

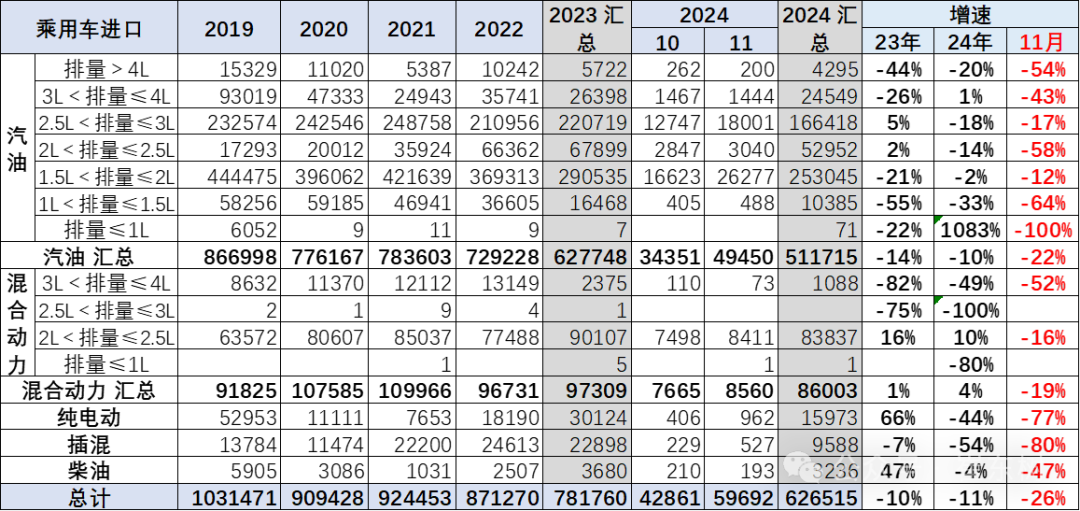

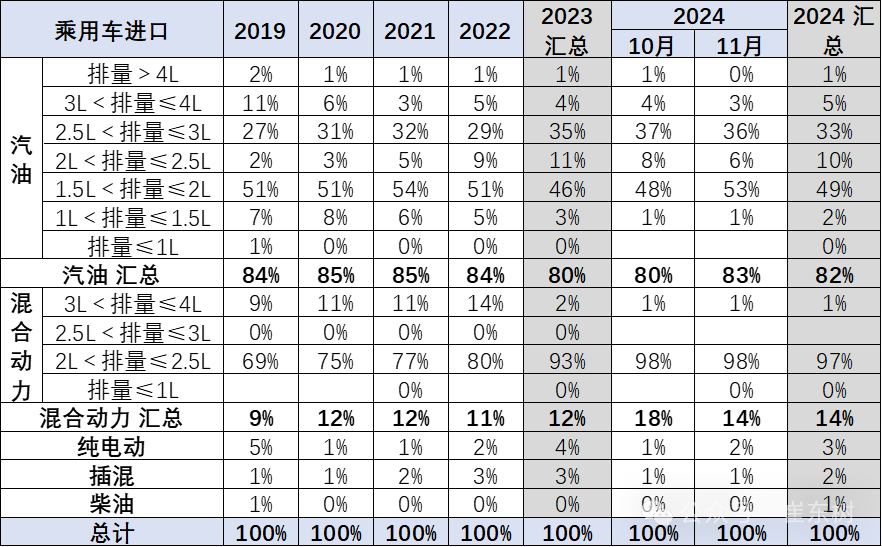

5、汽车整车进口排量结构特征

乘用车的进口车型排量集中于2升以下汽油车型,3-4升抗跌能力较好。

乘用车的进口车型排量集中于2升以下汽油车型,11月占比整个乘用车的进口量54%的比例。

近几年的2升排量车型成为绝对主力。前期进口走势较强的2.5升-3升的大排量进口车销量下降,今年4季度回落明显。2-2.5升的占比明显回升,市场的高端化走势不强。

6-8月的4升以上大排量车暂时走高,进口车征税的避险因素较明显。但需求偏弱,9-11月进口大排量回落。

二、汽车进口市场格局

1、分国别进口特征

中国乘用车的进口国别仍以日本、德国、美国为核心,近期斯洛伐克进口下降更大。

2、整车进口月度走势

11月进口车增长压力较大。2024年11月进口最高的前10国家是:日本19265辆、德国17653辆、美国8944辆、斯洛伐克6357辆、英国3702辆、瑞典1957辆、墨西哥927辆、奥地利416辆、匈牙利305辆、意大利189辆。11月同比去年11月增量最大的是英国468辆、比利时135辆、瑞典37辆、印度25辆、越南8辆。

2024年1-11月进口车最高的是日本193016辆、德国179331辆、美国99970辆、斯洛伐克59783辆、英国42356辆、瑞典20533辆、奥地利10228辆、匈牙利7643辆、墨西哥6749辆、韩国4523辆。今年进口增量最大的是日本3029辆、匈牙利2899辆、中国2628辆、瑞典862辆、比利时624辆。

3、新能源汽车整车进口国家特征

2019年前新能源车的进口数量较大,但2021年特斯拉国产导致的纯电动下滑的幅度较大。

2021年纯电动车受到特斯拉国产的影响而下降较大,但2022-2023年新能源的发展很好,让更多企业进口新能源。

2024年的进口主力国家的新能源车进口放缓较大,国产车竞争力较强。今年意大利的进口新能源乘用车走势较强。

三、汽车市场销量格局

1、进口车总体销量

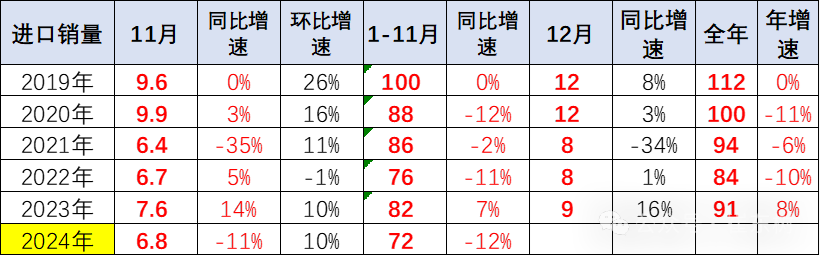

由于中国自主车企强大,进口车销量表现持续走差,也弱于国内国产豪华车市走势。2021年进口车销量达到94万台,相对于2020年销量下滑6%。

2022年进口车的销量84万台,同比2021年大幅低10%,也相对弱于国产车的表现。2023年终于恢复正增长,达到91万台,增8%。

2024年1-11月进口车交强险数据为72万台,同比下降12%。由于低基数的促进,今年1-11月进口车零售一般,未来压力仍大。

进口车销量走势剧烈下滑,近期降到6.8万的规模。

2、进口车品牌特征

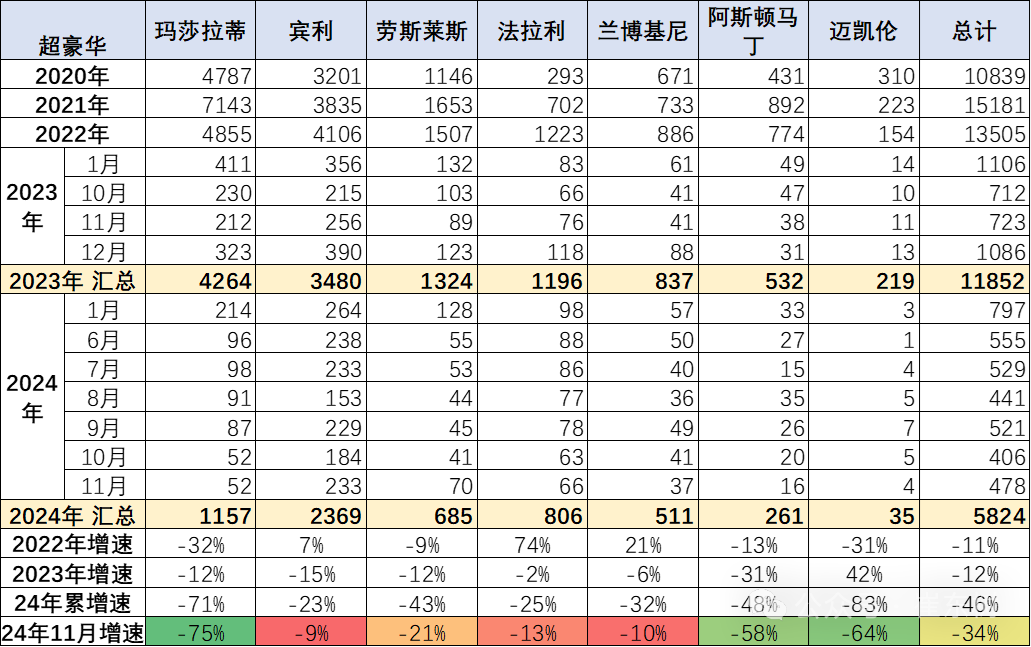

过去几年进口超豪华车持续增长,但2023年以来出现12%的下滑,2024年1-11月加速下滑。宾利表现很强。玛莎和劳斯莱斯的走势总体低迷,超豪华总体走弱体现超高端消费群体的购买力暂时放缓,但高端法拉利和兰博基尼的11月表现很不错。

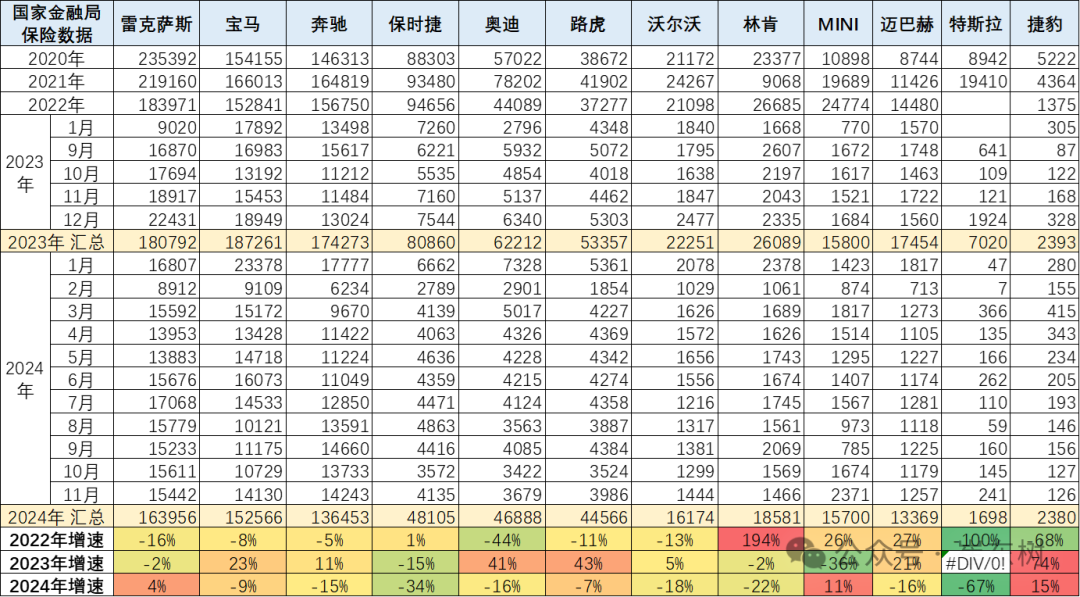

目前进口车主要靠豪华车的需求支撑,非豪华进口车剧烈萎缩。进口车中的主力进口豪华车占比大幅增长。2024年的雷克萨斯的进口零售增4%,表现不错。宝马、奥迪、路虎的表现总体较强,保时捷的近期表现偏弱。

合资品牌进口车快速萎缩,丰田与大众、斯巴鲁等部分品牌进口车萎缩剧烈。

3、进口超豪华车品牌区域变化特征

进口车市场的需求总体偏弱,其中上海、深圳、北京与成都等传统富裕地区的进口超豪华车市场压力较大。由于超豪华的特殊商务与身份特征,市场的需求总体不佳。

4、豪华车区域变化特征

总体国产与进口豪华车市场的需求总体偏弱,其中上海、深圳、北京、重庆等传统富裕地区的豪华车市场压力较大。

加载中,请稍侯......

加载中,请稍侯......