“最近芯片价格上涨很多,至少有5倍。”

近期,一位在深圳做硬件的工程师Sayes(化名)告诉商业数据派,由于2020年底的手机、电脑、汽车芯片短缺影响,国内开始出现不少借机囤货的“芯片贩子”。

“华强北的春天来了,囤货就能赚钱,囤积居奇。”Sayes称,短缺尤其能看出国内芯片厂商的差距,“汽车方面的国产替代很少,安世的能打一点。”

在此背景下,有人打出了“除台积电、三星电子外,中芯国际等其他晶圆代工企业均已上调8寸晶圆代工报价,2021年涨幅至少20%起跳,插队急单最高4成。”

实际上,这些企业原本主要客户都在消费电子领域,汽车业务非常少。根据财报显示,台积电手机业务在2020年占比达到46%,而汽车业务只占到2%。三星电子2018年8月才开始发力汽车以及自动驾驶方向,业务占比也不大。中芯国际2019年中芯国际的营收主要来自于通讯、消费、汽车及工业、个人电脑四个领域。其中,通讯业务营收最高,占全年营收的45.7%,汽车及工业部分仅占比5.9%。

这场疯狂的背后,折射出芯片短缺的阵痛。但最痛的一环,像紧箍一样扣在了汽车产业头上。

2020年12月,由于汽车半导体最依赖的8寸晶圆出现短缺,大众汽车被爆出减产停工消息,随后丰田、福特、菲亚特等车企紧随其后,纷纷宣布将削减汽车产量。疫情影响、电子消费品热销、加在一起如飓风席卷了汽车行业,美国伯恩斯坦研究公司预计,受此影响2021年全年汽车产量将减少450万辆,损失可能达到全年总量的5%。

对于汽车产量占世界总量的28%的中国(2019年数据)而言,缺“芯”的影响更为强烈。中汽协副秘书长陈士华提到,自2020年12月份下旬开始爆出的汽车芯片短缺问题,将对2021年一季度的生产造成很大影响,甚至会继续波及二季度的生产。

各大车厂都在寻找自救之道,减产、停产、停工自救背后,究竟对当下和未来有哪些影响?智能汽车浪潮来袭,国内车企、芯片厂商又会有哪些“芯”机会?对一般消费者而言又意味着什么?一个一个的问题似乎暗示了2021又将是起起伏伏的一年。

造芯比造人难

“芯片交期54周,怀孕也就36-40周,等摆了百日宴,可能就收到芯片了.....”

“终于体现造芯比造人难了。”

一周前,有则消息在华强北人的朋友圈里沸腾,美国微芯半导体(Microchip)公告称原本交期18周的芯片将延迟交期至54周,这虽然只是一个最极端的例子,但实际上各个半导体大厂都已经开启延期甚至涨价模式,最短延期112天,最长的延期到了54周——这意味着,让不少“待芯开工”的厂商2021年几乎全年荒废。

除了无可奈何的戏谑调侃,电子人、汽车人们在这个年初几乎无事可做,想要芯片的要不排队,要不就想办法加钱。最疯狂的时候,旭化成(AKM)生产的芯片AK5720VT-E2从正常价格的3元左右涨价到320元,涨幅接近106倍,所有炒“芯”者都想从中分一杯羹。

(资料来源:芯世相)

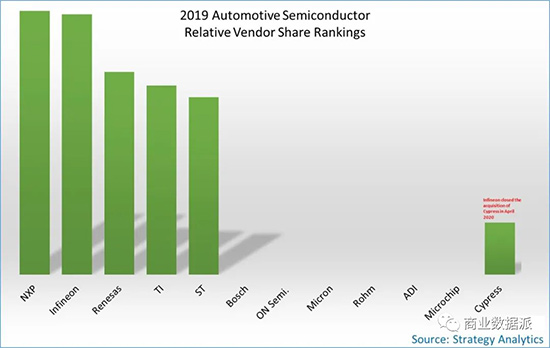

“芯片大厂的涨价函快凑齐一副扑克牌了。”产业媒体芯世相这样描述当下情况。瑞萨、恩智浦、意法半导体明确发布涨价函,芯片半导体价格波动,TI、东芝等厂商虽然没有跟进涨价函,但拉长交期延迟下单也成了行业惯例。

芯片为什么成了汽车制造的“必要条件”?

如今,一辆普通汽车至少安装40多种芯片,高端车型则需要150多种。按照种类划分,汽车芯片大致可以分为三类:第一类负责算力,也就是处理器和控制器芯片,比如中控、ADAS(高级驾驶辅助系统)和自动驾驶系统,以及发动机、底盘和车身控制等;第二类负责功率转换,用于电源和接口;第三类是传感器,主要用于各种雷达、气囊、胎压检测。伴随ADAS、自动驾驶等技术发展成熟,需要大量的图像数据、雷达数据处理,汽车厂商对芯片算力的要求也在不断提高。

(数据来自StrategyAnalytics)

在大众汽车芯片短缺事件中,主要供应不足的是应用于ESP(电子稳定控制系统)中的MCU(微控制单元)和ECU中的MCU。前者是汽车主动安全系统的一部分,起到防侧滑作用,后者则涵盖了诸如调整车窗、座椅、灯光等功能。如今的中高端车型上,这两类芯片必不可少。

目前,中国半导体产业链在汽车方面缺失话语权,全球功率半导体供应链几乎全部掌握在英飞凌、安森美、意法等国外厂商手中。芯世相提到,“前装芯片95%是进口的,后装超过80%是进口,所以当下的缺货只能等待。疫情还没有结束,短期内肯定不会有所缓解,未来疫情结束了,8英寸晶圆产线增加,芯片产能问题才会逐步缓解。”

令人无奈的事实让大家更能看清,当下中国汽车半导体和国际间的差距。汽车行业的集成电路需要承受-40至120摄氏度的温度范围,这在手机领域是几乎不用考虑的事情。消费电子产品的芯片故障率要求不超过10%,而汽车行业的故障率要求为零。一款芯片为了能通过车厂考验,芯片厂商需要至少连续半年乃至一年之内持续稳定生产这种芯片,这样的“产线认定”每一次都要耗费1-2年时间,而芯片更换又要再次耗费1-2年时间。

因此,要成为行业具有话语权的供应商,其产品需要很长的产品研发和验证周期,所以在这一领域,高通、英特尔、英伟达这些电子消费产业的芯片巨头依然没能撼动意法半导体、恩智浦等传统厂商的地位,现代汽车美国产品规划副总裁MikeO'Brien的说法似乎更好证明了这一点。

“我们不会对产品进行beta测试,它们必须从一开始就能正常使用。”

生存危机还是百年机遇?

“仅仅只是缺少一种零件,就可以看到我们的行业如此脆弱。”大众中国区负责人StephanWollenstein这样说道。芯片不足带来的最直接影响在于削减了2021全球汽车产量,其供不应求也导致恩智浦、意法半导体等半导体供应商纷纷涨价,几乎可以预见这会导致汽车价格波动上涨。但在缺“芯”事件影响下,国内半导体行业已经开始行动起来。

一位长期观察芯片行业的从业人员表示,从中长期来看,芯片短缺可能反向促进国产电子汽车芯片自主代替的大趋势。目前中国半导体设备、半导体材料的国产化进程各个节点都在进行布局,大唐电信、紫光国微、四维图新、全志科技、韦尔股份等上市公司近几年也都在加速深入汽车半导体产业。

韦尔股份2019年以152亿元收购豪威与思比科,进军CMOS图像传感器,如今成为汽车图像传感器全球第二,近期市值逼近中芯国际;四维图新与方正电机于2020年11月签署战略合作协议,围绕汽车电子芯片领域进行深度合作;大唐电信研发的应用于新能源汽车电池管理系统的电池监测芯片,是业界首颗集成电化学阻抗频谱监测技术设计的锂离子电池单芯监测芯片。

半导体领域的投资也更加火热。天眼查数据显示,截至到去年年底,国内共有2.1万家企业扩充了半导体业务,国内科创板前五大行业中半导体位列第三,企业数达22家,占科创板企业总数的10%。2019年5月华为成立了哈勃科技投资有限公司,在近两年时间里公开投资22家公司,其中半导体相关公司超过一半;自2017年起,小米长江产业基金投资了17家芯片公司,其中就包括比亚迪半导体。

不仅如此,国内半导体公司在融资和估值方面相比前几年都有着相当大的涨幅,融资10亿元以上的公司也不在少数。2020年12月22日,AI芯片公司地平线发布公告称,已启动总额超7亿美元的C轮融资,以投前35亿美元估值推进,对应100倍市销率(PS)。地平线计划在年内完成全部融资,并考虑于2021年下半年赴科创板上市。

半导体领域一直以来都因投入资金大、耗时较长不被投资者关注,如今热钱涌入,过去的冷板凳也成了香饽饽,虽然其中不乏浮躁和投机操作,但至少对有心致力于半导体领域的人来说是件好事。

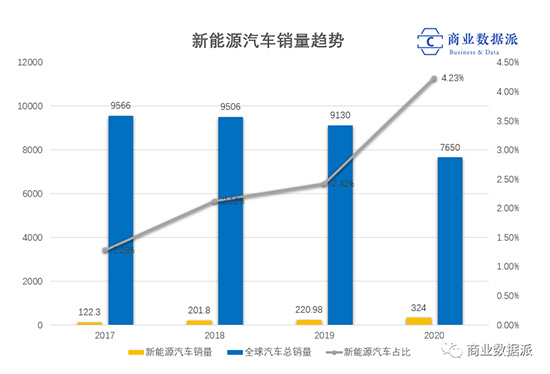

从需求端的角度看缺“芯”事件,受影响最大的是年销售量百万甚至千万辆级的传统车企,但对新能源汽车产量影响似乎却没那么严重。一个重要的原因是需求量并没有那么大,IHSMarkit的数据显示,2020年全球汽车销量约为7650万辆年,而全球新能源汽车销量则为324万辆,这一数字占全球汽车总销量的比重只有4.23%。

更直观的体现就是,特斯拉在2020年全球销量49.96万辆,即便相比2019增长36%,这个数字在传统车企眼里也几乎九牛一毛。

(数据来自OICA、EVSALES)

特斯拉早在2016年就组建了芯片研发团队,并由JimKeller领导,这位传奇工程师曾经两次加入AMD,组织团队开发了K8架构和Zen架构,二者都成为AMD最成功处理器的基础并影响至今,他还曾加入Intel担任IntelTSCG(技术、系统架构及客户端部门)副总裁,作为半导体领域的排头兵以及摩尔定律忠实信徒,他的经历完美诠释了什么叫“一个人就是一支军队”。

之后,才有了2019年4月伊隆·马斯克发布特斯拉自动驾驶演示视频时正式推出的自研芯片。在当时放弃采用英伟达为Model3、ModelS和ModelX提供的图像处理解决方案后,特斯拉将自主研发的FSD芯片交由三星进行生产。尽管彼时特斯拉自研芯片并没有英伟达芯片表现好,但对特斯拉来说,采用自研芯片意味着对汽车核心部分的研发自由度更高,受上游供应链影响更小,同时最重要的是降低了硬件成本,外界评论称,特斯拉正在汽车领域复制苹果的成功之路。

如今来看,特斯拉自研FSD芯片的收益相当显著,掌握芯片核心技术也成为许多企业的方向。国内走在前列的要数比亚迪,2004年比亚迪半导体成立,这支初出茅庐的团队主攻IGBT(绝缘栅双极晶体管)的研发,经历了多年迭代,如今成为国内自主可控的车规级IGBT领导厂商,月产能达到5万片,市场份额达18%,仅次于英飞凌,排名第二。今年1月2日,比亚迪半导体启动分拆上市,估值102亿元,投资方中不乏大家熟知的小米、红杉等机构,可见国内车厂在技术力上和国际车厂的差距在一步步缩小。

而在去年5月,北汽旗下北汽产投公司与Imagination集团合资成立北京核芯达科技有限公司,成为第一家由中国国有整车企业与国际芯片巨头合资成立的汽车芯片公司。另一家传统车企吉利也在10月由控股的亿咖通科技与ARM中国达成合作,共同出资成立芯擎科技。新造车势力中蔚来也将自主研发汽车芯片,并且是自动驾驶计算芯片部分,蔚来汽车董事长兼CEO李斌在今年接受媒体采访时回应称,自研自动驾驶芯片并不难,比手机芯片容易。

汽车芯片设计的确和手机芯片大有不同,但却并非更容易,因为二者是不同的衡量标准。如果把手机芯片比作独孤九剑,要追求极致性能和最高级的工艺,那么制造一枚车规级芯片就像铁布衫金钟罩,不一定要在性能以及工艺上拔尖,但要想办法实现极高良率并达成严苛的可靠性测试,一枚车规级芯片需要经过多项军用电子器件级别的标准认证,不论是-40到120摄氏度的温度考验,还是漫长的“产线认证”,都要求达到零失效(ZeroDefect)标准,这才是汽车芯片的制造难度。

而在所有汽车芯片当中,自动驾驶芯片的智能化程度最高,除了工艺上的极致要求达到零失效(ZeroDefect)标准,还需要具备能承载深度神经网络的超高算力,保持相对合理的功耗,并且需适应自动驾驶对冗余性的要求:即将芯片一分为二,一旦其中一个模块出错或者被损坏,另一模块有独立的供电和存储系统,不受影响可继续承担相应工作。另外,因为行业对于芯片算力的要求在不断提升,设计自动驾驶芯片需要具备前瞻性,能够支持未来3-5年快速更替的算力升级。“对于现在的芯片界来讲,没有一家可以保证自家的算法是百分之百没问题的,自动驾驶芯片需要更大的算力。”诗航智能CTO刘振宇这样描述其难度。

从整体格局上看,无论是国内半导体还是造车厂,在这次危机当中依然只是相当微小的力量,改变不了缺“芯”的事实。当下大家正在经历黎明前的漫漫长夜,要看到光明,至少要熬过去。

让汽车“回到未来”

1985年,迪罗伦DMC-12作为道具出现在电影《回到未来》的故事当中,这辆能喷火飞天,穿越时光的汽车成为科幻电影的重要标志,也在那个时候让人们对未来汽车有了最初的幻想。它应该搭载电脑智能控制、可以飞行、使用清洁能源,甚至穿越时间回到过去或者前往未来。

时隔36年,当我们再次回过头来看到这些设定,除了穿梭时空之外,其他的特点如今的汽车都已经实现,虽然未必如科幻电影中那般梦幻,但站在当下去回看1908年第一辆福特T型车走出车间的瞬间,你会发现经过了113年时间,对汽车是“四把椅子+四个轮子+发动机”这样的传统认知早已被颠覆,如今的汽车就是一个四轮“电脑”。

这种颠覆从1977年通用汽车公司首次在汽车上搭载ECU(电子控制单元)实现速度、油箱、里程和发动机等信息的显示就已经开始,随后的数十年里,我们一点一点把汽车朝电脑的方向改造,使它在出行工具之外拥有更多可能。一辆车不仅可以从A地更快到达B地,也应该能听歌、看电影、自动导航、甚至飞上天空。而这一切都是上百万行代码、芯片以及众多复杂电子元件构建等超级集合的体现,早在几十年前通用工程师JonasBereisa就预言到了这一点:

“软件开发将成为汽车新产品开发工程中最重要的考虑因素”。

历史在证明一件事,如今汽车半导体行业正站在风险与机遇的关键路口。汽车上电子元件成本在过去几十年疯狂增加,1970年代还只是5%,2005年就成了15%,近未来的十年间这个数字将会达到惊人的50%。2019年一辆新车芯片成本平均在329美元。相比而言,一台iPhone5的芯片成本之和不到20美元。

但这只是开始,小到车主靠近门把手自动弹出,大到在车里看电影、听歌和智能助手聊天甚至完全放开方向盘交给自动驾驶,这一切由芯片和代码组合在一起的体验完全可以像配套的服务一样打包给需要它的用户。

过去,当车厂把一辆车生产并销售出去就是这辆车最具价值的时候,而在当下以及未来,一辆车在用户上手之后,它更强大的软件能力才开始不断被更新,也就是说,汽车的价值会随着时间的拉长而被继续放大,在黄仁勋看来这将为很多产业带来巨大的商机。

“当你根据对软件安装次数所带来的机遇进行简单的数学计算时,就会发现这是一个价值数千亿美金的市场。”

英伟达创始人黄仁勋对于汽车行业的未来做出一个判断,“在未来,一辆很好的车以2.5到3万美元的成本价出售将变得十分平常,你可以将来再决定是否购买软件。这是一种全新的业务模式,所以传统的主流车企必须快速完成转型,这已经成为当务之急。”

事实上,这已经开始在成为现实。

在美国,特斯拉FSD(自动驾驶选装包)价格的价格连续两年上涨233%,2019年初其价格为3000美元,四次调价之后已经达到10000美元,马斯克还提出希望将其打造成可订阅服务,这才是特斯拉真正的“摇钱树”。

一辆高端汽车,如今仅自动驾驶系统的代码就超过1亿行,软件的计算量达到每秒钟10万亿次,操作系统的量级已经远超过手机、飞机和互联网软件。而汽车行业经历一百多年风雨,内部芯片从未像今天这样重要,伤口开始裂开的时候,意味着革新也在进行。

加载中,请稍侯......

加载中,请稍侯......