核心观点

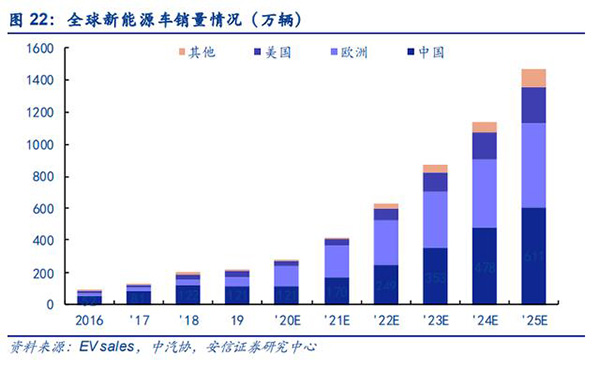

■长坡厚雪好赛道,全球电动化大时代到来。中国方面,市场正由政策驱动转向产品驱动的,在自主品牌、造车新势力、合资品牌平台化车型和特斯拉的产品驱动下,我们预计中国2020年销量约125万;2021年销量近200万辆,同比增长60%;6年CAGR超31%。欧洲方面,车企对于电动化转型的态度坚决,主要国家激励政策持续加码,碳排放压力倒逼下,预计欧洲2020年销量120万辆;2021年近200万辆,同比增长近70%。6年CAGR达45%。在中欧市场的带领下,全球电动化大势所趋,预计未来6年全球新能源车销量CAGR达37%。

■主线一:海外放量,产业链龙头迎历史机遇。2021年,全球电动车都将进入发展快车道。以大众、PSA为代表的传统车企和以特斯拉为代表的新势力,正在联手颠覆百年汽车工业。经历过去10年的产业培育,中国已经形成了全球最为完备的新能源汽车产业链,并且已经进入全球供应链体系;根据我们的测算,2021年,全球对应动力电池需求将达226GWh,同比增长约74%,且锂电产业链融合加速,厂商之间紧密绑定,未来集中度将持续提升,产业链龙头迎来历史性发展机遇。

■主线二:厚积薄发,优质二线电池厂迎拐点。由于动力电池行业的准入门槛和壁垒高,目前呈现寡头垄断格局,国内第二梯队格局尚不明朗,市占率主要集中在1%-5%之间。从车企与电池厂的博弈角度来看,目前动力电池呈现高端产能紧缺,呈现较强的话语权。随着国际传统车企加速电动化布局进程,预计车企巨头将加大对具备全球供应潜力的二线动力电池厂的扶持力度,提升自身的产业链话语权,从而给予优质二线电池厂参与全球电动化盛宴的机遇,具备优质客户的二线电池厂有望突出重围,将迎来价值重估。

■主线三:供需反转,关注高景气的涨价环节。复盘历史,部分中游材料环节处于产能出清的尾端;展望未来,2021年需求高增长,部分中游环节供需格局有望反转,建议重点关注六氟磷酸锂、锂电铜箔以及磷酸铁锂正极材料环节。

全球:汽车电动化的大时代已到来

全球新能源车已实现正增长,2020年销量预计将达280万辆。从全球整体销量来看,2020年11月份销量近40万辆,延续了10月持续高增的状态。全球前11个月新能源车销量为253万辆,累计销量同比增长30%,自8月以来累计同比已实现由负转正,且目前向上趋势显著。按目前欧洲及中国等主要市场的销售情况来看,预计2020年全球新能源车销量将达到280万辆,同比增近30%。

展望2021年,我们预计全球产销规模有望达到472万辆,同比增长近67%。其中,中国和欧洲预计分别将达到200万辆规模,美国及其他市场则有望达到72万以上规模。

全球电动化的大时代已经到来,新能源车将是未来10年科技领域最为关键的赛道。在以往历次工业革命中,汽车都是技术进步的重要应用载体。以汽车电动化和智能化为依托的新一轮科技革命蓄势待发,未来将引发全球汽车产业深刻变革。当前,新能源、新材料及5G等新技术正带动以绿色、智能为特征的群体性技术突破,新能源汽车正在与能源、交通、信息通信等领域关键技术加速融合。

展望2025,预计全球新能源车销量达1468万辆,CAGR将超37%。目前,除新能源车发展较为领先的中国与欧洲增长趋势确定外,美国、日本等地预计也将呈现加速增长态势。美国方面,拜登提出确保美国在2050年之前实现100%的清洁能源经济和净零排放的目标。其中包括“绿色新政”七大政策,持续利好新能源车,且目前加州已提出针对新能源车的1500美元补贴。2020年12月25日,作为全球汽车大国的日本发布“绿色增长战略”,在14个领域确定路线图,到2050年实现净零碳排放,其中汽车领域规划最迟2035年禁售汽油车。全球电动化大时代到来,我们预计全球2025年销量达1,468万辆,6年复合增长率超37%。测算过程参见周报《欧洲电车逆势增长超预期,中国产品力驱动持续凸显》。

产品驱动下的中国市场,预计2025年销售量将超600万辆,6年CAGR达31%。目前,中国市场正从政策驱动逐步转向产品驱动,结合ACEA和EvSales的相关预测,考虑到大众、奔驰和通用为首的传统车企平台化车型持续布局、造车新势力颠覆传统的产品驱动力持续发酵和特斯拉ModelY等产品在未来的潜在爆款效应,以2019年为基年,我们预计中国乘用车在2400万辆的基础上维持每年1%的增长,结合新能源车渗透率逐步提升,我们预计2020年新能源车销量超125万辆;2021年产销有望达到200万辆,同比增长近60%。2025年达611万辆,6年CAGR达31%,2025年新能源车渗透率超20%。

政策+平台双重驱动,欧洲高增长态势将持续,2025年销售量将超500万辆,6年CAGR达45%。目前,在欧洲碳排放法规的倒逼和高补贴政策的推动下,新能源车在2020年快速发展,结合ACEA和EvSales的相关预测,考虑到欧洲对于新能源车的高补贴政策将在近年来延续、大众、奔驰为首的传统车企平台化车型持续布局和特斯拉欧洲工厂的建立。2020年欧洲新能源车销量近120万辆;我们预计2021年销量将达200万辆,同比增长近70%。展望2025年,在政策和传统车企平台化战略的双重推动下,我们预计欧洲电动车销量将达520万辆,6年CAGR达45%,2025年新能源渗透率超30%。

主线一:海外放量,产业链龙头迎历史机遇

2021年,全球电动车都将进入发展快车道。以大众、PSA为代表的传统车企和以特斯拉为代表的新势力,正在联手颠覆百年汽车工业。在整车领域,尽管中国车企与海外同行仍有很大的差距。但作为全球最早推行汽车电动化的国家,经历过去10年的产业培育,中国已经形成了全球最为完备的新能源汽车产业链,并且已经进入全球供应链体系。2021年,特斯拉和大众为代表的海外车企和市场仍将维持高速增长势头。目前已进入海外顶级车企供应链体系的中国锂电产业链,无疑将因海外放量而快速提升在全球的市占率。

1.全球电动化快速推进,中国锂电产业链价值凸显

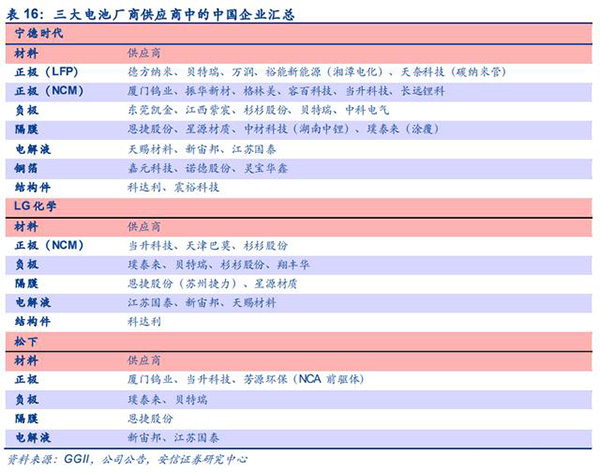

中国锂电产业链价值持续凸显。经过多年的快速发展,中国新能源车市场目前已经形成全球最完善的中游锂电池及其上游产业链集群,特别是在锂电池四大材料和相关技术产品层面,通过配套领先电池厂商与车企,中国材料厂商进入新能源汽车全球供应链体系。

2021年,全球对应动力电池需求将达226GWh,同比增长约74%。根据我们前述的分析测算,2021年全球电动车销量有望达到472万辆,同比增长68%;以此测算全球动力电池需求量将达到226GWh,同比增长约74%。若考虑电力储能、二轮车、通信基站等其他应用领域的需求,我们测算全球锂电池需求量将达到404GWh,同比增长约45%。以上述需求整体测算,锂电池产业链各环节从上游的锂钴等资源到动力电池关键材料环节的需求量都将呈现快速增长势头。

2.融合加速,积极构筑全球竞争力

锂电产业链融合加速,厂商之间紧密绑定。2020年以来,锂电产业链的融合持续加速。其中,车企与电池厂商的融合加速,车企入股电池厂商成为新的趋势。与此同时,头部电池和材料厂商或横向或纵向加速布局产业链,一方面能够有效降低成本,另一方面也为上游原材料的供应提供坚实保障。随着厂商之间的紧密绑定,未来产业集中度将持续提升。

关注具备海外供应能力的中游电池及材料标的。新能源汽车的需求增速加快,下游车企对上游供应商的供货渠道、产品质量稳定性要求不断提升,全球新能源汽车市场正在逐步形成“车企——电池——材料——资源”强强联合的稳定供应体系。随着以欧洲为首的新能源车市场异军突起,中国锂电产业链具备全球竞争力的电池材料厂商将持续受益。

1)动力电池龙头,关注宁德时代。2020年12月29日发布公告拟投资390亿元新扩建电池项目,其中四川宜宾新增投资100亿元,江苏溧阳新增投资120亿元扩建电池产能,宁德福鼎新增投资170亿元新建产能;客户层面,根据公司公告和GGII数据统计,公司进入了目前海外几乎全部海外车企供应链体系,未来随着产能投放节奏加速,有望进一步巩固龙头地位,全球市占率有望进一步提升。

2)中游材料环节中,电解液、隔膜、负极材料、结构件的海外供应能力较强,相关的龙头企业纷纷布局在海外布局新建产能;客户结构上来看,根据相关公司公告,电解液环节的新宙邦、湿法隔膜环节的恩捷股份、负极材料环节的贝特瑞,均已导入海外主流电池厂LG、三星SDI、松下的供应链体系。此外,NCM正极材料龙头当升科技,已经实现SKI与LG的批量供货;负极材料优质标的中科电气,人造石墨产品已实现给SKI的批量供货,天然石墨优质标的翔丰华,已实现对LG的批量供货;结构件行业呈现寡头垄断格局,龙头科达利的全球市占率高,根据公司公告,已导入宁德时代、LG、松下等供应链体系,同时成为特斯拉的结构件供应商。

主线二:厚积薄发,优质二线电池厂迎拐点

1)全球三足鼎立,第二梯队格局尚不明朗

具备全球供应能力的优质电池企业,有望享受行业高增长的红利。根据我们的测算,在考虑插混和纯电不同的单车带电量情况下,结合此前的新能源车销量数据,我们预计2021年全球动力电池需求量为226GWh,其中三元动力电池需求量171GWh,磷酸铁锂电池需求量53GWh,具备全球供应能力的动力电池企业有望享受行业高增长带来的红利。

动力电池行业呈现寡头垄断格局,第二梯队尚不明朗。动力电池行业的准入门槛和壁垒高,主要体现在前期资金投入大(单GWh固定资产投入2-3亿元)、优质客户论证周期长(海外客户需要2-3年以上)、前期研发投入大、技术进步带来的产品迭代速度快。目前行业格局为寡头垄断,集中度高。

国内第二梯队格局尚不明朗,市占率主要集中在1%-5%之间。从全球装机量来看,2020年前三季度,全球装机基本形成三足鼎立态势,其中松下、LG化学和宁德时代市场份额分别为19%、25%和24%(宁德时代在一季度受疫情影响装机份额下降明显,二季度装机全球第一,三季度全球第一,四季度预计全球第一)。从国内的装机量来看,2020年前三季度宁德时代装机量占比为67%,比2019年全年提升了16个百分点,集中度进一步提升。

2)国内二线电池厂有望实现突围

全球电动化进程加速,二线电池厂迎来历史机遇。从车企与电池厂的博弈角度来看,目前动力电池呈现高端产能紧缺,对上游材料企业以及下游车企均呈现较强的话语权。随着国际传统车企加速电动化布局进程,对动力电池的需求进一步提升,预计车企巨头将加大对具备全球供应潜力的二线动力电池厂的扶持力度,提升自身的产业链话语权,从而给予优质二线电池厂参与全球电动化盛宴的机遇。

具备优质客户的二线电池厂有望突出重围,迎来价值重估。国内优质二线电池企业经过前几年的研发积淀以及产能布局,技术与规模不断向一线企业靠拢;海外优质客户层面,有望逐步实现批量出货。2021年有望成为国内优质二线电池厂实现放量的元年,产能利用率提升与规模优势下成本下降,有望迎来业绩拐点与价值重估。

二线电池企业2021年有望显著边际改善,我们重点推荐孚能科技、亿纬锂能、欣旺达与国轩高科。孚能科技2018年与戴姆勒签订2021-2027年动力电池供货合同,此外2020年12月与吉利科技签订《战略合作协议》,将共同设立合资公司建设动力电池工厂,预计总产能为120GWh。亿纬锂能软包三元电池成功批量供货戴姆勒与现代起亚,方形三元动力电池成功导入宝马供应链体系,有望形成新的盈利增长点。欣旺达与雷诺日产达成供货协议,2020-2026年供货量达到115.7万台,2020年6月与日产签订《战略备忘录》,与易捷特合作预计2020-2025年提供动力电池36.6万套。国轩高科,2020年5月,大众战略入股公司26.47%股权,拟定增募投16GWh高镍软包三元电池产能以及3万吨高镍正极材料,随着大众MEB平台新车型上市,有望给公司带来新的订单增量。

主线三:供需反转,关注高景气的涨价环节

复盘历史:部分中游材料环节处于产能出清的尾端。1)需求端,2018-2020年期间,国内新能源汽车补贴大幅退坡,新能源汽车销量增速下滑;2)供应端,2015年开始新能源汽车需求爆发刺激中游材料环节进入扩产高峰期,2018-2020年期间逐步进入产能释放高峰期,产能过剩竞争加剧;3)价格段,补贴大幅退坡导致电池材料产业链均面临较大的降本压力。供需格局恶化,价格下降竞争加剧,导致部分中游环节出现供给收缩。

展望未来:2021年需求高增长,部分中游环节供需格局有望反转。根据我们前面的测算,2021年全球新能源汽车销量有望突破470万辆,动力电池需求量达到226GWh,同比增速分别为68%、74%,部分中游材料环节供需格局有望反转,建议重点关注六氟磷酸锂、锂电铜箔以及磷酸铁锂正极材料环节。

1)电解液:供应增量有限,有望迎来涨价周期

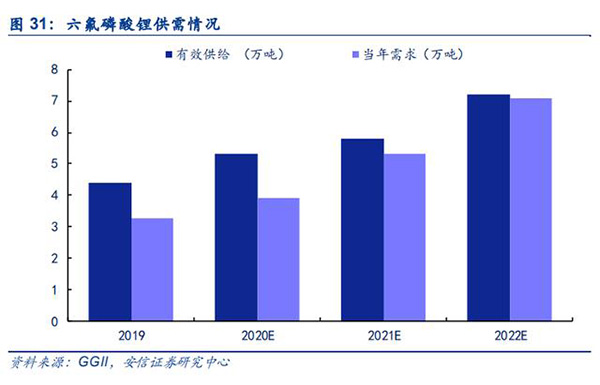

总体产能稳定,供给偏紧,行业需求高速增长,未来将呈现供需紧平衡。自2016-2018年六氟磷酸锂产能高速增长后,行业扩产速度放缓,供给增速降低。短期来看,由于原材料碳酸锂的上涨,六氟磷酸锂的价格持续受到传导。从长期新增产能来看,2020年行业新增产能不多,主要为天赐材料新增两千吨产能,鉴于六氟磷酸锂扩产周期长,到2021年形成有效产能有限。

我们测算2020-2022年行业有效产能分别为5.2/5.8/7.2万吨,产能较稳定,供给呈现小幅增长。而在需求方面,根据测算,2020-2022年行业对六氟磷酸锂总体需求为3.9/5.3/7.1万吨。未来优质产能将呈现供需紧平衡态势。(测算过程参见外发报告《六氟磷酸锂:供需缺口叠加成本推动,涨价具有持续性》)

龙头上游延伸布局,成本优势凸显。新宙邦向上游布局电解液添加剂和六氟磷酸锂项目,龙头在保证原材料供应的同时,成本优势进一步凸显,未来行业集中度持续上升。

原材料供需偏紧涨价传导至下游,龙头厂商话语权增强。上游主要原材料六氟磷酸锂行业扩产速度放缓,供给增速降低,今明两年供给端新增产能较少,总体来看供给紧张;电解液和六氟磷酸锂产能紧密绑定,价格趋势一致性强。根据测算,以最新的价格来看,六氟磷酸锂目前在电解液的成本构成中超30%;目前,主要电解液厂商上游六氟磷酸锂和添加剂等环节皆实现自供或者长协绑定。上游原材料供需偏紧导致的价格上涨趋势在实际上给电解液龙头厂商带来的成本压力不大,但增强了电解液龙头厂商的话语权,电解液龙头厂商将持续受益。

2)锂电铜箔:产品结构升级,极薄铜箔供需格局持续改善

铜箔方面,扩产周期较长使得产能短期释放有限。阴极辊是锂电铜箔的核心设备,主要作用是作为辊筒式阴极,使铜离子电沉积在其表面而成为电解铜箔。不同设备厂商生产的阴极辊在导电性能、表面材质、机械加工精度等方面存在差异,极大影响到铜箔的电解效率和成品率,目前阴极辊产能主要集中于日本,由于日本相关产商扩产意愿不强,使得铜箔整体产能短期释放有限,主要产能释放集中在头部厂商,行业的平均扩产周期为2-3年。

全球极薄锂电铜箔产能集中,新能源车需求旺盛致供需紧平衡。目前,极薄锂电铜箔的有效产能主要集中于嘉元科技、诺德股份、灵宝华鑫三家,其余厂商产能规模较小。由于6μm锂电铜箔较高的工艺要求,当前行业内能实现批量化生产的厂商约有十家。由于上半年新能源车需求端萎靡,主要厂商转而生产标准铜箔,下半年以来,需求转旺,锂电铜箔和下游电池厂商皆缺少锂电铜箔库存,根据对主要厂商的调研情况来看,铜箔厂商目前多数处在满产状态,优质产能尤其是极薄锂电铜箔产能将在之后进入供需紧平衡。

3)LFP材料:储能与动力共振,供需格局有望反转

目前电动汽车用正极材料主要是三元和磷酸铁锂,不同正极材料对应不同车型和产品,未来两种路线长期共存。三元正极材料对应的锂电池在同等条件下具有能量密度高,续航能力强的特点;而磷酸铁锂电池具有安全性好,成本低,循环次数高的特点,两者被广泛应用在电动汽车领域。此前,在特斯拉电池日上,特斯拉宣布准备针对不同的车型和产品使用不同的类型的材料。按照特斯拉的规划,未来磷酸铁锂将被广泛用于Model3和储能领域,镍锰二元正极材料将用于少部分储能和其他长续航乘用车型,高镍将被用于皮卡和卡车。目前,国产Model3标准续航版仅留有磷酸铁锂版本。

与此同时,大众在8月中国汽车论坛上,明确未来将采用磷酸铁锂电池,梅赛德斯-奔驰则在10月的战略发布会上,提出中低续航版本采用磷酸铁锂电池的想法,目前,主流车企引领下,不同正极材料对应不同车型的路线得到推崇,预计未来磷酸铁锂路线与高镍三元路线将长期共存。

正极三元材料市场集中度相对较低,未来竞争将趋于白热化。根据GGII数据统计,总体来看,正极三元材料市场集中度较低,前五大厂商市占率低于40%,且由于LG化学和宁德时代分别已有和规划正极三元材料产能,未来市场竞争将趋于白热化。

三元仍占主流,但磷酸铁锂装机月度占比超40%。2014-2018年,由于政策方面的因素三元材料占比由30.3%上升至49.3%。自2020年三月开始,由于安全性方面的优势,LFP搭载乘用车装机量同比有所上升,11月磷酸铁锂装机量达4.71GWh,市场份额达44.45%;从月度趋势来看,自3月以来磷酸铁锂电池市场份额逐步爬升,目前已超过40%。

碳酸锂价格的回涨和下游需求旺盛是磷酸铁锂材料价格上涨的主要原因。上半年,由于新能源车为首的下游市场需求不振,叠加碳酸锂价格不断下跌,主流正极磷酸铁锂厂商售价不断下滑,大多位于盈亏平衡线附近。随着碳酸锂价格的回涨和下游需求的旺盛,正极磷酸铁锂材料厂商已上调平均售价,磷酸铁锂厂商盈利中枢有所提升。据百川资讯数据,2020年12月30日磷酸铁锂厂家集体涨价,每吨上涨1000元,幅度近3%,市场供不应求,货源紧张。2021年在全球销量高增长的基础上,磷酸铁锂材料需求有望进一步提升,成本推动叠加供需紧平衡,磷酸铁锂价格有望持续上涨。

4)其他环节:竞争格局优化,加速导入全球供应体系

负极:竞争格局稳定,龙头领先石墨化布局

行业集中度较高,竞争格局稳定。从产量来看,2019年和2020Q1前四名均为贝特瑞、璞泰来(江西紫宸)、杉杉股份和东莞凯金,合计市场占有率达70%。随着产能扩张加快,市场集中度有望进一步提升。

石墨化自主程度不断提高,龙头领先产能布局。石墨化费用占人造石墨负极材料生产成本的30%以上。行业内主要企业如杉杉股份、璞泰来、中科电气等,已通过自建或收购等方式具备了石墨化产能,生产成本有望进一步降低。

隔膜:行业整合加速,龙头优势明显

行业整合加速。2015-2017年国内隔膜行业处于快速增长期,2018年产能供给严重过剩,龙头企业主动降价导致中小企业难以为继,行业格局快速优化,三四线厂商落后产能加速退出市场,由于隔膜行业高投入高壁垒,新进入厂商少。

龙头不断整合,优势明显。目前行业一线厂商恩捷股份和星源材质占据大量市场份额,其中恩捷股份在收购苏州捷力和纽米后,目前湿法产能达29亿平米,占湿法市场55%的份额。随着行业整合加速,龙头规模效应显著,未来市场集中度将进一步增强。

结构件:行业呈现寡头垄断,龙头加速导入全球供应链体系

绝对龙头科达利地位稳固。目前国内锂电池结构件市场呈现一超多小的格局,规模效应明显,紧密配套宁德时代、LG化学等优质头部客户。

就近配套提高响应速度,龙头地位将长期持续。公司目前在华南,华东和华北均有生产基地的布局,主要采用本地化生产、辐射周边客户的战略部署。一方面,这样的部署能够让公司在距离上对客户实现第一时间有效供应,帮助企业在竞争中取得优势;另一方面,比邻式生产基地的布局能够有效节省运输等方面的成本和损耗,为企业持续降低成本创造有利条件,在此基础上,预计公司龙头地位将长期持续。

加载中,请稍侯......

加载中,请稍侯......