2020年中国汽车市场触底反弹,显示强大韧性。2021年,虽然各机构均给出正增长的乐观预测。然而,由于经济恢复基础不牢,2021年中国汽车行业存在多个风险点需要引起足够重视。

“疫行情”或将延长

新冠肺炎疫情导致全球经济衰退,中国成为全球唯一实现经济正增长的主要经济体。

IMF(国际货币基金组织)发布的《全球经济展望报告》预测:“2020年全球经济将萎缩4.4%,GDP总量预计减少3.91万亿美元,这个数字相当于德国2019年全年的GDP规模。”

同时,国家统计局局长宁吉喆18日表示:“2020年我国GDP同比增长2.3%,预计将成为全球唯一实现经济正增长的主要经济体;经济总量迈上百万亿元新的大台阶,社会生产力达到一个新的水平。”

展望2021年宏观经济,中国有望在低基数基础上快速反弹。中国科学院预测科学研究中心发布的数据显示:“2021年我国经济将快速回升,预计GDP增速为8.5%左右。”

在汽车领域,2020年由于疫情的关系,公众要减少乘坐公共交通出行,因而购车需求增加,带动了汽车销量增长。2021年初疫情在部分地区再度回潮,客观上延长了“疫行情”的时间。2020年初,国家最高领导人提出了:“鼓励汽车限购地区适当增加汽车号牌配额,带动汽车及相关产品消费。”2021年,中央精神和老百姓的购车需求将会推动限购地区政策有序放宽,因而机构预计汽车销量呈现正增长。

显然,2020年,中国率先控制住了疫情,率先恢复了经济正增长,这是各界坚定看好2021年经济发展,对汽车市场向好企稳充满信心的原因所在。然而,车市整体向上的背后风险点犹存。

高端车增速下降

2020年,高净值人群消费热情高涨,推动了汽车市场快速回暖。随着2021年各项刺激政策有所减弱,高端市场增速或将放缓。

整体看,2020年汽车消费能力、消费水平双增长。来自北京正则大成的统计分析显示,2020年全年乘用车的市场规模达到36069亿元,同比增幅0.6%;正则乘用车市场规模指数(累计)达到589.4点,较2019年上涨3.7点,表明消费能力出现上涨。全年累积市场销售平均价为18.2万元,比2019年提高了1.2万元;正则乘用车价格指数(累计)为125.7点,较2019年上涨8.4点,标志着消费水平大幅上涨。

受疫情冲击,2020年乘用车整体销量低于2019年水平。然而,20万元以上高端消费群体的旺盛需求,推动了市场规模扩张,市场销售平均价大涨。乘联会数据显示,2020年乘用车累计销量为1976.3万辆,同比增幅-6.3%。其中,高端车销量为688.6万辆,同比增幅高达12.6%。

2020年,在中央和地方促进消费政策刺激下,高端车消费异常火爆。尽管如此,高端车增幅依然没有超过2017年的最高点。换言之,从2017年开启的高端车增速下降的趋势没有改变。2021年,政策刺激效应逐步衰减,高端车增速下降,乘用车大盘上涨力度将会受到影响。

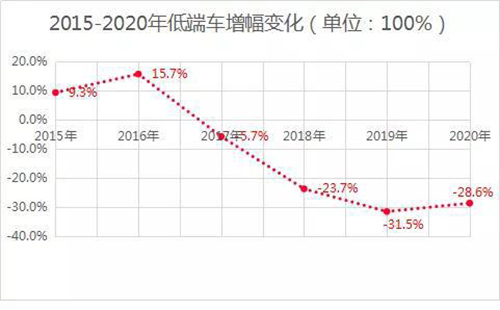

低端车底部震荡

2020年乘用车大盘快速恢复的背后,低端消费依然不见起色,消费结构性分化,成为影响汽车市场恢复的主要制约因素。

宏观数据显示出低端市场复苏困难。统计显示,2020年,8万元以下低端车销量为209.6万辆,同比增幅-28.6%。2017年以来,低端车始终处在下行区间,并且连续三年降幅高达两位数,2020年跌幅较2019年虽然有所收窄,但跌幅仍在三成左右。

低端车消费不足,是中央经济工作会议提出的“我国经济恢复基础尚不牢固”现状在汽车领域的真实反映。有机构统计显示:“2020年就业形势严峻,小微企业经营困难,居民收入下降,导致消费和物价低迷。1~10月全国城镇新增就业1009万人,较去年同期少增184万人,累计同比-15.4%;10月全国城镇调查失业率5.3%,较去年同期高0.2个百分点。10月小型企业PMI为49.4%,较上月下降0.7个百分点。”

2021年高端车降速概率很大,在经济恢复基础不牢的情况下,低端消费疲软依然是拖累汽车市场的主要风险点。

半数车企陷入困境

2020年,头部车企切实享受到了“疫行情”的市场红利,2021年市场集中度将进一步提高,腰部以下的车企完全陷入生存困境。

统计显示,2020年,乘用车前十五强占有率达到了78.0%,剩余74家企业的占有率仅有22%,市场集中度之高可见一斑。换个角度看,月均销量不足2000辆的车企数量达到46家,占乘用车企业数量的51.6%。这46家车企2020年合计占有率仅为1.5%,与2019年同期相比下降了3.5个百分点,与2017年同期相比下降了7.9个百分点。

很明显,在乘用车大盘上涨的最后一年——2017年,46家车企仍有接近10%的市场份额。但仅仅三年后,占有率跌至1.5%。换言之,2020年这46家企业已经处于休克状态,2021年再也经不起任何风浪了。值得关注的是,半数主机厂一旦发生倒闭,将冲击区域产业链、供应链,对地方经济造成较大冲击,对整个社会就业带来新的压力。

新能源主力地位遭遇极大挑战

2020年新能源汽车市场迅速升温。然而,本土新能源车销量、占有率双下降,洋品牌地位快速上升。

乘联会统计显示,2020年新能源汽车累计销售118.3万辆,同比增幅11.4%。其中,本土新能源车销量为87.8万辆,同比增幅-6.0%;洋品牌新能源车售出30.5万辆,同比增幅高达239.6%。洋品牌占有率达到25.7%,较2019年翻了一番。

从市场占有率看,本土车企2020年依然占据绝对优势。但是,近三年来占有率呈现逐年下降的趋势。2021年,新能源汽车购置补贴退坡的重启和特斯拉的大幅降价,将倒逼新能源汽车全面进入市场机制。同时,随着《区域全面经济伙伴关系协定(RECP)》的签署和《中欧投资协议》谈判如期完成,在汽车领域,中方承诺将放开新能源汽车的市场准入,中国企业将在未来与更多的国际巨头同台竞技,洋品牌的品牌力、产品力优势将进一步凸显出来,规模优势带来的价格大幅下探或将极大激发人们购买新能源车的热情,传统燃油车领域的淘汰赛将在新能源领域重复上演。

整体看,“十三五”期间,中国汽车市场结束了28年的连续增长。2020年,是“十三五”的收官之年,偶发的新冠疫情,使得汽车市场在中短期刺激下实现了销量增长,但市场存在多个风险点,消除这些风险点,需要整个行业在“十四五”期间,甚至更长时间内付出艰苦努力。

2020年,中央提出了“双循环”的发展格局。这将是“十四五”期间,甚至“第二个一百年”整个中国经济发展的指导方针。汽车行业是扩大国内循环,实现国内和国际双循环的重要载体。2021年‘十四五’开局之后,作为国民经济的支柱产业,促内需等消费政策也将优先围绕汽车行业去展开。从长期视角看,“十四五”期间,国家会进一步推进共同富裕,进一步激活市场需求,国内国际双循环必将推动汽车市场需求进一步增长。

加载中,请稍侯......

加载中,请稍侯......