1.汽车电子相关核心投资机会有哪些?

连接器:

(1)高压连接器:电动车渗透率提升和高压升级,行业量价齐升。2021 新能源汽车已进 入快速渗透期。伴随着电动汽车的快速市场渗透,高压连接器的用量将有显著提升。

(2)高速连接器:智能化大势所趋,多传感器、域集中式趋势驱动长期成长。车辆智能化程度提升所带来的传感器数量提升趋势和域集中式整车架构趋势将提高 FAKRA 以及 MINI FAKRA 连接器的和以太网连接器的单车用量。

(3)上游产业链:上游铜合金和塑胶材料是核心。在上游材料方面,高端铜合金和塑胶 材料是核心,博威合金率先实现了铜合金的进口替代,推出了 EValloy的棒材系列产品等, 该系列产品已广泛使用在新能源汽车的充电枪端子、高压线束接头和车用继电器端子等领域。

PCB:

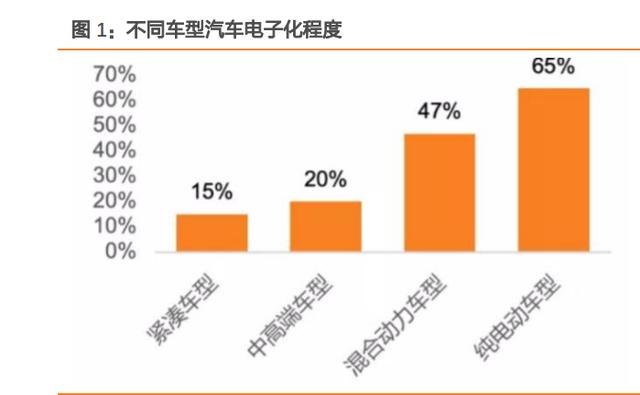

汽车电子化加深带动汽车用 PCB 市场规模显著提升。汽车电动化能够显著提升汽车电子化 程度,相应也带动 PCB 需求增加。电池、电机、电控是新能源汽车的三大核心系统。“电 池”总成,指电池和电池管理系统(BMS);“电机”总成,指电动机和电动机控制器;高 压“电控”总成,包含车载DC/DC 转换器、车载充电机、电动空调、PTC、高压配电盒和 其他高压部件。汽车电动化能够显著提升汽车电子化程度,传统紧凑型车、中高档车、混合动力汽车、纯电动汽车汽车电子成本占整车成本分别为 15%、20%、47%、65%。汽车电子化程度增加带动 PCB 需求增加,新能源汽车 PCB 用量为传统汽车的 5-8 倍。同时车用 FPC(挠性电路板)取代线束已经成为趋势,未来 FPC 在汽车上的应用也会逐渐增加,战新 PCB 预计单车用量将超过 100 片,2022 年全球汽车用 FPC 市场规模将达 70 亿元。

车载毫米波雷达加速发展为高频 PCB 贡献增量。毫米波雷达具有体积小、质量轻、空间分 辨率高;穿透雾、烟、灰尘的能力强、传输距离远、具有全天候全天时的特点;性能稳定, 不受目标物体形状、颜色等干扰等多项优点,在自动驾驶感知层有广泛应用。在汽车 ADAS 渗透率和自动驾驶等级不断提升的背景下,毫米波雷达市场将进入高速成长阶段。毫米波 雷达传感器的不同 PCB 设计共同的特点是都需要使用超低损耗的 PCB 材料,从而降低电路损耗,增大天线的辐射,车载毫米波雷达需求的快速增长有望为高频 PCB 贡献显著增量。

IGBT&第三代半导体:

新能源汽车开启半导体新一轮成长趋势,IGBT 为新能源应用刚需芯片,国内企业迎来国 产替代&行业红利双击

汽车电动化、网联化、智能化发展趋势中带动汽车半导体需求大幅度增长。IGBT 应用于新 能源的电压转换,例如:汽车动力系统、光伏逆变器等,IGBT 功率模块均是逆变器的核心 功率器件,在电动车动力系统半导体价值量中占比 52%。IGBT 透过控制开关控制改变电压 具备耐压的特性被各类下游市场广泛使用,此外由于 IGBT 工艺与设计难度高,海外企业 凭借多年的积累占据较大的市场份额;国内厂商近年来通过积极投入研发成功在国内新能 源汽车用 IGBT模块市场中占取到了一定份额,但仍有很大的替代空间。

国内 IGBT 企业已实现 0-1 突破,紧握缺货朝下国产化机遇启动放量

海外企业凭借多年积累,在 IGBT 产品市场占据了一定的先发优势与市场份额;国内新能源汽车 IGBT 模块市场中,海外企业占据垄断地位,其中英飞凌市占率达到 58.20%。国内 企业近年来通过积极投入研发,紧抓国产替代机遇,成功在国内新能源汽车用 IGBT 模块 市场中占取到了一定份额,实现 0 到 1 的突破;随着国产替代加速推进,包含时代电气、 士兰微、斯达半导、宏微科技、新洁能、华润微等国内厂商将迎来 1 到 N 放量的黄金期。

新能源汽车需求高起带动第三代半导体在大功率电力电子器件领域起量。电动汽车和充电 桩等都需要大功率、高效率的电力电子器件,基于 SiC、GaN的电子电力器件因其物理性 能优异在相关市场备受青睐。第三代半导体有望成为绿色经济的中流砥柱,助力新能源汽 车电能高效转换,推动能源绿色低碳发展。举例来看,到 2030 年,如果有 3500 万电动车 使用 SiC,那么这一制造年生产出的新能源汽车总计在它们的使用期限中节约了的能源相 当于节省 1.92 亿桶油/ 相当于节省 82 亿美元电力成本。

SiC 与传统产品价差持续缩小,预计 SiC 2022 年将迎来增长拐点, 2026 年将全面铺开。 SiC 与传统 Si 基产品价差持续缩小。1) 上游衬底产能持续释放,供货能力提升,材料端衬 底价格下降,器件制造成本降低; 2) 量产技术趋于稳定,良品率提升,叠加产能持续扩张, 拉动市场价格下降; 3) 产线规格由 4 英寸转向 6 英寸, 成本大幅下降。未来 SiC、GaN 综 合成本优势显著,可通过大幅提高器件能效+减小器件体积使其综合成本优势大于传统硅 基材料,关注第三代半导体随着价格降低迎来大发展。

激光雷达:

新能源汽车是模拟芯片增长最快的市场,占比模拟芯片市场规模约 22.5%,预计 L5 级别的 汽车会携带的传感器达到 32 个,激光雷达将受益于新能源汽车起量增长。汽车电动化+ 智能化加速推动模拟芯片市场发展,相较于传统汽车,新能源汽车在充电桩、电池管理、 车载充电、动力系统和舒适系统等方面对半导体器件有了新的需求。智能驾驶通过传感器 获得大量数据,预计 L5 级别的汽车会携带的传感器达到 32 个(超声波雷达 10 个+长距离 雷达传感器 2 个+短距离雷达传感器 6 个+环视摄像头 5 个+长距离摄像头 4 个+立体摄像 机 2 个+Ubolo 1 个+激光雷达 1 个+航位推算 1 个),可见模拟芯片是自动驾驶系统的必备 零件。

根据 YOLE 预测,汽车和工业应用的激光雷达市场在 2026 年将达到 57 亿美元,2020-2026 年复合年增长率高达的 21%。2020 年,高级驾驶辅助系统(ADAS)中的激光雷达仅占汽 车和工业激光雷达市场的 1.5%,但到 2026 年,ADAS 的比例预计将达到 41%。

发动机管理系统(EMS) 相关:

新能源汽车蓬勃发展带动 EMS 需求加速起量,需求上混合动力汽车与 EMS、VCU 的配比 关系为 1:1,纯电动汽车与 VCU 的配比关系为 1:1,依据所用电机的数量,纯电动汽车或混 合动力汽车与 MCU 的配比关系为 1:1 或 1:2,因此新能源汽车的产量直接反映汽车动力电 子控制系统的销量情况,EMS 将受益于新能源汽车销量增长而快速起量。

元器件相关:

新能源汽车高景气+进口替代加速,关注相关点电感/薄膜电容龙头成长机遇,及上游材料 国产化进程加速带来新机遇。我们预计随着新能源汽车行业加速发展等多重驱动,全球被 动元件高景气有望持续,叠加被动元件国产化趋势,关注薄膜电容板块法拉电子、电感板 块顺络电子等。

2.汽车电子核心板块第三代半导体十问十答

2.1. 价值拆解:碳化硅产业链价值量拆解情况?

不同于传统 Si 材料,SiC 衬底材料成本占据整体成本近五成,是产业链中价值量最高的环 节。以 SiC 6 寸晶圆成本拆分来看, 总成本约为 6400 元,其中衬底+外延价值量在 3840 元左右。在传统硅晶圆中,衬底部分占比前道工序平均成本结构的 7%,晶圆制造设备及工 艺占比最高达 50%。SiC 器件产业链中,材料成本占据整体成本的一半以上。SiC MOSFET 成本结构分为 SiC 衬底、外延片、前道工艺、量产损耗等。根据华润微统计,在 SiC 器件 的制造成本中,SiC 衬底成本占比约 55%,SiC 外延的成本占比约为 5%。因此,在 SiC 器件 中,衬底与外延是 SiC 器件最重要的组成部分。

2.2. 降价趋势:碳化硅下游器件价格趋势情况?与Si基器件的价差为多少?

下游器件价格情况:

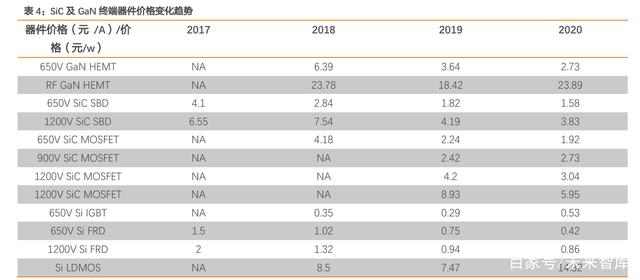

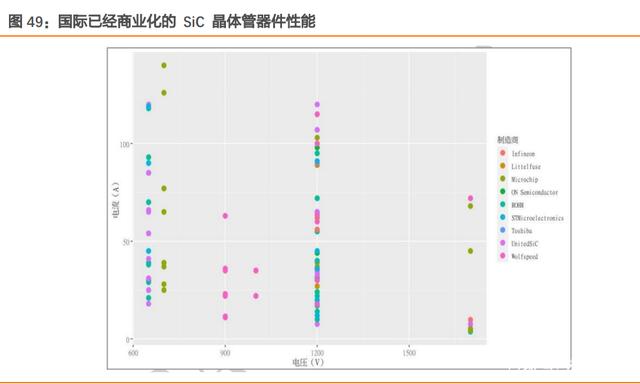

SiC: 基本呈现逐年下降趋势,SiC 电力电子器件价格与同类型 Si 器件价差缩小。 650V SiC SBD 均价为 1.58(元/A);1200V SiC SBD 均价为 3.83(元/A);650V SiC MOSFET 均 价为 1.92 (元/A);900V SiC MOSFET 均价为 2.37 (元/A);1200V SiC MOSFET 均价为 3.04 (元 /A);1700V SiC MOSFET 均价为 5.95(元/A);

GaN:基本呈现逐年下降趋势,2020 年 GaN 器件价格基本维持平稳,与传统产品价差持 续缩小。 2020 年 650V GaN HEMT 均价为 2.73 (元/A);RF GaN HEMT 均价为 23.89(元/W);

Si:2020 年 650V Si IGBT 均价为 0.42 (元/A);650V Si FRD 均价为 0.42 (元/A);1200V Si FRD 均价为 0.86 (元/A); 整体来看, SiC、GaN 产品的价格近几年来快速下降,较 2017 年下降了 50%以上,而 主流产品与 Si 产品的价差也在持续缩小,已经基本达到 4 倍以内。(报告来源:未来智库)

2.3. 器件结构:碳化硅各类器件占比情况?不同器件适用的下游应用情况?

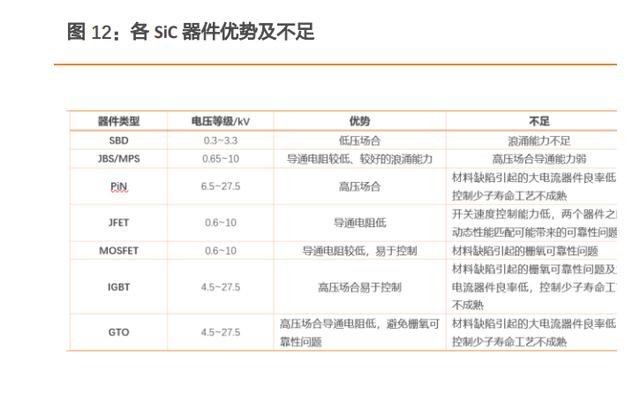

2019 年,SiC 二极管占比显著高于 SiC MOSFETS 及模组,随着 SiC MOSFETS 技术不断成 熟预计未来会超过二极管占比,模组增速最快未来有望占比五成。

下游应用中,光伏逆变模块主要使用 0.6~1.2kV,电流等级在 20A 以上的器件;电动汽车 模块主要使用 0.6~1.2kV,电流等级在 20~50A 的器件;风力发电主要使用 1.2~3.3kV,电 流等级高于 20A 的器件;高铁应用场合中则需要 3.3~6.5kV,电流不低于 100A 的器件; 直流输电的应用场合中需要大于 6.5kV 电压等级且导通电流大于 100A 的器件。

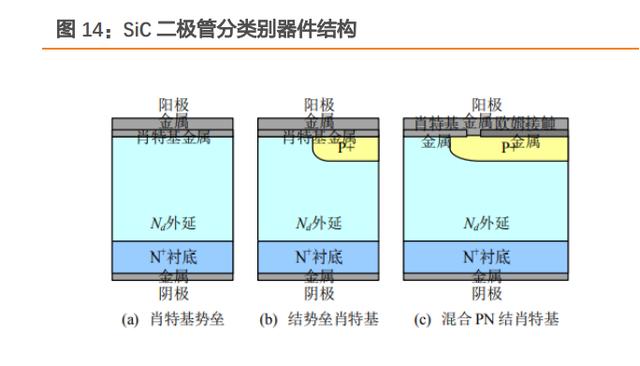

现阶段在 SiC 二极管器件中,0.65~1.7kV 的 JBS 器件较为成熟,能提供超过 100A 电流 的单管芯片,满足光伏逆变、电动汽车以及风力发电场合的应用。在高压大电流器件方面, 由于材料和工艺的原因,PiN 二极管器件仍然距离市场化较远,需通过生长缺陷度更低的 碳化硅外延材料以及开发成熟的增强寿命的工艺以满足实际应用场合大电流的需求。在开 关器件中,JFET 器件较为特殊,一般使用 USCi 公司的级联结构,其特性与 MOSFET 相 类似,但驱动对开关速度等参数的控制能力削弱。

MOSFET 器件中 0.65~1.7kV 电压等级的器件也逐步推向市场,逐步在光伏逆变、风力发 电中应用,其栅氧工艺也在逐步完善。国外厂家的 MOSFET 器件都已陆续通过可靠性检验, 并使用在电动汽车等应用上。但是在高铁等大功率,高可靠性的应用场景,器件还存在提升空间。

在 5~10kV 以下 JFET 和 TMOSFET 的静态性能较为优异,但 JFET 驱动较为复杂,而 TMOSFET 为较新的技术,其技术成熟度相对较低。另一方面,DMOSFET 静态性能相对较 劣,但其技术成熟度较高。

在 5~10kV 以上主要使用 IGBT 和 GTO 器件,IGBT 器件开关速度较快,驱动较为方便。 GTO 器件驱动相对复杂,能避免栅极氧化层带来的可靠性问题而更被关注,但是电流承载 及过流能力强。如何降低器件材料的缺陷,增加器件的电流能力则是两类器件都亟待解决 的问题。

SiC 器件&模组发展驱动力 1:新能源汽车

SiC MOSFETS 新能源汽车市场的应用主要为:主流 OBC(单机 5/6 颗(单向)、单机 12 颗 双向)),以及 IPU,单机 6 颗(或采用模组形式);EV Charger(单机 4-10 颗); V2L 需求,极大的促进了双向 OBC 的发展;SiC MOSFET 应用前景广阔; V2X 促进双向 EV Charger 的发展,带动 SiC MOSFET 的应用;

SiC 器件&模组发展驱动力 2:光伏

SiC MOSFET 主要应用于中/大功率光伏逆变器的 MPPT/逆变电路中,电压在 1200-1700V 左右; 100KW 以内功率主要采用 SiC 分立器件,更大功率会采用 SiC 模组;

根据 YOLE: SiC 二极管 2021 年市场在 1540 万美元,预计到 2025 年达到 3140 万美元左右的规模,4 年间 CAGR 11% SiC MOSFET2021 年市场在 6090 万美元,预计到 2025 年达到 9000 万美元左右的规模,4 年间 CAGR 9% SiC 模组 2021 年市场在 6060 万美元,预计到 2025 年达到 14430 万美元左右的规模,4 年 间 CAGR 27% 中国企业占据 60%的市场份额,光伏逆变市场 SiC MOSFET/模组应用潜力较大。

2.4. 发展进程:碳化硅降低成本核心是什么?何时迎来综合成本优势及加速 成长拐点?

SiC 与 Si 基材料的成本差别不断收窄,但仍然为 Si 基 4 倍左右:在公开报价方面,650V 的 SiC SBD 2020 年底的平均价格是 1.58 元/A,较 2019 年底下降了 13.2%,与 Si 器件的 价差在 3.8 倍左右。1200V 的 SiC SBD 的平均价是 3.83 元/A,较 2019 年下降了 8.6%,与 Si 器件的差距在 4.5 倍左右。据 CASA 调研显示,实际成交价低于公开报价。650V 的 SiC SBD 的实际成交价格约 0.7 元/A,1200V 的 SiC SBD 价格约 1.2 元/A,基本约为公 开报价的 60%-70%,较上年下降了 20%- 30%,实际成交价与 Si 器件价差已经缩小至 2-2.5 倍之间。而 SiC MOSFET 价格下降幅度达 30%-40%,与 Si 器件价差收窄到 2.5-3 倍 之间。

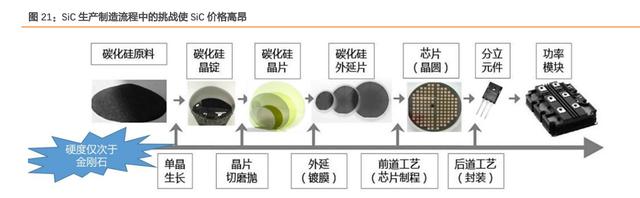

SiC 生产制造流程中的挑战包括:

衬底部分: 1)SiC 只有固态和气态:功率器件需要的 4H SiC,由碳化硅粉末高温升华 PVT 形成 2)SiC 生长速递极为缓慢:约为 0.3mm/h,晶锭厚度约为 50mm,生长时间为 100h+ 3)SiC 需要极高的升华温度:Si 升华需要 1400 摄氏度以上,SiC 晶体生长需要 2000 摄氏度 以上 4)SiC 周期长成本高:锯切研磨抛光后得到 SiC 衬底,厚度大约为 350 微米,产出比率 60%。

外延部分: 难点在于缺陷控制+参杂浓度的均匀性 通过 CVT 形成外延层,用于制造功率器件,厚度约为 5-10 微米,参杂浓度低,电阻率高。

SiC 生产制造设备的挑战包括: 高温单晶生长炉;外延炉;栅氧炉;专用切磨抛设备;高温粒子注入;碳膜溅射;背面减 薄;激光退火;激光划片等设备差异

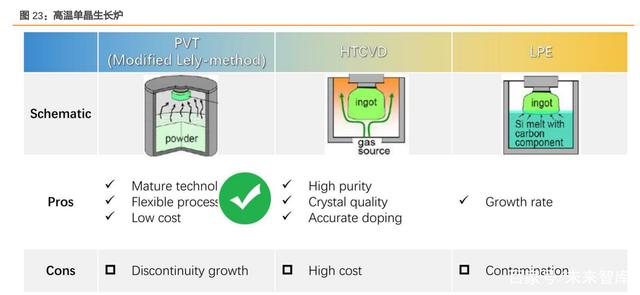

高温单晶生长炉: 三种常见的外延方法为 PVT 法、HTCVD 法及 LPE 法 PVT 法因其价格+技术成熟目前为主流,缺点为生长不连续,目前超过 95%的 SiC 衬底都使 用 PVT 长晶法,预计 2020-2025 的市场超过 5000 台。

由上分析可得衬底端占据 SiC 产业链核心成本+技术高地,我们预测未来成本的下降主要 依托于: 1) 增加产能规模,通过规模效应摊薄研发成本及人力成本 ; 2) 引入智能制造手段,通过高效的数据及流程管理,增加生产效率 ; 3) 继续提高并优化现有 PVT(物理气相传输)长晶技术,改善切磨抛工艺,提高碳化硅 衬底综合良率 ;4) 开发颠覆性创新技术(如液相熔体长晶技术、激光切割技术、Grinding 技术等),突 破现有传统技术的极限瓶颈,实现成本的显著下降。

方法一及二属于非技术手段,改善空间有限,方法三由于 PVT 技术的固有秉性(生长速 度慢、扩径难、长厚难等)导致改善空间也受限。再进一步降低必须依靠方法四。

产品价格不断下降叠加新能源汽车拉动,预计 SiC 2022 年将迎来增长拐点。影响 SiC、GaN 功率器件价格下降的原因有以下四个方面:第一,上游衬底产能持续释放,供货能力提升, 材料端衬底价格下降,器件制造成本降低;第二,量产技术趋于稳定,良品率提升,产能 持续扩张,拉动市场价格下降;第三,器件的产线规格由 4 英寸转向 6 英寸、制造技术 进一步提升,单片晶圆产芯片量大幅提升,导致成本大幅下降;第四,随着更多量产企业 加入,竞争加剧,导致价格进一步下降。整体来看,根据 CASA 的跟踪, SiC、 GaN 产品 的价格近几年来快速下降,较 2017 年下降了 50%以上,而主流产品与 Si 产品的价差也在 持续缩小,已经基本达到 4 倍以内,根据 Wolfspeed 测算预计 2022-2023 年碳化硅将受 益于新能源汽车的快速起量迎来增长拐点。

整体碳化硅发展可以分为 5 大阶段: 1)2019 年:尚未成熟阶段,仅有少部分厂商开始碳化硅研发 2)2019-2021 年:平稳增长阶段,市场空间约为 5 亿美元 3)2022-2023 年:增长拐点来临,市场空间约为 7-10 亿美元;4)2024-2026 年:加速成长期,市场空间约 15 亿美元 5)2026 年后:全面铺开阶段,市场空间将超过 21 亿美元。

2.5. 能源测算:碳中和时代下,碳化硅在车载端能带来多少能源节约?

新能源汽车使用 SiC 材料可带来的能源节约测算: 使用 SiC 助力汽车降低 5 倍能力损耗,可提高电机逆变器效率 4%,整车续航里程约 7%, 助力减少碳排放。

每辆车使用 SiC 相较于 Si 材料 1 年的能源节约测算: 1)相当于每辆轿车每年节省 5.5 桶的油量 2)车主每年节省超过$146.15 美元的电力成本 (*使用 2021 年 9 月 Global Petrol Price 的统计数据,假设中国平均住宅电价为:0.086 美 元/千瓦时) 3)汽车设计使用年限内减少 690kg 的二氧化碳温室气体排放量,相当于节省了 77 加仑汽 油中的释放的二氧化碳。

到 2030 年,如果有 3500 万电动车使用 SiC,那么这一制造年生产出的新能源汽车总计在 它们的使用期限中节约了的能源测算: 1)相当于节省 1.92 亿桶油 2) 相当于节省 82 亿美元电力成本 3) 减少的二氧化碳温室气体排放量相当于节省了 270 亿加仑汽油中的释放的二氧化碳。

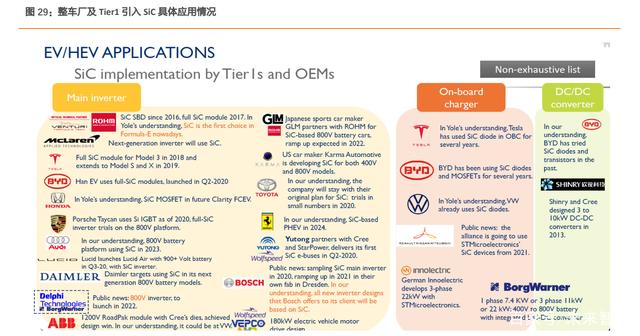

2.6. 车厂布局:使用碳化硅的车厂有多少?预计有多少辆车使用 SiC?

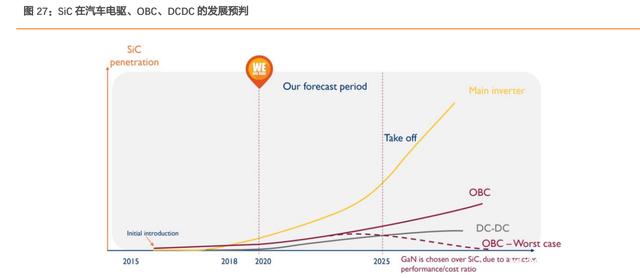

根据 yole development 预测 SiC 在逆变器的应用将会受益于 2025-2026 年综合成本优势凸显后加速提 升,OBC 及 DC-DC 的渗透增速或将小于逆变器系统。

全球情况:使用车数 2022 年有望较 2021 年翻倍

按照目前的情况来看, 特斯拉:2021 年现在交付了 62.7 万台,按照这个趋势 Q4 28 万台,今年预计能实现 90 万 台左右 现代 Ioniq 5 2021 年交付 38,517 辆,按照这个趋势可以交付 6.5-7 万台左右,起亚的 EV6 为 7508 台,按照目前的趋势 2021 年 1.8-2 万台,Genesis G80 BEV 1-9 月 327 辆,2021 年全年 1000 台,所有这些加起来大概在 8.4-9.1 万台 按照这个算法,今年预计有约 100 万台纯电动汽车采用了 SiC 的主逆变器,整体的规模主 要是跟着特斯拉的需求在扩大规模。

据英飞凌最新的材料显示,我们看到英飞凌是现代 EMP 系列 SiC 的主要提供商;美国的车 企中,根据当前的信息猜测,可能是第一个导入 SiC 的是通用汽车,因为之前有一则消息: Wolfspeed 宣布,与通用汽车达成了一项战略供应协议,为通用汽车未来的电动汽车提供 碳化硅;亚洲 OEM 可能是韩国车企;小鹏则是第一次明确 800V 的 SiC 平台。

从 2022 年开始,我们可以估算下整体的用量: Tesla:2022 年估计有很大的提升,随着德州和柏林工厂的提升,从 2021 年的 90 万,提 升到 140-150 可期; GM:按照通用的调性,估计 2022 年 800V 的系统卖 1-2 万台; 现代:2022 年可能有 16 万台 800V 的使用 SiC 的汽车; 起亚:2022 年能有 8-10 万台 800V 的使用 SiC 的汽车; 蔚来:2022 年 ET7 预计交付 1-1.5 万台; 奥迪和保时捷:新的 PPE 平台,做 5-10 万台,不确定 PPE 的实际状态 小鹏:2022 年 Q4 交付的 800V,估计在 1-2 万台。

我国情况:整车及零部件企业积极引入 SiC,市场前景十分明确

国内新能源汽车企业首先在 OBC 和 DC DC 中应用 SiC 器件,然后逐步渗透到可靠性要求 更高的电机控制器。多家零部件供应商发布了开发+量产 SiC 电驱系统的计划。

2.7. 供给测算:国内碳化硅现有产能及未来产能布局情况?海外布局及产能 情况?

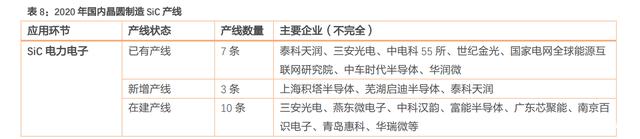

衬底方面: 2020 年烁科晶体 SiC 衬底项目投产,同时天科合达、 同光晶体 、南砂晶圆 等几大衬底生产商均在扩张 6 英寸衬底产能。器件方面: SiC 产线从 4 英寸向 6 英寸发 展。 据 CASA Research 不完全统计, 2020 年国内投产 3 条 6 英寸 SiC 晶圆产线,截至 2020 年底,国内至少已有 8 条 6 英寸 SiC 晶圆制造产线(包括中试线),另有约 10 条 SiC 生产线正在建设。

GaN 电力电子产线方面, 已有 7 条 GaN-on-Si 晶圆制造产线,另有约 4 条 GaN 电力 电子产线正在建设。 GaN 射频产线方面,2020 年有 5 条 4 英寸 GaN-on-SiC 生产线, 约有 5 条 GaN 射频产线正在建设。值得注意的是,大尺寸产线对材料技术和生产技术的 要求更高,与国际相比,国内大尺寸晶圆制造技术尚未完全成熟,成本高昂、良率较低。 企业要根据自身情况,综合考虑技术、成本、生产效率等多方面因素,选取最优的工艺路 线。

2021 年,我国在产业链各环节的布局加速,根据我们对 CASA 及各公司官网的不完全统 计,布局第三代半导体的厂商数量提升为 70 家(已有产能或已投产厂商总数),其中布局 SiC 衬底的厂商 16 家、外延 11 家、器件 28 家。

近期多家公司宣布加码布局第三代半导体赛道,根据我们对 CASA 及各公司官网的不完全 统计,已宣布产能计划的厂商数量为 68 家。

近期多家公司宣布加码布局第三代半导体赛道,根据我们对 CASA 及各公司官网的不完全 统计,尚未宣布产能计划的厂商数量为 30 家。

全球产能测算:预计 2022 年全球折合为 8 寸的产能为 77.3 万片,2024 年为 111.9 万片。 目前,碳化硅晶片产业格局呈现美国全球独大的特点。以导电型产品为例, 2018 年美国 占有全球碳化硅晶片产量的 70%以上,仅 Wolfspeed 就占据一半以上市场份额,剩余份 额大部分被日本和欧洲的其他碳化硅企业占据。 碳化硅产能全球占比:截至 2021 年 11 月 Wolfspeed 投资者报告披露其产能占比全球市场 份额高达 62%,第二名为 II-VI 占比 14%,第三名 SiCrystal 占比 13%,第四名为海力士占比 5%。

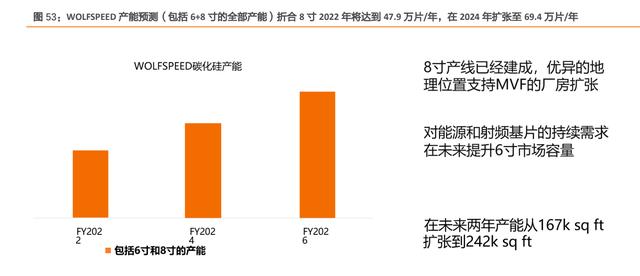

全球 SiC 产能测算: 根据 Wolfspeed 官方战略展望报告,Wolfspeed(CREE)SiC 预计 2022 年产能为 167k sq ft, 2024 年为 242k sq ft,折合 8 寸晶圆 324.29 平方厘米面积测算公司 8 寸产能将在 2022 年 达到 47.9 万片/年,在 2024 年扩张至 69.4 万片/年。 我们假设 Wolfspeed 的产能占比维持 62%的份额,那么预计 2022 年全球折合为 8 寸的产 能为 77.3 万片,2024 年为 111.9 万片。

2.8. 需求测算:未来新能源汽车&光伏需要多少片碳化硅?

根据 Yole Development 报告可以看到 2025 年全球 SiC 下游市场为 25.62 亿美元,其中新 能源汽车(电驱+DCDC+OBC)市场为 15.53 亿美元;光伏为 3.14 亿美元;充电桩为 2.25 亿美元。其余市场均小于两亿美元。

2.8.1. SiC 在新能源汽车中 6 寸硅片用量预计 2025 年将超过 120 万片

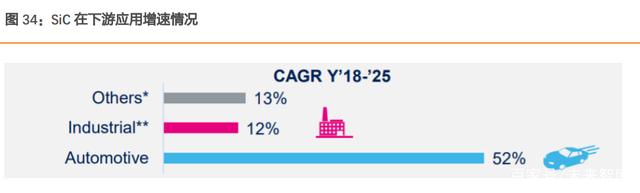

新能源汽车为 SiC 下游应用中增长速度最快+占比最高的环节,根据意法半导体的测算, 2018-2025 年新能源汽车用 SiC 的增速高达 CAGR 52%

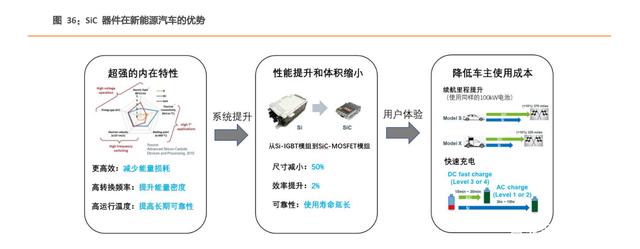

目前业界于电动车较积极导入 SiC 的主要装置和部件有主驱逆变器、车载充电器、车 外充电器,SiC 功率元件发挥如下优势: 1) 极佳的内在特质:高效率,降低能量损耗;高转换频率,增加能量强度;可在更 高的温度下运行,提升长期可靠性。 2)性能改进和小型化:从 Si-IGBT 模组到 SiC MOSFET 模组,体积缩小了 50%,效率 提升了 2%,器件的使用寿命得到延长。 3)有助于降低电动车用户的使用成本:提升效率以达到节电目的,在相同输出功率下 可增加续航里程、提升充电速度。

使用以上的主驱逆变器、车载充电器、车外充电器三者所需要的 SiC 的晶圆面积测算 可得 ,纯电动汽车: 8 寸晶圆可以满足 13 辆车的 SiC 需求; 6 寸晶圆可以满足 7 辆车的 SiC 需 求。

8inch wafer= 324.29 平方厘米,假设良率为 50%,BEV 各部件需要的 SiC 晶圆面积:1) 逆变器=10 平方厘米;2)OBC=1.8 平方厘米;3)DC/DC=0.9 平方厘米,那么 1 张 8 寸晶 圆可以满足 13 辆车的 SiC 需求。6inch wafer= 176.7 平方厘米, 假设良率为 50%,那么 1 张 6 寸晶圆可以满足 7 辆车的 SiC 需求。

油电混合车: 8 寸晶圆可以满足 17 辆车的 SiC 需求; 6 寸晶圆可以满足 9 辆车的 SiC 需 求。 8inch wafer= 324.29 平方厘米,假设良率为 50%,BEV 各部件需要的 SiC 晶圆面积:1) 逆变器=8 平方厘米;2)OBC=0.9 平方厘米;3)DC/DC=0.5 平方厘米,那么 1 张 8 寸晶 圆可以满足 17 辆车的 SiC 需求。6inch wafer= 176.7 平方厘米, 假设良率为 50%,那么 1 张 6 寸晶圆可以满足 9 辆车的 SiC 需求。

纯电动汽车占新能源汽车比重为 81%,以此数据假设,我国 2021-2025 年新能源汽车相关 8 英寸 SiC 晶圆需求为 25.4 万片、32.6 万片、41.9 万片、53.9 万片、69.2 万片, 6 英寸 SiC 晶圆需求我国为 45.1 万片、58.0 万片、74.5 万片、95.8 万片、123.1 万片。

2.8.2. SiC 在光伏领域 6 寸硅片用量预计 2025 年将超过 130 万片

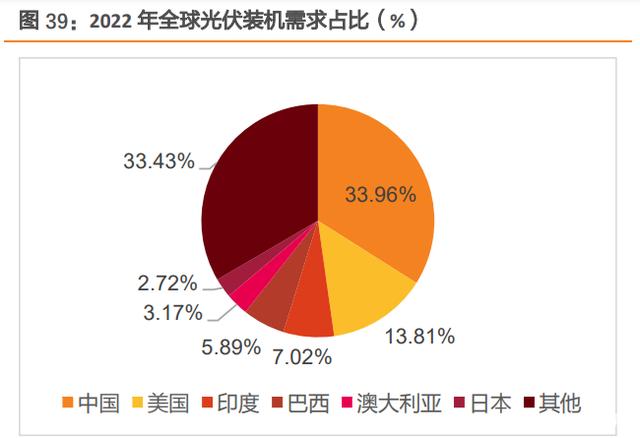

根据测算得出,国内2020-2025年光伏领域对应的6寸SiC晶圆需求分别为59.50、77.30、 96.01、105.93、122.27 及 134.24 万片。

测算逻辑及假设:

(1) 根据 IHS Markit 预测,2020-2025 年全球光伏逆变器新增装机量分别为 135.7、187、 221、269.8、334.5 及 401 GW。 根据 PV-Tech 公众号援引由中国光伏行业协会主办的光伏产业配套供应链发展论 坛信息,国内需求占比在 2021 年为 30.02%,预测在 2022 年达到 33.96%,我们假 设 2023-2025 年占比均为 33%。 简单换算得到,对应国内光伏逆变器新增装机量在 2020-2025 年分别为 40.71、 56.14、75.05、89.03、110.39 及 132.33GW。

(2) 根据 PV-Tech 公众号援引由中国光伏行业协会主办的光伏产业配套供应链发展论 坛信息预测,2022 年国内光伏新增装机量项目结构中,户用、工商业等分布式、 集中式分别占比 40%、40%及 20%,对应美国国家可再生能源实验室发布的 2021Q1 太阳能光伏系统能源储存成本基准报告中发布的光伏逆变器价格,同时基于我们 给出每年降价 10%的假设,推算得到国内光伏逆变器市场空间在 2020-2025 年分 别为 265.75、329.82、396.85、423.70、472.78 及 510.09 亿元。

(3) 根据苏宁金融研究院,IGBT 等功率半导体器件占逆变器成本约 15%,以此得到光 伏逆变器对应的功率半导体市场空间,在 2020-2025 年分别为 39.86、49.47、59.53、 63.56、70.92 及 76.51 亿元。

(4) 根据华润微统计的 6 寸 SiC 晶圆成本趋势测算,我们得到我国光伏领域 2020-2025 年对应的 6 寸 SiC 晶圆需求分别为 59.50、77.30、96.01、105.93、122.27 及 134.24 万片。

2.8.3. GaN 在电力电子 6 寸硅片用量预计 2025 年近 70 万片

GaN 电力电子器件市场规模在国内外都将保持较高增速,带来需求高速增长。根据 CASA Research 的数据,未来 PD 快充 GaN 电力电子器件市场将迎来 3-4 年的黄金发展时期,2020 年国内 PD 快充 GaN 电力电子器件市场规模约 1.5 亿元,预计到 2025 年市场规模将 超过 40 亿元,年均复合增长率 高达 97%。

终端应用市场的需求繁荣将拉动对 GaN 晶圆的广阔需求空间。据 CASA Research 估计, 到 2025 年,全球相关 GaN 6 英寸晶圆需求将达到 129 万片,我国 GaN 6 英寸晶圆需求将 达到 67.4 万片。6 英寸、8 英寸 GaN 晶圆的面积分别为 176.71、314.16 平方厘米,按照 晶圆需求量与晶圆面积比例测算,那么可得 2025 年 GaN 电力电子器件在 PD 快充领域对 8 英寸的需求为全球 72.6 万片,我国 37.9 万片。

2.8.4. GaN 在射频中 6 寸硅片用量预计 2022 年达顶峰超 4 万片

2022 年,因 5G 基站建设带来的 GaN 晶圆增量需求将出现高峰。据 CASA 统计,我国 5G 宏基站新建带来的 4 英寸 GaN 晶圆总需求量约为 40 万片,2020 年需求量为 6.4 万片,2022 年需求量进一步增长至 10 万片。此外,若毫米波基站开始部署,其 4 英寸 GaN 晶圆总需 求量约为 200-400 万片,将为晶圆厂带来较为可观的增量市场需求空间。4 英寸、6 英寸、 8 英寸 GaN 晶圆的面积分别为 78.54、176.71、314.16 平方厘米,按照晶圆需求量与晶圆 面积比例测算。

2.9. 技术对比:我国与海外碳化硅产业链各环节的代差有多大?

总结来看,国内除了 LED 芯片国产化率超 80%外其他版块基本与国外存在一代代差。

2.9.1. SiC 衬底:国内以 4 寸为主,国际 6 英寸 SiC 衬底产品实现商用化

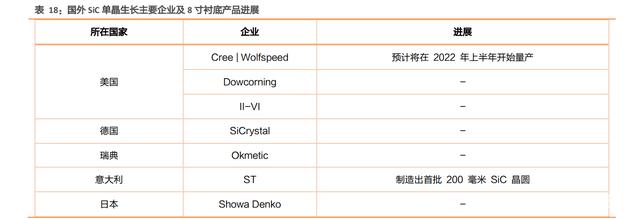

国际上 6 英寸 SiC 衬底产品实现商用化,主流几大厂家均推出 8 英寸衬底样品。此外,部 分国外 SiC 单晶生长研究企业开始投资建设 8 英寸 SiC 晶片生产线。

国内 SiC 商业化衬底以 4 英寸为主,逐步向 6 英寸过渡。国际上微管密度达到 0.6cm-2, 国内微管密度小于 1 个/cm2。 在研发水平上,国内实现了高质量 6 英寸 SiC 衬底材料的制备,微管密度为 0.5 个/cm2, 然而国产高性能衬底自给率仍然较低,占全球的市场份额不到 5%。

2.9.2. SiC 外延:国际 6 英寸产品实现商用化,国内实现 4-6 英寸商业化产品供给

国际上 6 英寸产品实现商用化,已研制出 8 英寸产品,可满足中低压、高压、超高压功率 器件制备要求;国内已实现 4-6 英寸商业化产品供给,可以满足 3.3kV 及以下功率器件制 备需求,而超高压(>10kV)SiC 功率器件所需的 N 型 SiC 外延片以及双极型 SiC 功率器 件所需的 P 型 SiC 外延片等方面还处于研究阶段。

研发水平方面,国内已经实现厚度大于 200μm 外延生长,掺杂浓度小于 1×1013/ cm 3,在 5×1018/cm3量级掺杂浓度均匀性<6%。瀚天天成、东莞天域是专注于 SiC 外延片生产销售 的企业,其产品除满足国内市场需求外,还有部分外销能力。中电科 55 所、中电科 13 所具备 SiC 外延生产能力,但主要为自用。(报告来源:未来智库)

2.9.3. SiC 器件&模块:国际 6 寸产线工艺成熟,国内不断缩小代差

国际产品 6 英寸产线工艺成熟,Cree | Wolfspeed、II-VI 正在投资建设 8 英寸生产线。 国内 2020 年推出的 SiC 电力电子器件产品主要集中在 SiC 二极管和 SiC MOSFET,大多达 到工业级产品级别。

依托中国电子科技集团公司第五十五研究所建立的宽禁带半导体电力电子器件国家重点实验室,致力于以 SiC 为代表的宽禁带半导体电力电子器件技术研究和开发,建立了 600~3300 V SiC MPS 二极管和 1200~1700 V SiC MOSFET 产品技术,在新能源汽车、光 伏发电等领域实现了应用。

(1)SiC 二极管:国际产品击穿电压和最高导通电流约为国内产品的两倍

国际上有超过 20 家公司量产 SiC 二极管系列产品,击穿电压主要分布在 600V-3300V,单 芯片导通电流最高达 109A(Littelfuse,1200V/109A)。根据 Mouser 数据,2020 年共有约 800 款 SiC SBD 产品在售,较 2019 年新增 122 款,中高压商业化产品逐年增多。其中,80% 以上的产品耐压范围集中在 650V 和 1200V;1700V 的 SiC SBD 产品达到 21 款,与 2019 年相比新增 6 款,3300VSiC SBD 产品约 3 款(GeneSiC,3300V/5A)。

国内 SiC 二极管实现 650V-1700V 全系列批量供货能力,导通电流最高 50A。泰科天润已 经发布 3300V/0.6A-50A SiC 二极管系列产品。

(2)SiC 晶体管:国际产品推出百余款,国内产品尚处于应用推广阶段

国际企业纷纷密集推出新一代的 SiC MOSFET。2020 年,国际上共有 10 余家公司推出 211 款 SiC MOSFET 系列产品,较 2019 年新增 70 款,击穿电压基本集中在 650V 和 1200V。 商业化产品单芯片导通电流最高达 140A(Microchip/Microsemi,700V/19mΩ),较 2019 年(120A)有所提升,最高击穿电压达到 6500V(GeneSiC)。

Cree | Wolfspeed、ROHM、Infineon 等均已推出车规级 SiC MOSFET 产品,与国内产品 相比,其元胞尺寸更小、比导通电阻更低、阈值电压更高。

国内 SiC MOSFET 实现 650V(120-17mΩ)、1200V(80-25mΩ)、1700V(80-45mΩ)产品小批 量生产,尚处于应用推广阶段,代表企业有中电科 55 所、三安集成、中车时代半导体、 全球能源互联网研究院、基本半导体、瞻芯电子等。

(3)SiC 功率模块:国际产品研发更近一步,国内正推进布局

国际上当前产品最高电压等级为 3300V,最大电流 700A,最高工作温度为 175℃,功率范 围为 10kW-350kW,代表企业有 Cree | Wolfspeed、Infineon、ROHM、安森美、三菱电机、 富士电机、日立、Semikron 等。在研发领域,SiC 功率模块最大电流容量达到 1200A,最 高工作温度达到 250℃,通过采用芯片双面焊接、新型互联和紧凑型封装等技术来提高模 块性能。

国内 SiC 功率模块量产产品电压等级 650V-1700V,其中比亚迪产品已经开始实现上车应 用。CASA 第三代半导体产业发展报告据公开发布消息统计,目前正在推进布局的企业包 括华微电子、士兰微、江苏宏微、斯达半导体、中恒微等。

2.9.4. GaN 单晶衬底:国际产品量产领先,国内综合指标达国际先进水平

美、日、欧均已量产 2 英寸 GaN 单晶的制备,位错密度到 106 cm -2,日本成功研制了 4 英 寸 GaN 衬底,并突破了 6 英寸关键技术,代表企业有住友电工、三菱化学、古河机械等。 国内商业化的 GaN 衬底尺寸以 2 英寸为主,4 英寸实现小批量出货,预计 2025 年前完成6 英寸衬底的批量生产并进入市场。主要企业包括苏州纳维和东莞中镓等公司,苏州纳维 2 英寸 GaN 单晶衬底厚度 300±15μm,位错密度 104 cm -2 -5×106 cm -2,电阻率 0.01-108 Ω·cm,综合指标达到国际先进水平。

2.9.5. GaN 异质外延:国际产品外延片主流为 6 英寸,国内基本并跑

(1)电力电子应用:国际国内产品外延片主流尺寸为 6 英寸

在国际上 Si 基 GaN 外延片主流尺寸为 6 英寸,代表企业有 IQE、EpiGaN 等;蓝宝石基 GaN 外延片尺寸为 4 英寸,代表企业有 Power Intergrations;GaN 基 GaN 外延片主流尺寸 2 英 寸,NexGen Power Systems 和 Odyssey Semiconductor 已经推出了商业化外延产品以及 沟槽型电力电子器件。 国内 Si 基 GaN 外延片主流尺寸为 6 英寸,英诺赛科率先实现 8 英寸 GaN-on-Si 外延材料 及晶圆制造大规模量产,外延材料的均匀性小于 1%。

(2)射频应用:国际 4 英寸和 6 英寸并存,国内正逐步向 6 英寸发展

在国际上 SiC 基 GaN 外延片 4 英寸和 6 英寸并存。6 英寸代表企业有 Cree | Wolfspeed、 Qorvo、NXP,4 英寸代表企业有住友电工;Si 基 GaN 射频应用属于非主流路线,但其成 本优势在未来有较大竞争力,外延尺寸 4 英寸和 6 英寸并存,代表企业有 OMMIC(被四 川益丰收购)和 MACOM。 国内 SiC 基 GaN 外延片主流尺寸为 4 英寸,并逐步向 6 英寸发展,代表企业包括中电科 13 所、55 所、三安集成、苏州能讯等。

(3)光电子应用:国内蓝/绿光激光器 GaN 基 GaN 外延片还未实现产业化

在国际上,LED照明以及UVA紫外LED用蓝宝石基GaN外延片主流尺寸为4英寸,UVB/UVC 紫外 LED 用蓝宝石基 GaN 外延片主流尺寸为 2 英寸;Mini/Micro-LED 市场主推 Si 基 GaN 技术,实现 8 英寸外延产品的产业化;蓝/绿光激光器 GaN 基 GaN 外延片主流尺寸 2 英寸, 代表企业有日本 Nichia、德国 Osram 等。

国内 LED 照明市场以及 UVA 紫外 LED 用蓝宝石基 GaN 外延片主流尺寸为 4 英寸,主要 企业有三安光电、华灿光电、乾照光电等,UVB/UVC 紫外 LED 用蓝宝石基 GaN 外延片主 流尺寸为 2 英寸,主要企业有中科潞安、圆融光电等;Mini/Micro-LED 用 Si 基 GaN 外延 片实现 8 英寸材料产业化,代表企业有晶湛半导体、晶能光电等;蓝/绿光激光器 GaN 基 GaN 外延片主流尺寸 2 英寸,国内企业目前还未实现产业化。

2.9.6. GaN 器件及模块:国际电子电力形成批量供货能力,国内产品与国际水平存在一定 差距

(1)电子电力应用:国际市场形成批量供货能力,国内产品与国际水平存在一定差距

国际上已经形成批量的 GaN 电力电子产品供货能力。国际上 6 英寸工艺产线成熟,Infineon 正在投资建设 8 英寸生产线。面向消费类应用的低压器件(300V 以下)、中压器件 (600-900V)均具有量产能力,但高压器件仍然较少。

2020 年,国际上有超过 10 家公司量产 GaN 电力电子产品。击穿电压主要集中在 300V 以 下和 650V,导通电流最高 90A(EPC,40V/80V;GaN System,100V)。Mouser 数据显示, 2020 年共有约 150 款 GaN HEMT 系列产品在售,较 2019 年新增 30 款左右。EPC 推出的 产品最多(61 款),Transphorm 的产品最高耐压值达到 900V,GaN Systems 的产品耐压 集中在 100V 和 650V。安世在推出了 650V 工业级的 GaN 产品后,也将 GaN 芯片引入散 热更好、寄生电感更低的新型封装,打造完全符合车规要求的产品。

国内实现 650V 产品,主要为分立器件,已经开始批量应用,但导通电阻较高、系统集成 度较低,与国际水平存在一定差距;低压产品处于应用推广阶段。代表企业有英诺赛科、 赛微电子、能华微电子等。

2020 年,GaN 电力电子器件在 PD 快充领域的应用具有战略性意义, GaN 电力电子器件 得到 PD 快充领域的认可,相关器件产品快速渗透。国内企业如英诺赛科、氮矽科技、芯 冠科技、东科半导体、苏州量微、聚能创芯、能华微电子相继推出用于 PD 快充的 GaN 模 块产品。但 GaN 电力电子器件尚未在新能源汽车领域取得实质进展。相比较而言,国内 GaN 企业可参考国外企业的市场策略,先选择准入门槛较低的消费类领域,对材料、器件 和工艺、封装等产业链进行充分的验证,循序渐进推进 GaN 在更广阔范围的应用市场。因 此,建议首先布局消费类电源市场,如 PD 快充、LED 驱动电源等;然后切入工业类电源, 如数据中心;最后进入可靠性要求较高的新能源汽车市场。

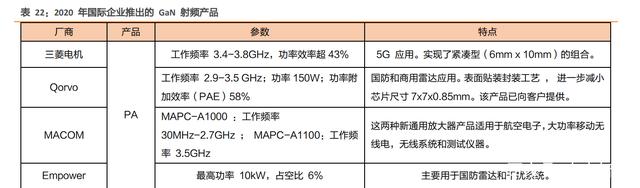

(2)射频应用:国际产品线持续扩充完善,各类技术并行发展,国内产品处于研发阶段

国际上,产品线持续扩充完善,各类技术并行发展。据 Mouser 和 Dikey 数据显示,截至 2020 年底,在售 GaN 射频器件和功率放大器共计 519 款,较 2019 年增加 70 款。GaN 射频器件最高工作频率 18GHz(Cree | Wolfspeed),输出功率最高达到 1862W(Qorvo, 1.0-1.1GHz);GaN 功率放大器最大功率达到 800W,最大工作频率为 38GHz。

SiC 基 GaN 工艺方面,国内主流尺寸为 4 英寸,工作频段 DC6GHz,输出功率 10-700W, 代表企业主要有中电科 13 所、中电科 55 所、苏州能讯、三安集成等。Si 基 GaN 工艺方 面,国内代表企业为四川益丰,其 Si 基工艺线为 6 英寸线,D01GH 工艺器件栅长 100nm, 功率达 3.3W/mm(@30GHz),截止频率达 110/160GHz(fT/fmax)。英诺赛科正在开发 8 英寸 Si 基 GaN 射频器件工艺。

(3)光电应用:国际产品技术取得较快速进展,国内 LED 芯片国产化率已经超过 80%

国际上 Mini/Micro-LED 技术取得了较快速的进展。巨量转移效率不断提升,产品持续创 新,市场发展迅速,使2020年成为了Mini/Micro LED元年。ALLOS 开发出200mm及300mm 的 GaN-on-Si Micro-LED 晶圆、X-Display 与 Daktronics 合作,加速巨量转移及显示应用 技术开发、Plessey 与 Facebook 合作打造 Micro-LED AR/VR 显示应用,联手 Compound Photonics 开发 0.26 英寸 Micro-LED 显示器、索尼推出 219 吋 4K Micro-LED 显示器、首尔 半导体推出 40μm RGB LED 封装、三星推出多款 Micro-LED 显示器、我国台湾地区錼创 携手友达开发 9.4 吋 30μm 的 Micro LED 柔性显示器。但当前 Micro-LED 距离实现产 业化,仍需解决高度一致性的外延技术、微米级的芯片制造工艺、超高效的巨量转移技术、 全彩实现技术、TFT、驱动及背板设计、高效的坏点检测修复技术等难点。

国内 LED 芯片国产化率已经超过 80%。南昌大学江风益团队利用 V 坑解决黄光鸿沟难题, 黄光 LED 芯片发光效率达到 27.9%,世界领先;发光波长在 UVA 波段(320nm-400 nm) 的紫外 LED 已有成熟的商业化产品并能满足应用的需求,外量子效率已超过 40%;发光波 长在 UVC 波段(280 nm)的深紫外 LED 产品的外量子效率约 5%,研发水平在 350mA 下 光输出功率达到 89.6mW;紫外单光子探测器探测效率和暗计数噪音达到国际领先水平。

随着 Mini-LED 技术快速突破,成本迅速下降,在超高清电视、高阶显示器等市场需求拉 动下,Mini-LED 背光和显示市场开始起量,其中 Mini 背光产业链上中下游协作成果斐然, 2020 年 Mini-LED 背光产品密集发布,如海信、康佳、华硕、TCL 等,规模商业化已经开 启;Mini 直显芯片技术基本成熟,器件性价比不断提升,全面推动了 Mini-LED 显示在专 业显示、商业显示和租赁市场的产业化进程。Micro-LED 作为下一代显示技术的重要技术 路线,因其在消费类电子市场的广阔应用空间,得到 LED 行业以及显示行业的高度重视, 从关键装备到芯片、封装、驱动、应用系统,国内企业也进行了全面布局。

2.10. 海外龙头:Wolfspeed 产能&良率&财务规划如何?

1. 产能测算:根据 Wolfspeed 官方战略展望报告,Wolfspeed(CREE)SiC 预计 2022 年 产能为 167k sq ft,2024 年为 242k sq ft,折合 8 寸晶圆 324.29 平方厘米面积测算公司 折合 8 寸产能将在 2022 年达到 47.9 万片/年,在 2024 年扩张至 69.4 万片/年。 过去十年总产能测算:在过去的 10 年里,Wolfspeed 已经制造>6.15 亿平方厘米的碳化硅 晶圆,折合 8 寸晶圆 324.29 平方厘米面积测算相当于已产出 189.6 万片 8 寸碳化硅晶圆。

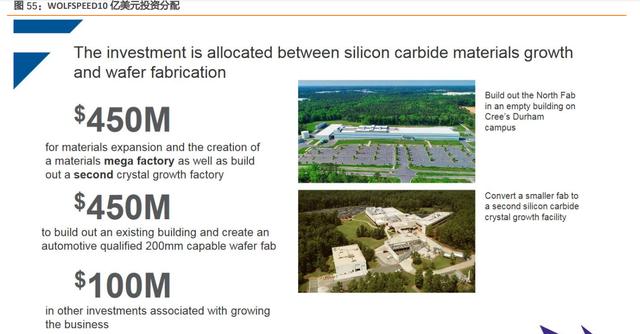

Wolfspeed 投资总金额为 10 亿美元,其中 4.5 亿美元投资于材料扩展和创建材料大型 工厂,以及建立第二个晶体生长工厂。4.5 亿美元投资于建造现有建筑,并创建一个具 有汽车级标准的 200mm 晶圆厂。1 亿美元投资其他与晶体生长相关的业务。

2. Wolfspeed 晶粒(Die)产出数量测算:6 寸 SiC 晶圆可以产出 448 颗 Die,8 寸 SiC 晶圆可以产出 845 颗 Die,以 2022 年 47.9 万片,2024 年 69.4 万片 8 寸晶圆产能测算 2022 年预计 Wolfspeed 晶粒(Die)产出数量 40476 颗,2024 年 58643 颗(假设良率 为 100%)。

3. Wolfspeed 良率情况:CMP 后良率 5x5 mm Die 良率 = 96.1%、2x2 mm Die 良率= 99.2%

4.Wolfspeed 专利数量:截至 2021.11 月第三代半导体相关专利数量为 2939 件,其中材 料相关专利 360 件,射频相关 1015 件,功率相关专利 984 件。

5. Wolfspeed 核心合作厂商:包括意法半导体、英飞凌、安森美等等公司,签订了 13 亿 美元相关 SiC 晶圆供应协议。

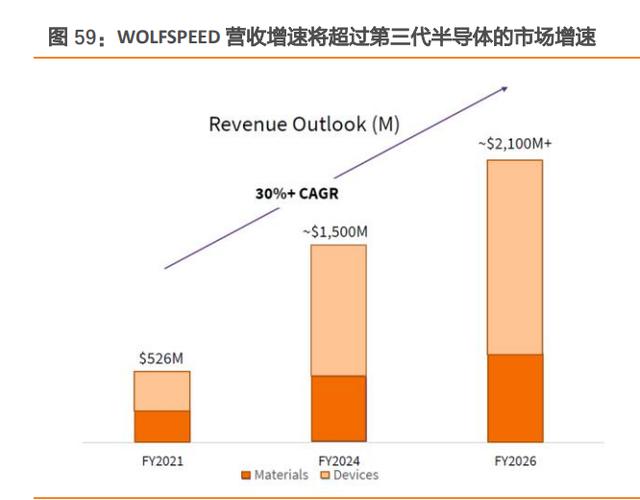

6. Wolfspeed 财务展望: 营收情况:Wolfspeed 预计 2021 财年实现 5.26 亿美元营收,2024 财年实现 15 亿美元营 收,2026 财年是此案 21 亿美元营收,CAGR 达到 30%,其中衬底外延材料销售占比将减 少,器件销售占比将逐步提升。

毛利率情况:Wolfspeed 预计 2022-2023 年实现毛利率 30%-40%+,2024-2025 毛利率 持续提高至 50%,2026 年后毛利率稳定在 50%-54%。

加载中,请稍侯......

加载中,请稍侯......